Morphosys: Sichere Gewinne und Milliardenpotential

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Optionen

| Antwort einfügen |

| Boardmail an "Ville" |

|

Wertpapier:

MorphoSys AG

|

Wegen der Finanzkrise können sich viele Biotechs nicht mehr refinanzieren. Die Branche steht vor einer Konsolidierung.

Als wäre das Ausfallrisiko der Wirkstoffe in den klinischen Studien nicht schon groß genug. Wegen der Finanzmarktkrise kämpfen zahlreiche Biotechfirmen jetzt auch noch um die Finanzierung ihrer Projekte. "Der Zugang zu Eigenkapital ist derzeit fast vollständig verschlossen. So schwierig war der Markt noch nie. Einige Gesellschaften werden es nicht schaffen", prognostiziert Torsten Hombeck, Finanzvorstand bei GPC Biotech. Ins gleiche Horn bläst Intercell-Chef Gerd Zettlmeissl: "Es kommt sicher zu einer Auslese."

Es versiegt nicht nur die Finanzierung über die Börse, auch klassische Geldquellen sind verstopft. "Finanzinvestoren haben selber Probleme, an Geld zu kommen. Sie sind jetzt sehr selektiv", sagt Roland Maier, Head Management Team bei BB Biotech. Konsequenz: Viele Biotechs werden die Krise nicht überleben. War bisher eine besonders breite Pipeline gefragt, konzentrieren sich nun immer mehr Firmen auf Kernprojekte, um den finanziellen Atem zu verlängern. "Biotechs können Kosten besonders schnell reduzieren", weiß Harald Schwarz, Fondsmanager bei Medical Strategy. Forschungsprojekte werden eingestellt oder verkauft, extern vergebene Aufträge storniert..

Doch gesundsparen kann sich in dieser großteils umsatzlosen Branche niemand. Oft muss eher früher als später ein Partner aus der Pharmaindustrie die Liquiditätslücke schließen, indem er Millionen für Vermarktungsrechte auf den Tisch legt. Zahlreiche deutsche Biotechs sind fieberhaft auf Partnersuche. "Bei Medigene sollte eine Verpartnerung des Krebsmedikaments Endotag noch 2009 erfolgen", sagt Fondsprofi Schwarz. Die Zeit drängt. Monatlich verbrennt Medigene 2,3 Millionen Euro, der Cashbestand lag zuletzt bei 25 Millionen Euro - in weniger als elf Monaten wäre das Geld weg.

Auch bei Wilex spitzt sich die Lage zu. Die Finanzmittel des Krebsspezialisten schrumpften im ersten Quartal um 41,2 Prozent auf 16,5 Millionen Euro. Das Unternehmen ist durch die Partnerschaft mit UCB bis zum ersten Quartal 2010 finanziert. Spätestens dann sollte ein Pharmariese das Nierenkrebsmittel Rencarex durch die klinischen Studien tragen.

Risikoscheue Anleger sollten von 4SC ebenfalls die Finger lassen. Dort ist die Finanzierung bis ins erste Halbjahr 2010 gesichert. Doch der Geldverbrauch ist hoch. Seit dem Kauf einiger Krebsmittel von Nycomed laufen sechs klinische Projekte. Vier Wirkstoffe sollen bald in die teure Testphase eintreten.

Die Geldsorgen sind nicht auf Deutschland beschränkt. Auch in der Schweiz steht die Branche vor der Konsolidierung. Den einstigen Highflyer Arpida hat die Abfuhr für das Antibiotikum Iciaprim in den USA schwer getroffen. 2008 schmolzen die liquiden Mittel auf 39 Millionen Franken (25,7 Millionen Euro). Allein der 2008er-Betriebsverlust war fast doppelt so hoch. Das Bare reicht nur noch für wenige Monate. Bei der Hauptversammlung wird über die Auflösung des Unternehmens und den Verkauf des größten Hoffnungsträgers Idaprim abgestimmt.

Der Impfstoffentwidder Cytos scheiterte in der zweiten klinischen Phase mit einem Blutdruckimpfstoff. Zunehmend nervös warten Anleger auf überfällige Ergebnisse zum Fortschritt eines Produktkandidaten zur Raucherentwöhnung. Noch immer fressen drei Wirkstoffe in der Phase II der klinischen Studien viel Geld. Die Schweizer entlassen Mitarbeiter, um die Liquidität bis 2012 zu sichern.

Dabei ist die Nachfrage nach neuen Medikamenten robust. In der Pharmaindustrie laufen zwischen 2010 und 2015 die Rechte für Medikamente mit einem Jahresumsatz von 235 Milliarden Dollar aus. Die Pillenriesen mit ihrer Marktkapitalisierung von 1200 Milliarden Dollar haben eine enorme Finanzkraft. Sie könnten die gesamte Biotechbranche, deren Marktkapitalisierung bei 300 Milliarden Dollar liegt, aufsaugen. "Es wären so viele Akquisitionen finanzierbar, so viele Übernahmeziele gibt es gar nicht", sagt Schwarz.

Dennoch lässt sich die Pharmabranche Zeit. Sie sitzt am längeren Hebel. Ihr Kalkül: Je mehr die Geldquellen der Forscher austrocknen, desto größer die Bereitschaft zu Zugeständnissen. Für den allergrößten Teil bleibt die Zulassung eines Produkts ohnehin nur ein Traum.

?Von den 2500 Biotechunternehmen schafften es nur 30 in die Gewinnzone. Derzeit ist es schwieriger denn je, in diesem Bereich erfolgreich zu sein", sagt BB-Biotech-Chefanleger Maier.

Neben Musterbeispielen wie dem US-Riesen Amgen haben es auch Unternehmen aus Deutschland, der Schweiz und Österreich geschafft, ihren Traum zu verwirklichen. Morphosys und Qiagen haben sich erfolgreich spezialisiert und weisen seit Jahren Gewinne aus. Die Schwäche manches Mitbewerbers könnte für Zukäufe genutzt werden.

Ebenfalls eine Kaufempfehlung ist Intercell aus Österreich. Eine Kooperation mit Novartis und die Zulassung eines Impfstoffs gegen Japanische Enzephalitis (JE), eine Tropenkrankheit, brachten den Durchbruch. Ein Cashpolster von 190 Millionen Euro und die Aussicht auf jährliche Spitzenumsätze von 200 Millionen Euro allein mit dem JE-Impfstoff wirken beruhigend.

Die Schweizer Erfolgsstory heißt Actelion. Die Firma brachte drei Medikamente auf den Markt. Das Potenzial zu einem Blockbuster hat das Schlafmittel Almorexant. Der Hauptumsatzbringer Tracleer bekam zwar Gegenwind durch das Konkurrenzmedikament Letairis. Doch Geldsorgen gibt es hier keine.

ERICH GERBL

Optionen

| Antwort einfügen |

| Boardmail an "Sarahspatz" |

|

Wertpapier:

MorphoSys AG

|

Wie auch immer man es zählt, kommt doch aus der Abweichung der eckschen Prognose von Anfang 2007 zu den jetzigen klinischen Phasen klar heraus, wie sehr Morphosys die Erwartungen eines Teil des Markts verfehlt hat, auch wenn diese Erwartungen zuhoch angesetzt sein sollten (bei eck waren es immerhin 18 klinische Phasen Ende 2009, aktuell stehen wir bei 2 mal CNTO888, einmal Novartis, einmal Roche, einmal Mor103, macht also 5 und nach Mor-Prognose sollen 2 -4 weiter dazukommen, vielleicht wird ja R1450 eingeestellt, ich rechne mal mit 7 gegen Edne des Jahres).

Der Vergleich mit ecks alter Prognose bringt aber auch nicht wirklich weiter.

Wichtig ist mir: Wo steht Morphosys z.B. in 2 oder 3 Jahren. Hat es da aussichtsreiche Medikamente in Phase 2, vielleicht sogar schon eins in Phase III oder nicht. Baut sich daraus bald Phantasie für den Kurs auf oder eben nicht? Wie stehen wir denn da, wenn alle Präparate ausfallen sollten, die jetzt in der klinischen Erprobung stehen (so unwahrscheinlich ist das nicht, irgendwo bei 20%, wobei allein die Zahl auch nichts bringt, weil das ja bis zur Markzulassung gerechnet ist, d.h. irgendwo dazwischen, in PII, PIII oder in der Phase des Zulassungsprozess aus der Pipe verschwindet).

Und was ist dann nachgekommen, in solch einem schlechten Szenario. wie sieht dann die Phase I-Pipe aus.

Sollte z.B. in den nächsten 12 Monaten Roche ausfallen und noch ein weiterer der aktuellen PII AKs schlechte Ergebnisse bringen und vielleicht nur 2 weitere AKs in die PI kommen, dann ist eben soviel nicht mehr da, asu dem in 5 Jahren eine zulassung erfolgen könnte. Dann sieht es imho ziemlich trübe aus und mann muss sich wahrscheinlich auf deutlich längere Zeiträume einstellen, dass der Kurs anzieht. Also, knapp 2 Jahre keine INDs mit neuen AKs werden halt, wenn die Spitze normale Ausfallraten hat, ihre Spuren hinterlassen. Und die letzten Jahre haben bei mir nicht den Eindruck hinterlassen, dass die Zahl der INDs jetzt explosionsartig ansteigen werden.

Ich hoffe irgendwie auf R1450, weil da eben schon der therapeutische Nutzen in klinischen Studien untersucht wurde und hier sicher nur eine Weiterentwicklung erfolgt, wenn positive Ergebnisse vorliegen.

Nachdem zur Verbreiterung der Pipe eine lange Zeit von hinten nichts nachkam (die potentielle Breite der Pipe fand ich immer die Stärke des Geschäftsmodells), hat die Abhängigkeit von R1450 für mich inzwischen etwas von einem Monoproduktbiotechinvest (auf eine mögliche Entgegnung in der Art "R1450 wurde nicht eingepreist, wieso soll es dann ausgepreist werden", hab ich eigentlich in dem posting, s. Breite der Pipe, schon geantwortet).

Dann halt Südafrika 2010

Optionen

| Antwort einfügen |

| Boardmail an "Ditj" |

|

Wertpapier:

MorphoSys AG

|

Insgesamt hat Moroney mMn immer selbst deutlich überzogene Erwartungen an die Entwicklung der Pipe.

So wie sie bei den Gewinnprognosen unten danebenliegen, so läuft es hier halt andersrum.

Dann halt Südafrika 2010

Optionen

| Antwort einfügen |

| Boardmail an "Ditj" |

|

Wertpapier:

MorphoSys AG

|

Es fällt mir schwer, ruhig weiterzulesen. Kannst du nicht ohne solche Vokabeln diuskutieren? Ich würde mir das wünschen.

Und ich habe meine Meinung, du darfst deine haben. Ich bitte aber um Respekt.

Ich lese jetzt weiter, was sonst geschrieben steht, aber das musste ich doch loswerden. Nicht sehr erfreulich, wenn man Sonntags sowas als erstes lesen muss.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Wenn du z.B. bei eigene Pipeline 2010 nachschaust: 2 mal P2. Auch wenn du das vielleicht nicht wahrgenommen hattest, aber ich da tatsächlich nicht gerade meine Linie geändert in der Zählweise. Und ich werde auch niemals behaupten die Wahrheit gepachtet zu haben.

Also: die zweite eigene P2 in 2010 bezieht sich in meiner Prognose auf eine 2. Indikation neben RA von MOR103. Natürlich erwarte ich nicht, dass MOR202 bis 2010 in eine P2 springt und nebenbei ein dritter AK die P1 startet.

Und wenn du 2010 die partnerpipeline anschaust: 4 mal P2. Hier hoffe ich auf CNTO888 in der Indikation solide Tumore in die P2 zu kommen. Welches 4. Partnerprogramm sollte denn sonst 2010 die 4. P2 machen können?

Und wenn du das mit der Erwartung von Anfang 2007 abgleichst: Damals hatte ich tatsächlich noch nicht damit gerechnet, dass CNTO888 den Sprung von Krebs zu Entsüundungskrankheiten in der Klinik gehen könnte. Ich darf dich daran erinnern, dass damals die medizinisch bewanderten Diskutanten bei WO sehr überrascht waren, dass man diesen Weg gehen konnte. Ich hatte das auch nicht vorher gesehen.

Und um eines nochmals zu unterstreichen: Mein Pauschalbewertungsmodell und auch die Wertansätze sind sicher nicht der Weisheit letzter Schluss. Ich habe auch immer wieder insbesondere den Multiplikator des Wertansatzes zur Diskussion gestellt. Leider nie mit Resonanz.

Deine Monte-Carlo-Simulation mag besser sein, aber auch du arbeitest mit Annahmen über peaksales, die du dir bestenfalls plausibel aus den Fingern saugst. Das kann so kommen, oder auch ganz anders.

Letztlich geht es mir bei meiner Tabelle auch nicht um konkretes Rechthaben, sondern um eine Perspektivabschätzung ! Unten wird sehr vieles reingeschoben, da wird oben in der Klinik einiges ankommen. Und der Finanzmarkt wird irgendwann eine Wertschätzung vornehmen.

Und ich sehe ja auch, dass die allgemeine Stimmung bei Biotecs sich zusehends verschlechtert. Wurden vor 2 Jahren noch aussichtsreiche Ansätze in der Präklinik oder frühen P1 teilweise mit dreistelligen Mio-Beträgen bezahlt, müssen Firmen mit solchen Projekten aktuell ums überleben kämpfen. Der Finanzmarkt bewertet diese Projekte nicht und Pharmas lauern auf Chancen, ohne aber vorab irgendwas verlauten zu lassen.

Vielleicht kann Morphosys von dieser Situation auch fundamental profitieren? Ich fürchte allerdings, dass eine Projektübernahme mit cashverbrauch aktuell vom Finanzmarkt mit Kursabschlägen beantwortet werden würde.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

725. Klinikstarts 2009, Eck Ville 19.04.09 07:40

Ich habe mir inzwischen abgewöhnt in Richtung Klinikstarts etwas zu prognostizieren, da man dann gleich Knochen werfen kann. Fakt ist: die letzten Jahre haben sehr enttäuscht und ich hoffe nicht, dass es so weitergeht. Aber hoffen ist nicht prognostizieren, noch wissen.

Mein Modell (auf Basis der Morphosys kommunizierten W'keiten und vorklinischen Entwicklungszeiten) spuckt eigentlich eine noch höhere Prognose aus als die von Morphosys ausgegebene. Daher kommt auch mir das alles mit den fehlenden Klinikstarts auch spanisch vor, nicht nur dem Markt. Die Theorie der Targetblockaden durch Partner wird mit fehlenden Starts täglich ein kleines Stück valider.

Bei wo hattest du noch das geschrieben:

Auszugsweise:

#347 von Ville7 17.03.09 13:01:51

Pipelinestand 31.12.2009 (2 P II, 1 P I, 29 Präklinik, 22 Forschung, 2009 18 Projektneustarts, ab 2010 je 15 Projektneustarts), also Projektstarterwartungen aufgrund 2009er Ansagen nach oben gehoben.

An den errechneten Klinikstarts sieht man, dass dies eigentlich nicht realistisch sein kann - sonst müsste ab 2010 8-12 Starts pro Jahr erfolgen, also der Stau sich auflösen. Daran glaube ich nicht. Das spucken die nackten Zahlen aus. Anmerkung: Für 2009 wäre eigentlich eine höhere Zahl Klinikstarts zu erwarten, aber da ich den Projektsstand auf 31.12.2009 gesetzt habe und das Tool einen fiktiven Anfangszeitpunkt in die Vergangenheit berechnet kommen die Wechsel erst verstärkt ab 2010.

JAHR Anzahl Klinikstarts

2009 2,569

2010 10,082

2011 9,766

2012 8,466

2013 12,223

2014 9,844

2015 7,198

2016 6,419

2017 6,53

xxxxxxxxxxxx

http://www.wallstreet-online.de/diskussion/...ille-s-morphosys-thread

Komplett bitte im Original nachlesen.

Also: Morpney hatte im Herbst 08 theoretisch 6 Programme im Blick und hat dann eine Prognose von 2 bis 4 für 2009 angegeben. dein Rechenmodell hatte kürzlich noch für 2009 2,569 Klinikstarts ausgespuckt.

Und wenn 2009 tatsächlich irgendwas zwischen 2 und 4 INDs gemeldet sein werden, dann würde das nicht gegen dein Modell sprechen. Wobei ich die INDs im 10er-Bereich ab 2010 für sehr hoch halte, aber das ist wohl dem zunehmenden Reifegrad der Präklinik geschuldet. Trotzdem verstehe ich das nicht: wenn 3 von 10 Projektstart den Kliniksprung schaffen, dann stehen 10 Klinikstart jährlich für 33 jährlich gestartete Projekte. Vielleicht musst du da auch noch mal dein Modell korrigieren, denn z.B. gibt Moroney für 2009 eine gesteigerte (!!) Projektstarterwartung von bis zu 20 an. Daraus würden sich meiner Meinung nach mal Langfristig statistisch 6 INDs erwarten lassen.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Nur mal kurz zum nachtrauern: Hätte GPC im 1. HJ 2007 1D09C3 in die P2 gebracht, dann würden wir aktuell über den P3 Start noch in 2009 diskutieren mit entsprechendem P3-Meilenstein. Und potentiell beginnendem Tantiemefluß möglicherweise ab 2011.

Es kam nicht so. Eine klare Entäuschung, vor alle mweil es die Pipelinespitze betraf. Andereseits zeigt es auch die Robustheit des MOR-Partnermodells: Durch die große Anzahl an Projekten, kann man die üblichen Ausfallquoten auch verkraften, es rückt ja anderes (kostenfrei!) nach.

Was im Moment leider mangelhaft/enttäsuchend ist: Es sollten INDs weiterer AK-Programme folgen, möglichst auch noch ein weiterer anderer Pharma-Name wie Pfizer, Bayer oder Boehringer. Das würde der breiten Anerkennung der Technologie nach aussen Nachdruck verleihen.

Moroneys aussage mit 6 Projekten die er im Blick habe, die theoretisch 2099 den Sprung schaffen könnten, hatte ich am gleichen Tag noch kommentiert mit der Erwartung, dass die Prognose bei bis zu 4 lauten wird. Es wurden dann 2 bis 4. Mit der 2 wurde dann auch noch eine Erwartungsunterkante eingezogen.

Ich hoffe auf 3 und würde mich über 4 sehr freuen. ville hatte im März noch 2,6 aus seinem Modell heraus prognostiziert.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Die Spitze wurde mit dem Wegfall von 1D09C3 schon ausgedünnt. Wenn da der rest noch ausfällt und nichts oder nur wenig nachrückt, dann sieht es sehr trübe aus.

Also gibts eben die 2 wichtigen Felder:

Was macht die aktuell bestehende klinische Pipeline? Bringt sie Fortschritte und dann auch mal Fantasie in die Kurse?

Und löst sich der Präklinikstau auf und bringt endlich mal Nachschub in größerer Zahl in die Klinik? Denn mit 10 oder 15 Klinikprojekten lässt sich natürlich viel einfacher mit Statistik und Wahrscheinlichkeit argumentieren. Bei aktuell 3 verschiedenen Partner-AKs in der Klinik kann durchaus noch 0 Zulassungserfolg rauskommen.....

Die Monoproduktabhängigkeit durch R1450 sehe ich allerdings nicht, auch wenn es für Morphosys natürlich ein schönes ereignis sein könnte, wenn Roche auch noch in die P2 startet.

Alleine durch die Langsamkeit der Alzheimer-Indikation sollten CNTO888, BHQ880 und natürlich auch MOR103 schneller wirklich relevante Bewertungsbeiträge liefern, wenn sie erfolgreich voranschreiten.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Im begonnenen Q2 konnte der Verfall bis jetzt gestoppt werden, aber auch noch keine sehr kräftige Gegenbewegung realisiert werden.

Im Kanal grün sind alle Kurse seit ATL Ende 2002 enthalten.

Der Kanal orange enthält sämtliche Kurse, seit dem ersten Novartis-Partnerdeal 2004.

Der Kanal blau erscheint mir die Tendenz der letzten 4,5 Jahre am besten zu beschreiben. Nur minimal Aufwärts gerichtet, hier wird der Kursoptimismus 2004 auskonsolidiert.

Ob man sich bis Ende 2011 lieber Kurse von 1.5, 5, 50 oder gar 100 ausmalen will, darf jeder sich selbst überlegen......

Den grünen Trend seit ATL musste ich schon häufiger flacher Zeichnen. Er ist in dem Sinne auch kein bestätigter Trendkanal sondern bisher immer nur die Verbindung von ATL zum letzten lokalen bzw. dominierenden Tief.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Antikörper-Pipeline: Überblick

MorphoSys setzt die firmeneigene HuCAL-Technologie für die Entwicklung therapeutischer Antikörper und Forschungsreagenzien ein. In einer Reihe von unterschiedlichen Partnerschaften wurde die Technologie vielfach erfolgreich angewendet und vermarktet.

Im Rahmen der Kooperationen auf dem Gebiet der therapeutischen Antikörper produziert MorphoSys humane Antikörper für seine Partnerunternehmen, die gemäß deren Anforderungen optimiert werden. MorphoSys übernimmt die Generierung und Optimierung der Antikörper, während das Partnerunternehmen für die präklinische und klinische Entwicklung zuständig ist. Darüber hinaus hat MorphoSys firmeneigene therapeutische Antikörper im Bereich der entzündlichen Erkrankungen und Krebs entwickelt. Diese Projekte stehen für eine zukünftige Auslizenzierung zur Verfügung.

Die Produkt-Pipeline von MorphoSys umfasst therapeutische Antikörper aus dem eigenen Entwicklungsprogramm und auch solche von Partner-Unternehmen:

http://www.morphosys.com/de/...tische_antikoerper/ueberblick-443.html

Das ist/war Stand Februar 2009. Im vorklinischen Bereich könnte ich mir eine deutliche Erhöhung der Anzahl erhöhen. Vielleicht 3 bis 4 im Saldo.

Bei R1450 dürfte 2009 die Entscheidung anstehen, ob Roche hier in die P2 geht oder das Programm einstampft. Die 2. P2 ist jetzt schon seit einiger Zeit auf "no longer recruiting".

Nur noch 8 Tage bis zu den Q1-Zahlen. Wieder ganz ohne Vorzahlenrallye und im minus gegenüber Vorjahr?

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Sarahspatzens obiger Artikel drückt es aus: Gerade die Antizyklischen Biotecs könnten 2009 wieder aus dem Focus geraten, weil die Situation in der restlichen Wirtschaft konjunkturell so extrem und labil ist, was zu volatilen Kursen führt. Und da geht das schnelle Geld hin.

Was für MOR und andere Biotecs spricht: Aktuell sind in dieser Branche die Zukunftschancen extrem niedrig eingepreist. Das hebelt natürlich de langfristigen Chancen, für Investoren mit dem langen Atem und dem richtigen Näschen.

Hier sich aktualisierende Übersichten zu Morphosys:

MOR ADRs seit US-Notizaufnahme im Vergleich zum Index BTK und NBI sowie Einzelwert Medarex (Basis US-Dollar):

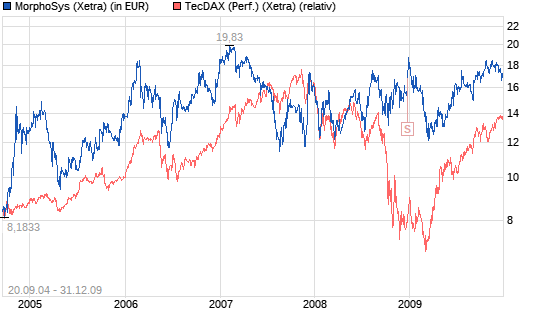

Thema: Morphosys im TecDAX

Performancevergleich mit TecDAX seit Indexaufnahme 20.9.2004.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

schwarz: Morphosys

blau QIAGEN

grün: BB Biotech AG Namens..

oliv: MediGene

rot: DAXsubsector Biotech..

lila: INTERCELL AG

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Prague: Abeta Rehabilitated as an Antimicrobial Protein?

http://www.alzforum.org/new/detail.asp?id=2090

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Optionen

| Antwort einfügen |

| Boardmail an "Ville" |

|

Wertpapier:

MorphoSys AG

|

Optionen

| Antwort einfügen |

| Boardmail an "Ville" |

|

Wertpapier:

MorphoSys AG

|

Werden deshalb jetzt alle Pharmas ihre A-Beta-Programme abbrechen?

Das A-beta-Plaques nicht ursache sondern eines der Symptome von Alzheimer ist, stand ja schon länger im Raum.

Und selbst wenn die Plaques "nur" auf eine Infektion zurückgehen, müsste man doch Wege suchen diese wieder abzubauen?

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Optionen

| Antwort einfügen |

| Boardmail an "Ville" |

|

Wertpapier:

MorphoSys AG

|

Optionen

| Antwort einfügen |

| Boardmail an "Ville" |

|

Wertpapier:

MorphoSys AG

|

In der P2 Gas geben oder einstellen und sich auf anderes konzentrieren. "Gammel-Entwicklung" war noch selten der richitge Weg.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Wer langristig an MOR glaubt, hat wieder die etwas günstigeren Einstiegskurse.

Ich bin allerdings erstaunt, wie kräftig MOR (und auch andere Biotecs) diese Korrekturwelle der Zykliker mitgegangen sind. Ich hätte nach dem nur verhaltenen Anstieg eigentlich erwartet, dass die Korrektur auch nur halbherzig vorbeischaut.

Morgen in einer Woche gibts die Zahlen. Letzes Jahr bei 13,80? und seither zweistelliges fundamentales Wachstum.....

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

| 20.04.2009 14:28 |

WestLB belässt MorphoSys auf 'Buy' - Ziel 17,10 Euro |

Die WestLB hat die Einstufung für MorphoSys vor Erstquartalszahlen auf "Buy" und das Kursziel auf 17,10 Euro belassen. Das Biotech-Unternehmen dürfte seinen Umsatz gemessen am Vorjahreszeitraum um 18 Prozent auf 16,3 Millionen Euro gesteigert haben, schrieb Analystin Cornelia Thomas in einer Studie vom Montag. Wegen der höheren Ausgaben im Bereich Forschung und Entwicklung dürften aber auch die Gesamtaufwendungen um 32 Prozent auf 12,2 Millionen Euro gestiegen und der operative Gewinn auf 3,1 Millionen Euro zurückgegangen sein. AFA0070 2009-04-20/14:27 |

xxxxxxxxxxxxxxxxx

16,3mio€ war der Umsatz schon 2008 in Q1.

Ich gehe von ca. 19,5 mio€ aus. Aber vielleicht war es auch nur Schlamperei beim Texten.

Die Gesamtaufwendungen dürften eher bei 15 mio€ liegen statt bei 12,2....

Nochmal ab zum üben, WestLB.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Man könnte ja fast analysieren, dass die 600-1000 Mio ? Cash MOR letztlich nur Pech gebracht haben, da man sich als Anleger jetzt darauf konzentriert wie MOR den ganzen Cash für die F&E in den Wind schießen wird. ;)

Terroristen aus Liebe

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

MorphoSys AG

|

Aber wer selbst entwickelt verliert, so wird es zur Zeit bewertet. Als hätte Moroney statt Wissenschaftler nur Kohleschaufler eingestellt, die täglich eine Batterie von Bolleröfen mit 1 Dollarnoten befeuern......

Und trotzdem wächst nebenbei der Cashberg.

Optionen

| Antwort einfügen |

| Boardmail an "ecki" |

|

Wertpapier:

MorphoSys AG

|

Thread abonnieren

Thread abonnieren