Bei den Godmode-Erholungs-Szenarien ist IMHO nicht berücksichtigt, dass in USA zurzeit 61 % der Hedgefonds "long" mit Futures im Markt aktiv sind. Ihnen sind die scheinbar unaufhaltsamen Anstiege seit Sommer 2006 zu verdanken. Futures erzeugen mit wenig Kapitaleinsatz ein massives Momentum (bislang nach oben), wirken aber, wie jedes Hebelprodukt, ebenso heftig nach unten.

Wir werden daher, zumal heute Nacht der Nikkei und Hang Seng bislang je über 500 Punkte abgegegeben haben, weiteren Verkaufsdruck auf der Mehrheit der "large specs" lasten sehen. Ob dies insgesamt ein "geordneter Rückzug" wird, darf bezweifelt werden. Ich fürchte, dass dabei der eine oder andere Hedgefond über den Jordan geht.

Bereits Anfang des Jahres ist in London der Hedgefond "Red Kite", der long Metalle (Kupfer, Zink) ist, in eine extreme Schieflage geraten. Anleger, die raus wollten, müssen nun 6 Wochen warten statt der üblichen 15 Tage, um die Rückabwicklung (wie bei Amaranth) zu ermöglichen. Nach dem gestrigen Kursverfall bei Rohstoffen, der u. a. auch Gold stark einbrechen ließ (das "heiße Geld" verlässt halt ALLE Anlageklassen), wird Red Kite nun noch größere Rückabwicklungsprobleme bekommen. An Red Kite ist übrigens Global Alpha, ein Hedgefond von Goldman Sachs, stark beteiligt.

Nimmt man die aktuellen Probleme der Hedgefonds, die long mit Futures im Aktienmarkt unterwegs sind, hinzu, könnten jetzt hässliche Kettenreaktionen kommen, die die US-Finanzlandschaft durcheinanderwirbeln wie in der LTCM-Krise 1998. In dem Fall könnten sich die großen Indizes über Nacht halbieren.

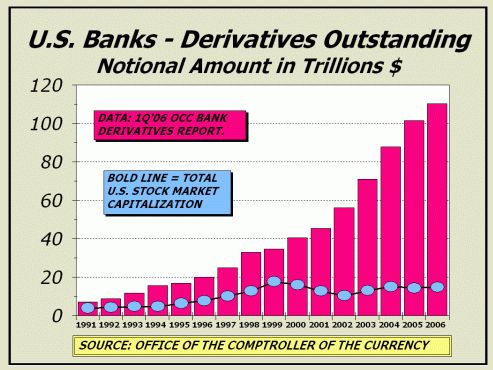

Weiterhin besteht die Gefahr eine Banken-/Kreditkrise, da Hedgefonds über Credit Default Swaps (CDS) auch die Sicherheit vieler wackeliger Kredite (Bonds und Junk-Bonds, etwa im Subprime-Housing-Sektor) "garantieren". Dies hat Investoren bislang zur Sorglosigkeit verleitet, erkennbar an den winzigen Spreads zwischen Junkbonds und AAA-Anleihen, die die Risiken nicht angemessen wiederspiegeln. Dies ist - neben Yen-Carry-Trades, die gestern auch stark unter Druck kamen - einer der Motoren der gegenwärtigen "globalen Hyperliquidität", die alle Märkte - von Gold über (Junk-)Bonds bis Aktien - bislang anschob. Erweist sich der "Schutz" mittels CDS nun als Illusion, weil Hedgefonds ähnlich pleite gegangenen Versicherungen "nicht leisten" können, droht der von Superinvestor Warren Buffett schon lange gefürchtete Derivate-Crash. Ausstehende US-Derivate haben ein Underlying Volume in der 10-fachen Höhe des Bruttoinland-Produkts der USA. Es geht also um astronomische 120 BILLIONEN Dollar [engl. Trillion] Käme der Derivate-Crash, könnten sich die Aktien-Index weltweit vierteln oder gar achteln.

Aber das sind Extrem-Szenarien, die kommen könnten, aber nicht müssen. Zu den "Normal-Problemen", die diese Woche "abgearbeitet" werden müssen, zählt, dass viele Kleinanleger in USA auf Kredit spekuliert haben: Die Lombard-Kredite (Aktienkäufe "auf Kredit" mit Depotbeleihung) haben bereits wieder den Stand von März 2000 erreicht. Nach dem Kurs-Fiasko haben viele Leute gestern abend von ihrem Broker "Margin Calls" erhalten: Sie müssen das Geld für das verpuffte Aktien-Kollateral innerhalb von 3 Tagen nachschießen. Die meisten werden das nicht können, sonst hätten sie ja gar nicht erst auf Kredit spekuliert. Man darf daher Freitag zum Marktschluss mit einer Massenliquidierung dieser "over-leveraged" Accounts rechnen.

Ausstehende US-Derivate: Das "Underlying Volume" entspricht dem 10-fachen des US-BIP bzw. dem 10-fachen der MK aller US-Aktien.

|

Angehängte Grafik:

Screen_00015.jpg