Intel - ein kurzfristiger Trade?

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

Jahre. Er stieg seit 2001 kontinuierlich um insgesamt 72 % (siehe Tabelle,

erste fett gesetzte Reihe von oben), während die Aktie im gleichen Zeitraum

von rund 30 auf jetzt 19 Dollar fiel (minus 36 %). Folglich wurde die

Bewertung (KCV) immer günstiger (nur noch gut ein Drittel des Wertes

von 2001).

Die Zahl der Aktien sank durch umfassende Rückkäufe auf 5,85 Mrd. Stücke.

Folglich ist die MK beim Kurs von 19,06 (SK Freitag) = 111 Mrd. Dollar.

Beim operativem Cash Flow von 14,8 Mrd. (siehe Tabelle) wird Intel daher

mit dem 7,5-fachen des Cash-Flows bewertet - was für einen Weltmarktführer

günstig ist.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Intel Corp

|

0

von doktore (# 1150.) ergibt sich ein uneinheitliches Bild. Hauptbetroffene

scheinen aber die Tecs gewesen zu sein, während Energie gewann. Das würde

zum hohen Ölpreis passen.

Andererseits hat von den Indizes gestern nur der Nasdaq verloren. Und hier

am meisten auch noch diejenigen, die als aussichtsreiche Kandidaten gelten.

Schwer zu verstehen.

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Intel Corp

|

0

21.04.2006 22:47

US: Nasdaq wegen Dell unter Druck

Nach den starken Kursanstiegen in dieser Woche schlossen der S&P 500 und der Nasdaq Composite schwächer, während der Dow Jones erneut leicht fester aus dem Handel ging. Der Dow Jones erreichte im Handelsverlauf bei 11405 Punkten ein neues Sechsjahreshoch.

Der Blue-Chip-Index schloss schließlich 0,04% im Plus bei 11,347 Zählern. Die Technologiewerte am Nasdaq Composite verloren um 0,83% auf 2,342 Zähler, während der marktbreite S&P 500 Index mit einem Minus von 0,01% bei 1311 Zählern auf Vortagesniveau aus dem Handel ging.

Schwächend wirkte sich ein erneut erstarkter Erdölpreis auf den Handel am Freitag aus. Der zeitnahe Kontrakt für US-amerikanisches Leichtöl stieg auf Schlusskursbasis um 1,48 Dollar auf 75,17 Dollar je Barrel. ?Die Inflationsangst spielt an den Märkten immer noch eine große Rolle?, so ein Händler in New York. Der Goldpreis konnte sich nach den starken Abgaben am Vortag leicht erholen und stieg um 12,40 Dollar auf 635,50 Dollar pro Feinunze. Damit wurde fast der gesamte Vortagesverlust von 12,90 Dollar wieder ausgeglichen.

Technologiewerte an der Nasdaq litten unter einer Abstufung der Aktien des weltgrößten PC-Herstellers Dell. Die Titel büßten um 4,36% auf 27,01 Dollar ein. Der schwache Ausblick des Unternehmens für das PC-Geschäft in den USA und die schwierige Nachfrage-Situation auf den Endmärkten dürfte die Margen des PC-Riesen bald unter Druck bringen, hieß es in der am Freitag von Citigroup veröffentlichten Studie.

Dell habe in der Vergangenheit ausgeführt, dass das Geschäftsmodell optimal funktioniere, wenn das Wachstum der PC- und Server-Sparte oberhalb des Gesamtmarktwachstums liege. Dies sei leider in den letzten Quartalen nicht mehr der Fall gewesen. Seit 2001 habe sich außerdem der Preisvorteil Dell gegenüber den Konkurrenten auf unter 5 Prozent verringert. Dementsprechend werde der Konzern früher oder später die Preise senken müssen, um Marktanteile zurück zu gewinnen, was sich negativ auf die Gewinnsituation Dells (Nachrichten/Aktienkurs) auswirken werde. Zudem seien dringend Investitionen in die Bereiche Vertrieb und Serviceleistungen notwendig.

Stark entwickelten sich am Freitag die Anteile der Internetsuchmaschine Google. Das Unternehmen veröffentlichte am Vortag starke Quartalszahlen und wurde am Freitag von zahlreichen Analysten, darunter auch Lehman Brothers, positiv kommentiert. Lehman hoben ihr Kursziel von 450 auf 520 Dollar an. Es sei laut Lehman Brothers davon auszugehen, dass Google weitere Anteile im Internetsuchmaschinenmarkt gewinnt, die Einnahmen aus Werbung steigert und in neue Produkte sowie in andere Medienbereiche expandiert. Die Experten heben die Gewinnschätzungen für 2006 und 2007 von 8,87 auf 9,39 Dollar bzw von 11,85 auf 12,70 Dollar je Aktie an. Zudem besteht die Erwartung, dass Google über Yahoo weiterhin die Oberhand behält. Google Aktien verteuerten sich um 5,33 Prozent auf 437,10 Dollar.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Intel Corp

|

0

Aber das Gegenteil scheint der Fall zu sein. In den letzten Tagen ist der die kurzfristige Stimmung messende RSI-15 (Relative Stärke Index) weiter angestiegen und rangiert nun bei 65 Punkten,

s.a. http://www.traducer.de/star/include/ahbc_c.htm

Gruß emarald

Optionen

| Antwort einfügen |

| Boardmail an "emarald" |

|

Wertpapier:

Intel Corp

|

0

de.internet.com, 22.4.06

Intel stellt neue Plattform für Business-PCs am Montag vor

Architektur bietet Sicherheits-Funktionen und eine vereinfachte Fernwartung

Der Chiphersteller Intel wird am Montag auf einem Event in San Francisco, Kalifornien, seine neue Plattform für Business-PCs offiziell vorstellen. Diese wurde bisher unter dem Codenmane Averill entwickelt. Der Hersteller erweitert damit sein bestehendes Plattform-Angebot für Notebooks (Centrino) und Unterhaltungselektronik (Viiv).

Intel-Chef Paul Otellini hatte die Neuvorstellung bereits am Mittwoch im Rahmen einer Telefonkonferenz zur Bilanzveröffentlichung angekündigt. Details wollte er jedoch noch nicht nennen.

Die neue Plattform wird über verschiedene Sicherheits-Funktionen und ein vereinfachtes Systemmanagement verfügen. Enthalten ist unter anderem Intels Active Management Technology, die Administratoren auch die Fernwartung von ausgeschalteten oder abgestürzten Rechnern ermöglicht. Ein spezieller Speicherschutz erschwert Angriffe über Buffer Overflows. In der Business-orientierten Architektur kommen keine neuen High End-Produkte zum Einsatz, sondern ausschließlich Komponenten, deren Stabilität erwiesen ist.

[Damit will Intel offenbar die für Neukäufe zuständigen IT-Manager in den großen Firmen überzeugen; durch Fernwartung sinken die Wartungskosten... - A.L.]

Der Chiphersteller arbeitet offenbar auch an einer speziellen Plattform für Consumer-PCs. Details dazu gab das Unternehmen bisher aber nicht bekannt. Durch die Bereitstellung kompletter Architekturen verspricht sich Intel Vorteile bei der Vermarktung seiner Produkte an die PC-Hersteller. Diese können so auf ein komplettes Design aus Prozessor und Chipsatz zurückgreifen und sparen Entwicklungskosten. (ck)

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Intel Corp

|

0

Zwei Titel solltest Du Dir näher ansehen

1. Pfizer(den kennst Du ja gut)

2. Garmin LTD, WKN 577963, mit diesem Wert, sind noch gut 30% Kursgewinne zu machen

Optionen

| Antwort einfügen |

| Boardmail an "Zockerbulle" |

|

Wertpapier:

Intel Corp

|

0

sollte. Wenn die auf die Preistube drücken müssen um Marktanteile zurückzuholen,

kann und wird das nicht spurlos an INTEL vorbeiziehen:

Zum einen dürfte DELL Druck auf die Preise ausüben und zum andern wird sich DELL überlegen, ob sie nicht preiswerte AMDs ins Spiel bringen.

Eine Lösung wäre zum Beispiel die Auflage von "Special Editions". Aber das wider-

spräche wohl DELLs Gepflogenheit vom BUY & SELL.

Nachdenklich sollte auf jeden Fall stimmen, daß AMD seine Position OHNE DELL

erreicht hat, während INTEL ohne DELL schwächer dastünde. Darin sehe ich einen

entscheidenden Schwachpunkt von INTEL, auf den sehr zu achten sein wird.

Ich gehe davon aus, daß DELL eine Spirale in Gang setzen wird, die den gesamten

Markt aufmischen könnte. Für die Verbraucher wird das ein Fest. Für die Aktionäre

eher nicht.

Allerdings: eine Neuordnung der Preislandschaft hat nur einen EINMAL-Effekt.

Danach dürfte der sich wegen des Basiseffekts verbrauchen. Im Endresultat wird

das -günstigstenfalls- eine einmalige Gewinndelle bei DELL ergeben. Bei INTEL

haben wir sie im Prinzip schon antizipiert. Ob noch einer obendrauf kommt, wird

man sehen müssen.

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Intel Corp

|

1

D.h., wenn Intel die Preise senkt, ist das für beide Beteiligten nur gut.

1) Dell kann günstiger verkaufen, und gewinnt Wettbewerbsvorteile gegenüber HP zurück. Jedenfalls bei Doppelkernprozessoren ist Intel, und somit auch Dell, besser im Billigsegment vertreten. HP kann allenfalls X2 3800+ verbauen, die aber relativ teuer zu Buche schlagen.

2) Intel bekommt hoffentlich seine Lagerbestände weg.

3) Bei derart günstigen Intel Prozessoren macht es wenig Sinn für Dell, bei AMD zu fischen.

Überigens:

Gartner: Nachfrage in Asien und Lateinamerika kurbelt PC-Markt an

Der weltweite Markt für Personal Computer ist nach Erhebungen des Marktforschungsinstituts Gartner im ersten Quartal 2006 bei 57 Millionen abgesetzten PCs um 13,1 Prozent gewachsen. Bereits gestern berichteten die Martkforscher von IDC ähnliche Zahlen: Danach betrug der weltweite PC-Absatz im ersten Quartal 2006 53,2 Millionen Stück, ein Wachstum von 12,9 Prozent gegenüber dem Vorjahr.

Anzeige

Der Markt in Europa, im Mittleren Osten und Afrika (EMEA) liegt laut Gartner mit einem Plus von 12,6 Prozent erneut vor den Vereinigten Staaten (7,4 Prozent Plus). Im vergangenen Jahr waren in Europa erstmals mehr Computer abgesetzt worden als in den USA.

Vor allem die Nachfrage in den sich entwickelnden Märkten in Asien und Lateinamerika mit Zuwächsen von 24,6 und 22,9 Prozent kurbelten das Geschäft an. In den entwickelten Märkten sei der Bedarf unter den Endanwendern die treibende Kraft gewesen, sagte Gartner-Manager Charles Smulders. "Die Nachfrage nach Notebooks blieb weltweit stark." In den USA seien allerdings Desktop-Computer aufgrund neuer Preiskämpfe wieder deutlicher nachgefragt worden.

In Europa verteidigte Hewlett-Packard seine Marktführerschaft mit 16,6 Prozent vor dem texanischen Hersteller Dell (12,5 Prozent). Nach Acer auf dem dritten Rang (9,0 Prozent Marktanteil) konnte sich Fujitsu-Siemens mit 6,8 Prozent Marktanteil platzieren. Erstmals schaffte es Toshiba mit einem Marktanteil von 4,1 Prozent in die Liste der ersten Fünf und verdrängte den chinesischen Hersteller Lenovo. Um in die Top Fünf zurückzukehren, müsse das Management von Lenovo "einige grundsätzliche Herausforderungen" meistern, sagte Gartner-Analyst Ranjit Atwal.

Weltweit führt bei Gartner ebenso wie bei IDC weiterhin Dell mit einem Marktanteil von 16,5 Prozent den Markt an. Hewlett-Packard konnte mit einem Wachstum von 22,3 Prozent (Dell: 10,2 Prozent) und einem Marktanteil von 14,9 Prozent den Abstand zum Primus verringern. Auf den folgenden Plätzen der Weltrangliste rangieren Lenovo (6,0 Prozent), Acer (5,0 Prozent) und Fujitsu Siemens (3,9 Prozent). (dpa)

http://www.heise.de/newsticker/meldung/72216

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

PMC SIERRA ebenso. Solltest Du Dir mal anschauen (WKN 882947).

Sommer/Herbst:

Ob INTEL nun im Frühjahr, Sommer oder Herbst steigt, hängt von einer komplexen

Gemengelage ab. Neben den speziellen Problemen, über die ich im vorigen Beitrag

geschrieben habe, unter anderem auch davon, wie der Gesamtmarkt läuft. Sobald

das Ende der Zinserhöhungsphase "amtlich" ist, wird neu gemischt und gegeben.

Einen Vorgeschmack darauf gab's ja neulich schon.

Das Citiygroup-Verdikt dürfte aber nicht nachhaltig wirken - 3 Tage und...finito.

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Intel Corp

|

0

Das Problem bei Intel und dem Absatz bei Dell sehe ich eher darin, dass die Prozessoren bei Intel einfach Müll sind. Viel zu hoher Stromverbrauch, kaum Mehrleistung im Vergleich zur über 4 Jahre alten Northwood Reihe und auch beim wichtigen Zugpferd Xeon sieht´s nicht besser aus. Solange sich da nichts gravierend ändert, kann Dell die Preise noch so nach unten drücken - die meisten Leute werden die Käufe dennoch aufschieben (so wie ich beispielsweise).

AMD hat im Moment einfach die bessere Systemarchitektur, aber mit den Neuen, kann sich das schlagartig änderen (die ersten Tests sind jedenfalls ziemlich beeindruckend). Der Grund, warum Intel wohl weiter fällt ist sicher der, dass die in der Vergangenheit immer groß im Pläne schmieden und Roadmaps vorstellen gewesen sind, nur das Resultat leider nicht zu überzeugen vermochte oder viel zu spät eingeführt wurde.

Sollten sich dieses Mal die grpßen Sprüche bestätigen, dürfte es spätestens zum Herbst hin bei Intel nach oben gehen und ich denke über einen Einstieg um Mai/Juni herum nach. Momentan sehe ich die Aktie eigentlich eher weiter nach Süden wandern (oder zumindest seitwärts zwischen $19 und $20 - sollte die 19 kippen, könnte es auch noch tiefer gehen).

Gruß

Emu

Optionen

| Antwort einfügen |

| Boardmail an "emu1" |

|

Wertpapier:

Intel Corp

|

1

Hardware Roundup 3.4GHz T2600 beats 7.2GHz P4

By Désiré Athow: Saturday 22 April 2006, 13:55

HKEPC has another scoop with a Conroe E6400 overclocked to nearly 3.11GHz from 2.16GHz, nearly 50% overclock. Man, that baby did Super Pi 1M in 16s.

How it translates in real life is something that has to be seen but still, 16s in Super Pi is something unheard of and bodes very well for Intel and sends very bad vibes towards AMD. I sincerely hope that the K8L and K10 can provide some strong competition to Conroe. Not since the transition from 286 to 386 have I seen such a huge jump in performance between two Intel CPU families.

http://theinquirer.net/Default.aspx?article=31179

http://www.hkepc.com/bbs/news.php?tid=587650

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

Intels neuere Prescotts und die darauf basierenden Doppelprozessoren können es in punkto Rechenleistung und Stromverbrauch (sofern sie Speedstep haben) locker mit AMDs Doppelprozessoren aufnehmen. Die Vorurteile (Überhitzungs-Argument) stammen noch von den inzwischen überholten ersten P4-Prescott.

AMD hat mit Hypertransport (nicht zu verwechseln mit Intels Hyperthreading) die bessere Speicheranbindung, doch Intel macht dies mit dem jetzt auf 2 MB erweiterten 2nd-level Cache wieder wett. Die Unterschiede sind allenfalls messtechnisch erfassbar. Die CORE-Serie (Conroe & Co) hingegen hat eine neue, sehr viel effektivere Speicheranbindung namens NGMA (Next Generation Micro-Architecture), die schneller ist als AMDs Hypertransport und zudem besser skalierbar (auf 4 oder 8 Kerne).

Details: http://www.ariva.de/board/204267?pnr=2411145#jump2411145

Der frühere Preisvorteil AMDs ist inzwischen auf zweierlei Weise geschwunden. AMD wurde teurer, und Intel wurde billiger. Inzwischen kosten die billigsten Dual-Cores von Intel nur noch halb so viel wie die billigsten von AMD.

Warum also sollte Dell jetzt auf die - teureren - Dual-Cores von AMD umschwenken, zumal Intel seinem besten Kunden sicherlich großzügige Treue-Rabatte einräumt? Da hat doctore Recht: Dell bekommt auf diese Weise günstig hochwertige Ware und kann seine Rechner billiger und besser verkaufen. Intels Lager lichten sind, und Dell kommt wieder auf einen grünen Zweig. So könnte die Durststecke bis zum Erscheinen der CORE-Serie im Herbst überwunden werden.

Intels aktuelle CPUs sind also nicht so schlecht, dass man befürchten muss, die würden nun endlos in den Regalen liegen bleiben. Sie sind nach meiner Erfahrung sogar eher noch etwas schneller als AMD-Prozessoren - und wurden nur wegen ihres (früher) etwas höheren Preises und des höheren Stromverbrauchs nicht so häufig gekauft.

Mit Conroe & Co aber beginnt bei Intel ein neues Prozessor-Zeitalter. Der Sprung vom P4-Northwood zum P4-Prescott war sozusagen nur eine halbe Stufe. Der Sprung vom Prescott zu Conroe hingegen entspricht 1,5 Leistungsstufen - vergleichbar dem Übergang von den letzten P3 zu den ersten P4 (Willamette-Kern, 180 nm).

Otellini sieht den Übergang sogar noch krasser. Er vergleicht ihn mit dem von den letzten "486-ern" zu den ersten Pentium-1, was damals wahrhaft ein Quantensprung war.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Intel Corp

|

0

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Intel Corp

|

0

Hört sich alles astrein an; am liebsten würd ich sofort kaufen.

Und wer jetzt noch einen Pfifferling auf AMD gibt, ist selber schuld ;-))

40% mehr Leistung bei 40% weniger Verbrauch - hebt sich das nicht auf?

Im Ernst:

Schön wär's, aber ich glaub's erst, wenn ich so ein Ding in der Hand habe.

Und dann mach ich als erstes den Spiegeleier-Test...

Was ich immer noch nicht weiß: ist der 65nm-Die nun kleiner oder genauso

groß wie der 90er? Wäre er kleiner, verlöre er wieder einen Teil seines

thermischen Vorteils, weil ja nun auch die Wärme-Abgabefläche kleiner wäre.

Soweit ich gehört habe, sollen auch keine Heat-Spreader mehr zum Einsatz

kommen. Warum, weiß ich nicht. Etwa, weil die Hitzeentwicklung keine mehr

erfordert? Fragen über Fragen...

Übrigens: das Argument, wonach es für DELL nicht opportun wäre, mit AMD

anzubandeln, weil INTEL seinem "besten Kunden großzügige Treuerabatte"

einräumt, hat auch eine Schwachstelle: würde DELL AMD ins Sortiment neh-

men, bekämen sie wohl von AMD "Listing-Rabatte" ohne Ende. Was wiederum

INTEL gewaltig unter Druck brächte und zu noch größeren Konzessionen zwänge.

INTEL hat unverschämtes Glück: gottseidank bin ich nicht Einkaufschef bei

DELL...;-))))

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Intel Corp

|

0

Auszug von der Seite:

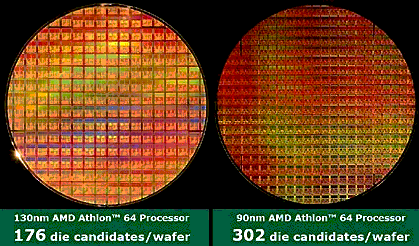

Interessant wird dies, wenn man die Details mit denen des ursprunglichen Athlon 64 Kerns K8 vergleicht. Im folgenden Bild haben wir daher nur die eigentlichen Kerne vom Ur-Athlon 64 in 130 nm Fertigungstechnik, vom für den Sommer erwarteten Athlon 64 mit F-Stepping in 90 nm sowie dieses 65 nm Athlon 64 zusammengefasst (von Links nach rechts; Proportionen stimmen natürlich nicht überein):

Optionen

| Antwort einfügen |

| Boardmail an "Platschquatsch" |

|

Wertpapier:

Intel Corp

|

0

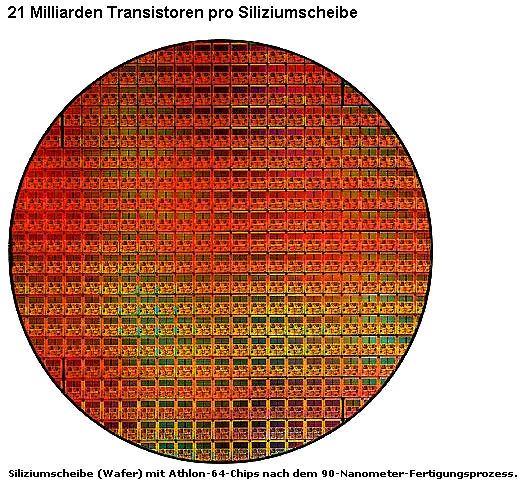

AMD setzt in der Fabrik 30 in Dresden aktuell noch auf Siliziumscheiben (Wafer) mit einem Durchmesser von 200 Millimetern. Ein einzelner Athlon-64-Chip beansprucht eine Fläche von knapp 2 Quadratzentimetern, die feinsten Strukturen sind gerade einmal 130 Nanometer breit. Gegenwärtig ist der Hersteller gerade dabei, die Produktion auf 90 Nanometer umzustellen, so dass sich die Fläche des einzelnen Chips auf knapp die Hälfte verkleinern wird. Die Vorteile liegen auf der Hand: Je kleiner die Bauteile, desto mehr davon lassen sich auf engem Raum zusammenpacken, desto weniger Strom verbrauchen die geschrumpften Leitungswege und umso schneller können die Transistoren schalten. AMD spricht von 21 Milliarden Transistoren, die auf einer 200-Millimeter-Silizium-Scheibe platziert sind. Ein einzelner Chip (Sledgehammer-Kern) besteht - im Fall des Athlon 64 FX-55 oder Opteron - aus 105,9 Millionen Transistoren. Beim neuen 90-Nanometer-Modell des Athlon 64 mit Winchester-Kern ist die Hälfte des L2-Caches deaktiviert, in der Fertigung sind die Chips mit den großen Varianten identisch. Wie hoch die Ausbeute an Chips pro Siliziumscheibe in etwa ist, hatten wir schon einmal in früheren Artikeln analysiert.

Optionen

| Antwort einfügen |

| Boardmail an "Platschquatsch" |

|

Wertpapier:

Intel Corp

|

Angehängte Grafik:

aamdcpu2.bmp

aamdcpu2.bmp

0

Vergleich der beiden Fertigungsprozesse bei identischer CPU-Architektur: Links Sledge-Hammer mit 130 Nanometer und rechts der gleiche Chip in 90 Nanometer. Die theoretisch erzielbare Ausbeute (Yield-Rate) steigt um fast 72 Prozent.

Optionen

| Antwort einfügen |

| Boardmail an "Platschquatsch" |

|

Wertpapier:

Intel Corp

|

Angehängte Grafik:

aamdcpu.bmp

aamdcpu.bmp

1

Ich befürchte, du bist bereits im Urlaub :-)

Deine Beschreibung oben Nr. 1162 ist nicht ganz korrekt. Soweit ich weiß, wird der Ram auch beim Conroe weiterhin über den FSB angebunden. Und der ist nunmal langsamer als Hypertransport von AMD. Was Intel wohl geschafft hat, ist, die interne Speicherverwaltung bzw. das Zusammenspiel mit dem Cache zu verbessern. Das ändert aber nichts daran, dass der FSB weiterhin ein Nadelöhr darstellt. Da verstehe ich auch nicht, warum Intel sich bei der NGA nicht endlich vom FSB getrennt hat und eine ähnliche Technology wie AMDs Hypertransport verwendet. In Zeiten von 64 Bit Systemen und höherer Speicherverwaltung hätte das m.E. Sinn gemacht. Vermutlich wird das die nächste technische Neuerung sein, die Intel uns präsentiert.

2) Mittlerweile glaube ich auch, dass der Leistungsvorsprung eines A64 X 2 gegenüber den Doppelkernprozessoren von Intel übertrieben wird. Sehr gut für viele Vergleiche ist der Interactive Prozessorchart von Tomshardware. Hier mal ein Vergleich zwischen dem 930er Presler und dem A64 X2 3800.

http://www23.tomshardware.com/...lx=33&model1=237&chart=58&model2=322

Jeder kann sich seinen Lieblingsbenchmark ja einmal selbst auswählen. Im großen und ganzen hat mal der eine, mal der andere die Nase vorn, je nach dem, welcher Benchmark eingestellt wird. Bei Games tendenziell die AMD CPU, bei anderen Applicationen oftmals der Presler. Man erkennt aber auch sehr gut, dass die X 2 Strukur technologische besser ist, wenn man sich die Taktungen der Doppelkerne anschaut. Der D 930 hat zwei 3 Ghz Kerne, der A64 X 2 ist mit zwei 2 Ghz Kernen ausgestattet.

Wie auch immer..... der Leistungsvergleich ist ausgewogen, wie sieht es aber bei einem Preisvergleich aus?

Der billigste X 2 3800 + kostet 260 Euro (Einzelhandel)

http://www.geizhals.at/deutschland/a166487.html

Der billigste D 930 hingegen 215 Euro (Einzelhandel)

http://www.geizhals.at/deutschland/a197710.html

Also knapp 45 Euro Preisvorteil.

Schlechter sieht die Bilanz für den D 930 beim Energievergleich aus:

Der X2 3800 verbrät ca. 60 - 80 Watt. Der D 930 soll hingegen bei 95 Watt liegen.

http://www.geizhals.at/deutschland/a197710.html

Ob das Intel Speedstep so gut funktioniert wie das AMD Cool'NQuiet, würde ich mal bezweifeln. Auch im Speedstep wird der Presler mehr verbraten und auch heißer sein. D.h., leise Rechner wird man mit dem D 930 schwerer hinbekommen.

D.h. aber nicht, dass es unmöglich wäre. Man muss eben einen besseren CPU Lüfter und ein besseres Gehäuse verwenden, dann ist der Rechner nicht wesentlich lauter, als ein AMD Komplettsystem. Ich kann hier nur immer wieder auf den Dell Rechner verweisen, der gerade vor mir steht. Er ist hörbar, aber keinesfalss störend. Eher ein ruhiges sonores Lüftergeräusch.

Für den Endanwender ist der Preis der CPU aber nicht allein entscheidend. Hier kommen auch die Kosten für weitere Bauteile hinzu. Besonders wichtig ist das Mainboard.

Sockel 775 Boards: http://www.geizhals.at/deutschland/?cat=mbp4_775_ddr2&sort=p

Sockel 939 Boards: http://www.geizhals.at/deutschland/?cat=mb939&sort=p

Ein anständiges Board für P4 mit 2 PCI-E kostet etwa 160 Euro (Einzelhandel)

http://www.geizhals.at/deutschland/a147674.html

http://www.geizhals.at/deutschland/a145440.html

Vergleichbare SLI Boards für AMD schlagen mit je nach Ausstattung etwas günstiger zu Buche.

Insgesamt ist der Preisvorteil des D 930, berücksichtigt man neben den Prozessorkosten auch die Mainboardkosten und die Kosten für bessere Lüfter, wahrscheinlich aufgehoben. Es bleiben zwei Leistungstechnisch je nach Disziplin vergleichbare CPUs, wobei der Presler den Nachteil hat, mehr Energie zu verschwenden.

3) Dass ist die Situation heute.

Kommt Conroe im August, werden die Preise für Presler und Konsorten weiter Purzeln. Zudem hat Intel sich dann auch im Billigsegment mit Doppelkernprozessoren platziert (D 915 und D 925). Ich könnte mir vorstellen, dass man Dopplekernprozessoren demnächst "nachgeworfen" bekommt.

Im High-End Bereich wird Conroe doch für heftige Konkurrenz sorgen. Wie ich bereits weiter oben dargelegt habe, wird der Conroe 2,66 Ghz etwas über 500 Dollar kosten, aber in der Leistung mit einem FX 62 mind. vergleichbar, wenn nicht gar überlegen sein (die Benchmarks auf der IDF könnten etwas modifiziert worden sein, so dass ich mich hier nicht abschließend festlegen möchte).

>Dabei schlug das Intel-System die AMD-Maschine im Schnitt um 20 bis 30 Prozent, beim >3D-Shooter F.E.A.R bot der Conroe deutlich über 40 Prozent mehr Leistung. Bei diesem >deutlichen Vorsprung stellt sich allerdings die Frage, ob der CPU-Marktführer derartige >halb geheimen Aktionen wirklich nötig hat.

http://www.golem.de/0603/43897.html

Die FX Serie wurde allerdings IMMER für 800 - 1000 Euro vertickt.

http://www.geizhals.at/deutschland/a182864.html

http://www.amd.com/us-en/Processors/...rmation/0,,30_118_609,00.html?

redir=CPT301

Der zuvor erwähnte, mit 2,67 Ghz getaktete Conroe E6700 wird indes für 530 Dollar angeboten (1000 Stück).

http://www.reghardware.co.uk/2006/04/05/intel_conroe_pricing_details/

http://www.nordichardware.com/news,3478.html

Also wenn ich für die Hälfte meines Gelde (500 Dollar) auch nur die selbe Leistung bekomme, wäre dass schon ein Riesen Preisleistungsvorteil.

Bringt der E6700 aber tatsächlich die versprochenen 20 - 40 % Mehrleistung (wohlgemerkt, es waren Gaming Benchmarks, also die Königsdisziplin des Athlon), wer bitte kauft dann noch einen FX 62 für 1000 Dollar. Auch die übrigen Doppelkernprozessoren von AMD werden dann viel zu teuer sein.

Ein Athlon X2 4600+ kostet mit 560 Dollar in etwa genauso viel, wie ein E6700.

http://www.amd.com/us-en/Processors/...rmation/0,,30_118_609,00.html?

redir=CPT301

Wenn sich angekündigte Preise und Preisleitsungsverhältnis wirklich bewahrheiten, dann sollte AMD erheblich in die Bredouillie kommen. Gewinnmargen gehen dann gegen Null. Denn dann wird es AMD sein, der die Preise taumeln lassen muss.

Problem: Im unteren Preissegment wird Intel aber den Markt mit D 930er usw. überschwemmen. Denn die Lage müssen noch 2006 geleert werden.

Ich glaube, dass wir in ein paar Monaten sehen werden, wie AMD das Wasser bis zum Hals steht. Wenn AMD es nicht schafft, einen neuen K9 bzw. K10 alsbald auf den Markt zu bringen, dann wird es sicherlich schwer. Denn niedrige Preise stellen für Intel, die über Masse machen, ein kleineres Problem dar, als für AMD.

Zudem kommen hohe Kosten zu auf AMD. So muss AMD, um technologisch mit halten zu können, den 65 nm Prozess bis Ende 2007 auf 45 nm umstellen. Dann wird Intel aber schon die nächste Fertigungsstufe eingerichtet haben..... und wieder eine höhere Waferausbeute vorweisen können.

Dass ist dann auch übrigens der Grund, warum Dell bei Intel bleiben wird. Ich befürchte, AMD hätte gar nicht das Produktionsvolumen, um Dell vollständig zu beliefern... wenngleich AMD seine Fabriken natürlich zur Zeit ausbaut.

Alles in allem ist Intel, wie ich denke, auf einem guten Kurs. Wenn sie es schaffen, die Lage im Laufe des Jahres 2006 leer zu bekommen, Presler und Konsorten also los werden, dann solten wi ein gute 4. Quartal 2006 erwarten dürfen, jedenfalls gute Gewinnaussichten für 2007, was dem Kurs zu einem Anstieg verhelfen sollte.

Nur..... wer soll Presler und Konsorten kaufen, wenn hierzulande alle Welt auf Conroe wartet. Da kann man nur hoffen, dass die Emerging Markets 2006 einen hohen Bewdarf an Hardware vorweisen.

Gruss, ed

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

Die Geschäftsaussichten für Intel sind insgesamt nicht schlecht. Der Chipmarkt wächst, und die Weltwirtschaft boomt. Vor allem in den Emerging Markets, China und Indien, die jährlich mit 8 - 10 % wachsen, sollten auch PCs in vermehrten Maße Käufer finden.

http://www.heise.de/newsticker/meldung/72216

Daneben die bereits oben beschriebene gute Aufstellung gegenüber dem direkten Konkurrenten AMD.

Aber der Dollar.........

http://www.wams.de/data/2006/04/23/877358.html?s=1

der macht mir sorgen.

Er könnte Kursgewinne in USD völlig zu nichte machen.....

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

Während ein AMD-Anwalt, die Firma als "Last man standing" gegenüber dem übermächtigen Gegner Intel bezeichnet, sind auf der Gegenseite Äußerungen zu höhren, die einen großen Teil des Prozesses als Folklore bezeichnen.

Beide Seiten wollen nun daran arbeiten die Zahl der Schriftstücke für das Verfahren zu reduzieren, da diese von 2.000 möglichen Quellen übereinandergestapelt eine Höhe von 137 Meilen ergeben würden.

http://www.planet3dnow.de/cgi-bin/newspub/viewnews.cgi?id=1145695464

Optionen

| Antwort einfügen |

| Boardmail an "Platschquatsch" |

|

Wertpapier:

Intel Corp

|

0

An vielen der hierzulande beliebten US-Aktien ging der Börsenaufschwung bisher vorbei. Ein schwacher Dollar brächte die Kurse noch zusätzlich unter Druck

Geduld ist eine der Eigenschaften, die der verstorbene Börsenaltmeister Andre Kostolany bei Aktionären stets für unabdingbar hielt. Manchmal aber nützt auch die nichts. Wer vor fünf Jahren Intel-Aktien kaufte, kann sich zwar rückblickend für das Unternehmen freuen. Der Chiphersteller steigerte den Gewinn pro Aktie um satte 173 Prozent. Der Kurs indes steht heute um 30 Prozent tiefer als damals.

Die Aussichten auf Besserung sind vage. Denn zusätzlich zu den allgemeinen Unwägbarkeiten für die Börse wie Iran-Krise, Zinsanstieg oder Ölpreis-Hausse sind deutsche Anleger bei Engagements in US-Aktien dem Währungsrisiko ausgesetzt. Ihre Papiere verlieren automatisch an Wert, wenn der Dollar fällt. "Das ist ein Effekt, den die meisten Anleger stark unterschätzen", sagt Jörg Isselmann, Leiter des Devisenhandels bei der Frankfurter BHF-Bank.

Chip-Hersteller Intel ist mit diesem Problem nicht allein. Auch andere US-Aktien enttäuschten ihre Anteilseigner, obwohl die Unternehmen seit Jahren satte Gewinnsteigerungen einfahren. Die Liste klangvoller Namen reicht von Cisco über Coca-Cola und IBM bis hin zu Microsoft. Der Software-Gigant zählt neben Intel nach einer Studie von Tetralog Systems zu den 20 beliebtesten Aktien in den Depots deutscher Anleger.

Einer der Gründe für die Schwäche der Blue Chips sind die veränderten Bedingungen an den Märkten. Galten die Schwergewichte an der Wall Street bis in die 90er Jahre hinein als unverzichtbare Anlageklasse, so wird das Kapital heute in Windeseile je nach Renditechancen hin- und hergeschichtet. Das wieder erstarkte Gold, aber auch Rohstoffe und Immobilien sowie die Möglichkeiten, über Zertifikate in Länder wie China oder Mexiko zu investieren, die gerade Privatanlegern vorher kaum zugänglich waren, ziehen mittlerweile zusätzlich das Kapital an. Um den schnellen Dollar zu machen, sind die klassischen Blue Chips dabei längst nicht mehr erste Wahl. "Werte wie Intel oder Cisco können schon auf Grund ihrer Größe keine außerordentlichen Wachstumsraten mehr generieren", sagt Stefan Schießer, Chef-Aktienstratege der DZ-Bank.

Ob die US-Standardaktien noch eine empfehlenswerte Wahl sind, ist zweifelhaft. Selbst wer grundsätzlich Potential in einer Anlage in amerikanischen Aktien sieht, räumt Risiken ein. "Ich bin für den US-Markt zwar positiv gestimmt", sagt etwa Volker Borghoff, Aktienstratege bei HSBC Trinkaus und Burkhardt. "Europa sollte jedoch besser performen, da die konjunkturelle Dynamik derzeit höher ist als in den USA." Und Andrew Holliman, Fondsmanager des Threadneedle American Fund, sagt: "Die deutlichen Ungleichgewichte innerhalb der amerikanischen Wirtschaft müssen abgebaut werden." Das sind vor allem die enormen Probleme der Vereinigten Staaten in der Leistungsbilanz (600 Milliarden Dollar Minus) und im Haushalt (370 Milliarden Dollar Minus).

Dieses Doppeldefizit rückt gerade wieder stärker in den Fokus der Investoren. Denn solange die Leitzinsen in den USA stiegen, waren Anlagen in Dollar deutlich attraktiver als etwa im Euro-Raum. Mit der jüngsten Andeutung der US-Notenbank Fed, ihre Zinserhöhungspolitik nach einem für Mai erwarteten letzten Schritt auf dann 5,0 Prozent vorläufig zu beenden, ändern sich die Perspektiven. "Da der Markt von der Europäischen Zentralbank noch weitere Zinserhöhungen erwartet, wird sich die Zinsdifferenz zwischen beiden Wirtschaftsräumen reduzieren", sagt Matthias Umlauf, Senior-Analyst bei der HSH Nordbank. "Anlagen in Euro werden also relativ attraktiver, aus dem Dollar fließt Geld ab."

Die Tendenz dazu zeigte sich nach der jüngsten Äußerung der US-Notenbank. Der Euro kletterte in wenigen Tagen auf knapp 1,24 Dollar, so hoch wie zuletzt vor sieben Monaten. "Dieser Anstieg war aber möglicherweise erst der Anfang", sagt Devisenexperte Isselmann. "Die Schwäche des Dollar wird bestimmendes Thema werden." Als Gründe führt er neben dem Doppeldefizit zunehmende innenpolitische Probleme von Präsident Bush an, der sich im Irak-Krieg und im Iran-Konflikt verzettele. Zudem reduzierten viele Staaten ihre Dollarbestände. So verkündete die Schwedische Zentralbank am Freitag, sie werde ihre Devisenreserven im Dollar von 30 auf 20 Prozent herabsetzen. Üblicherweise würden solche Schritte von anderen Portfoliostrukturen nachvollzogen. "Schlimmstenfalls könnte der Euro in der Spitze bis auf 1,45 Dollar steigen", sagt Isselmann.

Für deutsche Microsoft-Aktionäre etwa würde eine solche Verschiebung im Wechselkurs bedeuten, daß ihr Papier beim Kurs von 27 Dollar an der New Yorker Heimatbörse Nasdaq statt 22 Euro (bei einem Euro-Kurs von 1,23 Dollar) nur noch rund 18,60 Euro wert wäre. Das ist ein Verlust von mehr als 15 Prozent, ohne daß sich an den Aussichten der Aktie etwas verändert hätte. "Jeder Anleger sollte sich über das aktuelle Risiko einer Anlage in Dollar im klaren sein", rät Devisenexperte Isselmann.

Dabei gilt Europa ohnehin als die attraktivere Anlageoption. "Die Lücke in der Bewertung beider Regionen hat sich zwar durch die starke Entwicklung der europäischen Märkte in den vergangenen eineinhalb Jahren abgebaut", sagt DZ-Stratege Schießer, "doch auch jetzt noch ist der breite US-Markt mit einem Kurs-Gewinn-Verhältnis von 18 deutlich höher bewertet als Euroland, wo die entsprechende Bewertungskennziffer durchschnittlich bei 13 liegt."

Schießer erwartet, daß sich die Bewertungsdifferenz weiter schließen wird. "Nach dem positiven Auftakt der Berichtssaison in den Vereinigten Staaten ist die Stimmung dort fast schon wieder zu euphorisch." Höre man in Euroland immer wieder auch mal skeptische Stimmen angesichts des Börsenaufschwungs, so stünden US-Investoren dem neuen Fünfjahreshoch, das der Dow Jones in der vergangenen Woche erreichte, relativ unkritisch gegenüber. Das sei kein gutes Zeichen für die Marktverfassung. Michael Höfling

Artikel erschienen am 23. April 2006

© WAMS.de

Optionen

| Antwort einfügen |

| Boardmail an "Zockerbulle" |

|

Wertpapier:

Intel Corp

|

0

Das Preislesitungsverhältnis von Intel wird immer besser. Weitere Preissenkungen bei der D Serie sind in Aussicht. Intel überschwemmt den Markt mit günstigen Dual Cores.

>Not this time. Today's $637 Pentium D 950 will be Monday's $316 Pentium D 950. Yes, a >new model is coming, so the price would normally go down to $401 anyway, but notice >that Intel is jumping down two rungs of the pricing structure. That also will be true >for the other Presler Ds.

>There will be a new Pentium D 960 at the end of April, but it won't be priced at the >usual $637, but instead $530. So will the 2.67GHz Conroe when it comes out.

Obiger Vergleich in Nr. 1168 zeigt, dass schon der D 930 für etwa 215 EUR in vielen Bereichen mit einem X2 3800+ vergleichbar ist. Nun soll der D 950, das bisherige Spitzenmodell, nur noch 316 Dollar kosten (1000 Stück). GENAUSOVIEL wie der AMD X2 3800+

http://www.amd.com/us-en/Processors/...n/0,,30_118_609,00.html?redir=

CPT301

Damit kommt Intel Preisleistungstechnisch zwar nicht in allen Disziplinen an AMD heran, aber das Kräfteverhältnis hat sich, jedenfalls in derselben Preisklasse, doch stark verkehrt.

Ein D950 ist eher einem X 2 4400 ebenbürtig.

Bei Quake übertrifft der D950 etwa die Leistung des X2 4400+, der mit 470 Dollar zu Buche schlägt (1000 Stück).

Ebenso beim 3dmark 2005 (CPU)

http://www23.tomshardware.com/...lx=33&model1=235&chart=61&model2=320

Beim 3dmark 2005 (Graphics)

http://www23.tomshardware.com/...lx=33&model1=235&chart=60&model2=320

Bei den Multitasking Benchmarks liegen ein X2 4400 und ein D 950 eng beisammen

http://www23.tomshardware.com/...lx=33&model1=235&chart=76&model2=320

http://www23.tomshardware.com/...lx=33&model1=235&chart=75&model2=320

Ebenso beim encoden

http://www23.tomshardware.com/...lx=33&model1=235&chart=65&model2=320

http://www23.tomshardware.com/...lx=33&model1=235&chart=67&model2=320

Damit ist Intel, und auch Dell, sein Hauptabnehmer, mehr als Konkurrenzfähig.

AMD hat weder ein vergleichbares Preisleistungsverhältnis, noch wirklich bessere Spitzenmodelle. Hinzu kommt, dass Conroe den Markt Mitte des Jahres aufmischen wird. Und für das untere Preissegment (100 - 130 Dollar) hat AMD überhaupt keine Doppelkernprozessoren zu bieten.

Dieser Schlagabtausch sollte zu gunsten von Intel ausgehen, die geringere Gewinnmargen über die Menge wett machen können. Zudem hat Intel den 65 nm Vorteil. Bei Verlautbarung der Geschäftsaussichten am 19.4. für das Jahr 2006 war diese Strategie schon beschlossene Sache. D.h., die Preisnachlässe waren schon einkalkuliert.

Ich hoffe nur, dass Intel nicht zu optimistisch war bei der Annahme der Verkaufszahlen. Denn ein Problem stellt sich nach wie vor: Die CPUs müssen verkauft werden. Und wer kauft ein D950 für 316 Dollar, wenn es in drei Monaten einen Conroe 2,67 Ghz gibt, der 530 Dollar kosten soll, aber wesentlich mehr Leistung bietet.

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

und dazu noch ein steigender Euro.....

Glaubst du, der Euro wird noch zu einem Problem?

Ich meine: Was nützt es mir, wenn die Aktie in USD ansteigt, wenn der USD in ein paar Wochen nix mehr Wert ist. Derzeit kostet ein EUR 1,2376 Dollar, Tendenz steigend. Wenn die EZB demnächst die europäischen Leitzinsen anhebt, wird das dem EUR noch mehr Anschub verleihen.

Beim Dollar soll sich demgegenüber ein Ende der Zinserhöhungsphase abzeichnen.

Wenn das soweiter geht, steht der EUR bald bei 1,25 oder höher. Man schaue sich nur die Chart an.

http://www.handelsblatt.de/pshb/fn/relhbi/sfn/...H/0/depot/0/wp1_pat/

X:SEURUSD.GTS/index.html

Das würde sich im EUR-Kurs der Aktie schon bemerkbar machen....

Gruss,

ed

Optionen

| Antwort einfügen |

| Boardmail an "el doktore 333" |

|

Wertpapier:

Intel Corp

|

0

gut möglich, dass es wieder richtung 1,40 geht, aber solange das öl in dollar gehandelt wird, sollte es kein gröberes problem geben. (die welt braucht dollars um öl zu kaufen --> nachfrage --> kurs steigt eher).

Optionen

| Antwort einfügen |

| Boardmail an "affengold" |

|

Wertpapier:

Intel Corp

|

0

Wir reden hier noch immer von der Wirtschaftsmacht Nummer 1.

Können wir uns vorstellen, dass Erfolgsgeschichten, wie Ebay, Google und Coca Cola jetzt auch hier passieren? ich ehrlich gesagt nich.

Das mit der Verschuldung wird ziemlich stark übertrieben. Wir sind auch stark verschuldet.

Dieser Konflikt mit dem Iran ist doch nur aus rein wirtschaftlichem Interesse geführt. Dem Irak hat man Massenvernichtungswaffen vorgeworfen. Die wurden aber nie gefunden und wären für die Amerikaner auch keine Gefahr gewesen. Beim Iran will man jetzt schon wegen einer friedlichen Nutzung einen Krieg anzetteln.

Deutschland könnte niemals ein Land angreifen, weil es ein Atomkraftwerk bauen will.

Wir wissen doch alle, dass dieses Land keine große Gefahr darstellt. Es geht halt nur um den wirtschaftlichen Einfluss und den werden die vereinigten Staaten dort auch haben.

Optionen

| Antwort einfügen |

| Boardmail an "drcox" |

|

Wertpapier:

Intel Corp

|

Aktien kaufen zu

Top-Konditionen

Aktien, ETFs, Derivate, Kryptos und mehr ? jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Jetzt informierenOskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.

Aktien ATX

DAX

EuroStoxx 50

Dow Jones

NASDAQ 100

Nikkei 225

S&P 500

Kontakt - Impressum - Werbung - Barrierefreiheit

Sitemap - Datenschutz - Disclaimer - AGB - Privatsphäre-Einstellungen

Für die aufgeführten Inhalte kann keine Gewährleistung für die Vollständigkeit, Richtigkeit und Genauigkeit übernommen werden.

Kursinformationen von SIX Financial Information Deutschland GmbH. Verzögerung 15 Min. (Nasdaq, NYSE: 20 Min.).

© 1999-2025 finanzen.net GmbH

Kursinformationen von SIX Financial Information Deutschland GmbH. Verzögerung 15 Min. (Nasdaq, NYSE: 20 Min.).

© 1999-2025 finanzen.net GmbH

*Werbehinweise: Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen. Wir empfehlen Interessenten und potenziellen Anlegern den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend zu informieren, insbesondere über die potenziellen Risiken und Chancen des Wertpapiers. Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann.

5Hinweis zu Plus500: 82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Plus500UK Ltd ist zugelassen und reguliert durch Financial Conduct Authority (FRN 509909). Plus500CY Ltd authorized & regulated by CySEC (#250/14).

Thread abonnieren

Thread abonnieren