Commerzbank AG Call WKN CB6LPB

|

Seite 2 von 3

neuester Beitrag: 25.04.21 09:45

|

||||

| eröffnet am: | 18.08.11 15:51 von: | body1 | Anzahl Beiträge: | 62 |

| neuester Beitrag: | 25.04.21 09:45 von: | Vanessaavln. | Leser gesamt: | 16077 |

| davon Heute: | 1 | |||

| bewertet mit 2 Sternen |

||||

1 |

|

3

1 |

|

3

|

||||

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

nach ner gewissen zeit müssen putler zwangsweise switchen ! ..relaxt ..

http://www.ariva.de/forum/...G-Call-WKN-CB6LPB-447414?page=0#jumppos8

Optionen

http://www.ariva.de/forum/...-Call-WKN-CB6LPB-447414?page=0#jumppos16

der markt liefert aktuell die "begründung" bzw. das alibi für bernanke sein QE3 durchzusetzen bzw. zu verkünden !!!

heißt geld wird gedruckt und neue liquidität wird in den markt geschossen .. bei aktuell schön runtergeprügelten märkten ! :xD:

(was für ein "zufall" ! ) ...hüstel...

USA kündigt Bernanke am Freitag in Jackson Hole QE-3 an?

22.08.11 11:17

HSH Nordbank AG

Hamburg (aktiencheck.de AG) - Die US-Staatsanleiherenditen gingen am Freitag parallel zu den Aktienmärkten zunächst hoch und dann wieder herunter, so die Analysten der HSH Nordbank AG.

Im Unterschied zu den Börsen sei das Renditeniveau am Ende des Tages jedoch praktisch unverändert gegenüber dem Handelsbeginn gewesen, während die Aktien im Durchschnitt 1,5% (S&P 500-Index (ISIN US78378X1072/ WKN A0AET0)) niedriger notiert hätten. An den Daten könne es kaum gelegen haben, denn damit habe keine US-Behörde aufwarten können. Möglicherweise sei es auch ein gewisser Respekt vor der 2,0%-Marke gewesen, die von den zehnjärhigen T-Notes in den letzten Jahrzehnten nie unterschritten worden sei.

Heute stünden abgesehen von der Quote der sich im Zahlungsverzug befindenden Immobilienkredite keine Konjunkturdaten auf der Agenda. Kräftig spekuliert werde aber bereits, ob US-Notenbankpräsident Ben Bernanke am Freitag beim Notenbanktreffen in Jackson Hole erneut ein QE-Programm aus dem Hut zaubern werde. Die Analysten würden noch nicht mit dieser Maßnahme rechnen, da die Kerninflation in den vergangenen Monaten kräftig gestiegen sei. Jedoch dürfte Bernanke die Tür für eine derartige Maßnahme weiterhin offen halten. Die unschlüssigen Aktienmärkte in Asien und die leicht negativen amerikanischen Börsenfutures würden dafür sprechen, dass die Treasury-Wertpapiere ihre hohen Kursniveaus würden halten können. (22.08.2011/ac/a/m)

http://www.aktiencheck.de/news/...reitag_Jackson_Hole_QE_3_an-3883210

Optionen

Montag 15.08.2011, 12:50 Uhr

Die Kursziele vieler Banken und Analysten hatten in diesem Jahr lange Bestand. Seit zwei Wochen allerdings werden die Kursziele drastisch nach unten revidiert oder gar zunächst ganz ausgesetzt. Zu Beginn des Jahres lag die Konsensprognose bei ca. 7.500 Punkten. Nach derzeitigem Stand sind wir davon 25% entfernt. In den vergangenen Jahren haben Konsensprognosen vor allem dazu gedient zu bestimmen, wo der Dax nicht stehen wird. Die Extremwerte sind jedoch auch nicht besser. Diese lagen für 2010 im Bereich 5.300 und knapp 8.000 Punkten. Am Ende waren es um die 7.000 Punkte. Für 2011 lagen die Prognosen zwischen 6.000 und 9.000 Punkten. Irgendwo zwischen der Konsensprognose und dem oberen bzw. unteren Extremwert ist der tatsächliche Punktestand zu finden. In diesem Jahr ist es wohl eher unwahrscheinlich, dass es der Dax noch über 7.500 Punkte schafft. Für die verbleibenden viereinhalb Monate ist die Bandbreite von 6.000 bis 7.500 immer noch unbefriedigend hoch. Ich will hier den Versuch wagen, den Bereich deutlich einzugrenzen.

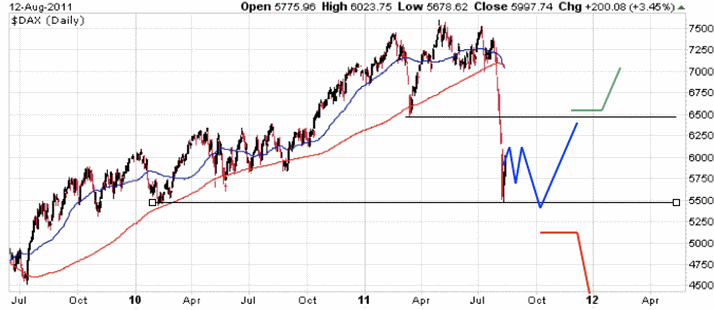

Bereits in meiner letzten Analyse (http://www.godmode-trader.de/nachricht/...-profitieren,a2612245.html) hatte ich auf die Parallelen zwischen Anfang 2008 und dem jetzigen Kurssturz hingewiesen. Auf dem ersten Chart sehen Sie die Kursverläufe von 2008 und 2011 überlagert. Die roten und weißen Kerzen sind von 2011 und die schwarz weißen von 2008. Die Ähnlichkeiten sind fast schon erschreckend. Der Abschlag in Punkten war ziemlich genau gleich hoch. Auch die Indikatoren haben einen fast identischen Verlauf. Während RSI und MACD derzeit etwas weniger negativ sind, ist der ADX Verlauf fast deckungsgleich. Der wesentliche Unterschied besteht bis jetzt darin, dass der zweite Rallytag vergangene Woche dynamischer war als jener von 2008. Auch die Volatilität ist ähnlich. Absolut gesehen ist der Volatilitäsindex V Dax mit einem Wert von über 50 zwar höher als damals mit 33, der prozentuale Zuwachs ist in beiden Fällen mit 100% jedoch übereinstimmend. Die entscheidende Frage ist, ob der weitere Verlauf auch so zuverlässig deckungsgleich sein wird. Das ist zugegebenermaßen sehr schwer einzuschätzen, denn die fundamentale Situation ist etwas diffiziler als vor drei Jahren. Ähnlichkeiten finden sich dennoch. Zu dem Kurseinbruch 2008 führten die ersten Anzeichen eines Kollaps des US Immobilienmarktes. Ebenso war abzusehen, dass einzelne Banken in Schieflage geraten könnten. Das löste massive Angst aus und führte zu einem Verlust von 1.700 Punkten im Dax. Danach konnte eine volatile 1.000 Punkte Erholung gestartet werden. Damit ist die grundlegende Dynamik eines Crashs bereits beschrieben: es tauchen Anzeichen für eine Katastrophe auf, die rasch eingepreist wird. Nach einigen Tagen bis wenigen Wochen wird erkannt, dass die Befürchtungen sich (noch) nicht mit Daten belegen lassen, sodass eine Erholungsrally gestartet werden kann. Spannend wird es eigentlich erst nach diesem immer wieder auftauchenden Muster in einem Zeitraum von 1-3 Monaten nach dem Crash. Dann zeigt sich durch Daten, ob die Angst begründet war oder nicht. Der wesentliche Unterschied zu 2008 ist das Ausmaß der Unsicherheit. Ohne zu ahnen, was im September 2008 noch geschehen würde, standen ein Abschwung auf dem Immobilienmarkt und eine dadurch bedingte, moderate Wirtschaftsabkühlung zur Debatte. Im Vergleich zu dem, was heute diskutiert wird, ist das ein wahrer Kindergeburtstag. Rezession, Deflation, Überschuldung und eine zweite Bankenkrise sind die Schlagworte im August 2011. Die Ausgangslage ist also weit dramatischer. Es wird darauf ankommen, wie sich die Politik verhält. Unter normalen Umständen ist jetzt eine volatile Aufwärtsbewegung zu erwarten, bis es ausreichend Hinweise gibt, die andeuten, ob sich der Abschwung materialisiert. So war es zu Beginn 2008. Seit der Pleite von Lehman fühlen sich die Politiker jedoch verpflichtet, in den Markt einzugreifen. Es steht natürlich außer Zweifel, dass Regierungen eine Lösung der Schuldenproblematik herbeiführen müssen, schließlich sind es Staatsschulden. Das allerdings bei jedem Zucken des Aktienmarktes Politiker vollkommen unkoordiniert und panisch teils absurde Dinge verkünden, hilft einfach nicht. Es ist nicht Aufgabe von Regierungen den Verlauf der Märkte zu beeinflussen. Umgekehrt wird seit Lehman auch von den Marktteilnehmern erwartet, dass sich Politiker zu Einkaufsmanagerindizes, Kursstürzen und Wechselkursen äußern. Politiker als intervenierende Analysten ? das kann nicht funktionieren.

Zurück zum Dax. Vorausgesetzt aus den Reihen der Politik kommt kein grober Unfug mehr, ist von einem recht eindeutigen, weiteren Kursverlauf auszugehen. Dabei sollten sich Anleger von der weiterhin hohen Schwankungsbreite nicht verunsichern lassen. Zu Beginn eines Crashs bleiben meist nur ungläubige Blicke auf die Kurszettel. Es scheint, als gäbe es kein Morgen mehr. Just in dem Moment, in dem man sich entschließt zu verkaufen, steigen die Kurse. Der Verkaufspanik folgt der Kaufrausch. Eigentlich weiß niemand so recht, warum jetzt auf einmal die Kurse steigen sollten, aber sie tun es. Jeder will dabei sein und greift zu. Fundamental hat sich noch nichts geändert, die Unsicherheit bleibt hoch. Das führt zu volatilen Seitwärts- oder Aufwärtsbewegungen nach Crashs. Tagesgewinne und Verluste von 2-4% bleiben für einige Tage oder Wochen Standard. Während ein Teil der Marktteilnehmer überzeugt ist, billig einsteigen zu können, verkaufen andere jede Erholung und sind froh, wenn sie mit einigermaßen geringen Verlusten aus dem Markt herauskommen. Jedes Signal, das Hinweise auf den weiteren Verlauf geben könnte, wird für gewöhnlich überinterpretiert. Beide Faktoren halten die Volatilität hoch. Es wäre also für den Dax regelkonform sich bis Mitte September in dem Bereich 5.700-6.250 auszupendeln. Die Range von 550 Punkten oder 9% ist das Minimum und kann problemlos auf 800 Punkte ansteigen. Ende September könnte ein weiteres Tief ausgebildet werden, das in den Bereich 5.200-5.400 reicht bevor die Jahresendrally im Oktober startet.

Derzeit ist es schwer vorzustellen, dass es auch in diesem Jahr eine Jahresendrally geben soll. Dabei wurde seit 1990 nur in drei Jahren auf die Rally verzichtet. Im Oktober fällt für gewöhnlich der Startschuss, zumindest in 16 der vergangenen 21 Jahre. In Bullenmärkten brachte die Rally durchschnittlich 11%, in Bärenmärkten immerhin noch 3%. Mit Mittelwerten ist das allerdings so eine Sache. Die Abweichungen waren teils erheblich. In Bullenmärkten lag sie bei gut 11%, in Bärenmärkten bei 14%. Verfeinert man die Auswertung noch ein wenig, ergibt sich für eine Hausse immerhin mit 93 prozentiger Wahrscheinlichkeit eine positive Performance zwischen Anfang Oktober und Ende Dezember. In der Baisse liegt die Performance bei gleicher Wahrscheinlichkeit zwischen -11 und +12%. Das ist natürlich wenig hilfreich. Grund für diese enorme Bandbreite ist das Jahr 2008. Mit dem Schock der Lehman Pleite verlor der Dax in den letzten drei Monaten des Jahres über 17%. Lässt man diesen schockbedingten Absturz einmal außen vor, bewegen sich die Jahresendrallys zwischen -4 und +15% in Bärenmärkten.

Die Moral aus der Geschichte ist folgende: Tritt in den kommenden Wochen kein Schockereignis ein, ist davon auszugehen, dass der Dax in etwa den blau eingezeichneten Verlauf auf dem zweiten Chart gehen wird. Das grün eingezeichnete Szenario ist höchst unwahrscheinlich. Nachdem wir mit einem Crash in den Bärenmarkt gerutscht sind, zeigt die Erfahrung, dass eine Rückkehr in den Bullenmarkt innerhalb von 6 Monaten so gut wie ausgeschlossen ist. Um so etwas zu bewerkstelligen müssten schon die USA in der zweiten Jahreshälfte um 4% wachsen und die Unternehmen die Gewinnerwartungen erneut deutlich schlagen. Das rot eingezeichnete Szenario tritt dann ein, wenn ein erneuter Schock auftritt. Möglichkeiten gibt es dafür ausreichend. Eine weitere Herabstufung der Kreditwürdigkeit der USA wäre vorstellbar, ebenso wie eine Herabstufung Frankreichs. Vergangene Woche gab es Gerüchte um massive Probleme bei französischen Großbanken. Es wird spekuliert, diese Gerüchte seien falsch gewesen. Allerdings hieß es das auch 2008 zu Lehman und Merrill Lynch. Ebenso denkbar wären radikal abstürzende Konjunkturindikatoren, Wachstumseinbruch in China oder anderen großen Industrieländern sowie die Notwendigkeit für ein großes Land unten den Euro Rettungsschirm zu müssen. In diesen Fällen sind Kursziele zwischen 4.500 und 5.000 Punkten für Jahresende denkbar. Zusammenfassend ergibt sich als favorisiertes Szenario eine volatile Phase bis Ende September mit Potential bis 6.300 Punkten, eventuell mit einem neuen Tief unter 5.500 (keine Bedingung) und einer Jahresendrally ausgehend von 5.400-5.800 mit Potential bis 6.400-6.750.

Aufgrund der ausführlich beschriebenen Unsicherheitsfaktoren ist es kaum möglich ein sinnvolles Investmentszenario zu entwerfen. Ich persönlich bin zwar optimistisch und kann mir sogar vorstellen, dass nach neuen Tiefs bei 4.500 innerhalb der nächsten 8 Monate ein neuer Bullenmarkt beginnt, allerdings bleiben das derzeit wilde Spekulationen, die keine Performance fürs Depot bringen. In meiner letzten Analyse hatte ich bereits einen Korridor Hit Optionsschein vorgestellt. Diese Instrumente sind in der derzeitigen Marktlage interessant. Korridor Hit OS haben keine Knock Out Schwellen. Allerdings haben sie ein oberes und unteres Hit Level. Wird eines dieser Level zu Laufzeitende nicht erreicht, verfallen die Scheine wertlos. Attraktiv sind die Scheine derzeit nur für kurze Haltedauern von wenigen Tagen oder Wochen, keinesfalls bis Laufzeitende, da es unwahrscheinlich ist, dass sie die Schwellen erreichen. Befindet sich der Dax Kurs in der Mitte der oberen und unteren Schwelle, ist der jeweilige Schein am attraktivsten, da in diesem Fall bei fallenden oder steigenden Kursen profitiert wird. Kann der Dax bis 6.500 Punkte ansteigen, bietet sich der Schein DE000SG1VMN3 mit den Hit Levels 4.000 und 9.000 Punkte an. Der Schein läuft bis zum 14.12.12. Der Spread ist im Vergleich zum Preis des Scheins sehr hoch. Es braucht also schon eine hohe Performance, um den Spread überhaupt erst wieder zu verdienen. Egal wie stark die Kurse steigen oder fallen werden, der Schein dürfte kaum wesentlich über 2,2 Euro steigen. Attraktiv bleibt der Schein über die nächsten 4 Wochen. Danach ist der Schein wegen des hohen Zeitwertverlustes kaum mehr eine Spekulation wert, wenn nicht ein erneuter Schock eintritt. Im Bereich 6.250 Punkte wird der bereits zuletzt vorgestellte Schein DE000SG1VMQ6 wieder attraktiv. Hier sind die Hit Level bei 4.750 und 7.750 bei einer Laufzeit bis 14.12.12. Kommt eines der Spekulationszenarien zustande, beträgt die Haltedauer wenige Tage, im Extremfall auch nur ein oder zwei Tage. Ist der zweifache Spread verdient, bieten sich Trailing Stops an. Hält sich der Dax an den Fahrplan kann alternativ auf eine sinkende Volatilität spekuliert werden, die in der kommenden Handelswoche regelkonform um 25-25% sinken sollte. Auf eine fallende Vola kann mit DE000CZ34KR0 (VStoxx) oder DE000CZ34KL3 (VIX S&P 500) spekuliert werden.Beachten Sie, dass es sich hier um sehr volatile Scheine handelt, die auch hohe Verluste bringen können. Ebenso ist das Emittentenrisiko zu bedenken.

Viel Erfolg

Clemens Schmale

http://www.godmode-trader.de/nachricht/...zu-Jahresende,a2618178.html

Optionen

DAX – Bounce, seitwärts oder weiter abwärts?

Geschrieben am 15 August 2011

Tags: Anlagestrategie, Börsen Newsletter, Bounce, Dax-Prognose, kurzfristig, Rebound, Seitwärtsphase, Trading-Range

Die Horrorwoche im DAX ist am Freitag noch etwas versöhnlich ausgegangen. Somit bleibt nun etwas Zeit erst einmal durch zu atmen, die Lage neu zu sondieren und sich einen Schlachtplan für die kommenden Wochen zurecht zu legen. Wir auch in der letzten Woche geht es nicht darum Recht zu behalten, sondern viel mehr sich zwei mögliche Szenarien zu überlegen, an denen man sich orientieren kann, um nicht erneut auf dem falschen Fuß erwischt zu werden. Natürlich sind diese ermäßigten Kursniveaus nun äußerst interessant für lang- bis mittelfristig orientierte Anleger, und natürlich stellt sich jeder Investor nun die Frage ob es das schon gewesen ist…Auf der anderen Seite sitzt der Schock bei den meisten Anlegern noch tief, und die Angst erneut Geld zu verlieren ist größer als die Angst etwas verpassen zu können. Dies ist aber aus rein psychologischer Sicht die optimale Voraussetzung für eine Stabilisierung der Märkte!

Letzte Woche schrieb ich Ihnen in unserem Börsen Newsletter: “Im Dow Jones liegt ein mögliches Kursziel nun für die kommende Woche beim gleitenden Durchschnitt auf der Marke von ca. 10.900 Punkten, für den S&P 500 könnte sich dann noch kurzzeitig ein Kursziel unter 1.156 Punkten ergeben, eventuell sogar 1.100 Punkte. Für den Dax würde das in jedem Falle eine weitere Abwärtsbewegung bedeuten die unter die Marke von 6.000 Punkten führen dürfte. Ein mögliches Ziel wäre hier die Unterstützung bei 5.915 Punkten. Letztlich halten wir es nun für durchaus möglich das in den nächsten Wochen auch noch die nächste Marke bei 5.625 getestet werden kann, oder gar das Tief aus dem Februar 2010 bei ca 5.500 Punkten, bevor dann wieder eine neue “echte” Aufwärtsbewegung starten kann.”

Wie wir heute wissen wurde also die massive Unterstützung bei 5.500 Punkten im DAX, ebenso wie die 1.100 Punkte im S&P 500, bereits jetzt sehr schnell und dynamisch getestet. Das Gute daran ist, das sich beide Marken zum einen vorläufig als wichtige Unterstützungen etabliert haben, und dass diese beiden Marken gleich mehrfach getestet worden sind, sich also somit hier ein Doppelboden ausgebildet hat. Alle weiteren Annahmen sollte man also nun auf dieser Basis treffen.

Auch wenn aufgrund des übertriebenen, und äußerst heftigen Ausverkaufs an den Märkten nun richtig Luft abgelassen wurde, was auch technischer Sicht durchaus gesund ist, bleibt also die Frage ob man nun kurzfristig auf einen Bounce setzen sollte, oder lieber die weitere Entwicklung abwartet. Niemand dürfte momentan eine wirklich fundierte Antwort auf diese Frage parat haben, auch ich nicht! Letztlich muss man sich in solchen Phasen fragen ob die ursprüngliche Strategie, die man vor der Krise hatte, auch gut genug ist um auch in solchen turbulenten Phasen zu bestehen. Die erste und wichtigste Frage dürfte dabei sein: War meine Risikokontrolle, bzw. mein Risikomanagement ausreichend. Meistens beantwortet ein kurzer Blick in das eigene Depot diese Frage sehr schnell und gnadenlos ehrlich!

Die zweite Frage ist die nach der richtigen Auswahl der Depotwerte. Passt dieses Depot noch zur aktuellen Lage unter der Annahme das wir a.) wirklich in eine erneute Rezession schliddern, c.) wir nun für einen längeren Zeitraum in eine Seitwärtsphase übergehen, oder c.) dies alles nur ein kurzer gesunder Rücksetzer war der, ebenso wie nach dem Erdbeben in Japan, schnell wieder gekauft wird. In den kommenden Tagen werden wieder einige konjunkturelle und politische Ereignisse auf dem Markt einwirken, deren Reaktion des Marktes wohl nicht mehr vorher zu sehen ist. Auch vermeintlich positive Ereignisse müssen in solchen Phasen nicht zwingend einen positiven Effekt auf die Kapitalmärkte haben! Solange die Börsen sich also in einer solchen irrationalen Phase befinden ist grundsätzlich alles möglich, auch das vorher Undenkbare!

Denken Sie also bitte immer daran, und bleiben Sie weiterhin vorsichtig!

Ich persönlich gehe momentan (und das schreibe ich ganz bewusst so, weil sich meine Meinung diesbezüglich morgen schon wieder geändert haben kann!) nicht davon aus, dass wir eine starke Erholungsbewegung sehen werden, die uns wieder in den Bereich um die 7.000 Punkte im Dax führen wird. Viel mehr sehe ich nun erst einmal eine Seitwärtsphase auf uns zukommen, in der sich der Deutsche Leitindex, im Kern, zwischen 5.700 und 6.300 Punkten bewegen wird. Die obere Begrenzung dürfte dabei nun das Fukushima -Tief bei 6.488 Punkten und die untere der besagte Doppelboden bei 5.500 Punkten bilden. In den nächsten Tagen kann es also durchaus sinnvoller sein sich zunächst auf kurzfristige Aktivitäten zu beschränken, und die beschriebene Trading-Range gezielt zu nutzen! Zunächst muss erst einmal die Hürde bei 6.130 Punkten im DAX wieder überwunden werden…

Eine vorsichtig optimistische Grundhaltung dürfte aber eine gute Strategie für die kommenden Wochen sein! Einen Rat möchte ich Ihnen aber gerne noch mit auf den Weg geben. Analysieren Sie bevor Sie sich wieder in den Markt wagen welche Fehler Sie kürzlich gemacht haben, und wo Sie – aus welchen Gründen auch immer – die falschen Entscheidungen getroffen haben. Ziehen Sie Ihre Schlüsse und Konsequenzen daraus, und Sie werden wesentlich besser durch die Turbulenzen der kommenden Wochen und Monate kommen. Treten Sie einmal einen Schritt zurück und beobachten Sie aus einer neutralen Position Ihr eigenes Handeln. Machen Sie auch mal eine Pause wenn Sie momentan nicht investiert sind, beschäftigen Sie sich mit anderen Dingen, und versuchen Sie dann mit neuer Kraft gezielt die Chancen zu nutzen die sich Ihnen durch diese erneute Krise bieten werden!

Optionen

http://www.ariva.de/forum/...-Call-WKN-CB6LPB-447414?page=0#jumppos14

DAX trotz schlechtem Konjunkturindex im Plus

http://www.ftd.de/finanzen/maerkte/marktberichte/...lus/60094719.html

Wall Street sehr fest - Erdbeben und Neubauverkäufe belasten nicht

http://www.dowjones.de/site/2011/08/wall-street-10.html

Optionen

WGZ Cognitrend Report - das Marktgeschehen aus dem Blickwinkel der verhaltensorientierten Forschung Nachschlag - streckenweise mit Panik Nun ist doch noch eine zweite Verkaufswelle über dem Markt zusammengeschlagen. Im Gegensatz zum ersten Abverkauf deutscher Standardwerte, fiel es den Akteuren dieses Mal jedoch erheblich schwerer, den dramatischen Kursverfall zu erklären. Das rief Erinnerungen an das Jahr 2008 wach, zumal den Händlern langsam aber sicher die ökonomischen Argumente ausgingen. Schließlich ist es um die Konjunktur momentan keineswegs so verheerend bestellt, als dass Aktien hemmungslos heruntergeprügelt werden müssten. So hektisch, wie der Handel verlief und so willkürlich wie der Kursverfall kommentiert wurde, sah es eher nach einem kollektiven Kontrollverlust aus, der sich streckenweise in Panik manifestierte. Ein Beispiel dafür ist das Gerücht, ein Händler habe angeblich wegen seiner dicken Finger versehentlich eine zu hohe Verkaufsorder in den Handelscomputer eingegeben. Dagegen spricht natürlich, dass die Korrektur eines solchen Fehlers ebenfalls seine Spuren im Aktienmarkt hätte hinterlassen müssen – in Gestalt einer starken Aufwärtskorrektur nämlich. Auch alte Geschichten à la Jérôme Kerviel machten wieder einmal die Runde. Es wurde gemutmaßt, dass es zu dem neuerlichen Kurssturz gekommen sei, da die Fehlpositionierung eines Händlers hätte bereinigt werden müssen. Zur Erinnerung: Kerviels Fehlspekulationen hatten Anfang 2008 für einen massiven Kurssturz beim DAX gesorgt. Zyniker könnten dagegen halten, dass der jüngste Kurssturz ohnehin nicht mehr viele deutsche Privatanleger getroffen haben kann, da nach einer Studie des Deutschen Aktieninstituts (DAI) private Akteure seit dem Sommer 2007, vor allem aber im vierten Quartal 2008, den Aktienmarkt kontinuierlich verlassen haben. Immerhin: Im ersten Halbjahr 2011 hat sich die Zahl der Aktionäre in Deutschland dem DAI zufolge auf niedrigem Niveau stabilisiert. Und so ergibt sich für den DAX eine ähnlich unbefriedigende Situation wie bereits in der Woche zuvor, wobei sowohl die Stimmungslage als auch das Kursbild eine seriöse Prognose derzeit nicht zulassen. Das mögliche neue Gleichgewicht für den DAX sehen wir dennoch im Kursbereich von 5.500 Punkten, wobei der erste kurzfristige Stabilitätspunkt mit 6.105/10 Zählern derzeit unendlich weit weg erscheint. An der Unterseite ist der Markt auf langfristige Nachfrage angewiesen, denn stützende Altpositionen sind derzeit Mangelware. Alle in diesem Dokument genannten Preisniveaus verlieren bei einem Durchstoß von zehn Punkten ihre Gültigkeit.

Optionen

http://www.stock-world.de/nachrichten/...?req_host=www.stock-world.de

Auftragseingang langlebiger Güter ist im Juli 2011 deutlich gestiegen. Dies teilte das US-Handelsministerium in Washington am Mittwoch mit.

Bei den Gütern mit einer Nutzungsdauer von über drei Jahren lag die Zahl der Bestellungen um 4,0 Prozent über dem Vormonatsniveau, wogegen Volkswirte eine Zunahme um 1,9 Prozent prognostiziert hatten. Für Juni war ein Minus von 1,3 Prozent ermittelt worden.

Die Auftragsentwicklung langlebiger Güter dient als Signal für die Investitionsneigung der Unternehmen. Jedoch gilt sie als nicht sehr verlässlicher Indikator, da Großaufträge zu starken Schwankungen führen. Volkswirte erwarten erst bei einem kräftigen Anziehen der Investitionsnachfrage einen nachhaltigen Wirtschaftsaufschwung. (24.08.2011/ac/n/m)

Optionen

http://www.ariva.de/forum/...-Call-WKN-CB6LPB-447414?page=1#jumppos30

Optionen

http://www.ariva.de/zertifikate/search/szenario_rechner?secu=100237436

Je genauer du planst, umso härter trifft dich der Zufall

Optionen

Aktien kaufen zu

Top-Konditionen

Aktien, ETFs, Derivate, Kryptos und mehr ? jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Jetzt informierenOskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.

Kontakt - Impressum - Werbung - Barrierefreiheit

Sitemap - Datenschutz - Disclaimer - AGB - Privatsphäre-Einstellungen

Kursinformationen von SIX Financial Information Deutschland GmbH. Verzögerung 15 Min. (Nasdaq, NYSE: 20 Min.).

© 1999-2025 finanzen.net GmbH

Thread abonnieren

Thread abonnieren