Löschung

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

1

Das Intraday-Trading war ein Spass und eine gewisse Wißbegierde. Ich wollte mal ein Kombinationsmodell von Indikatoren testen, nachdem ich ein Buch über Indikatoren-System gelesen hatte. Ausgewählt hatte ich die Indikatoren "Williams" und "Average Directional Index". Fragestellung war, kann ein solche Kombination erfolgversprechend eingesetzt werden und wenn ja, in welcher Weise kann diese Kombination optimiert werden. Natürlich habe ich probiert und siehe da - die Ergebnisse wurden immer besser. Ich war überrascht, wie erfolgreich auch mit einem solchen Kombi-System gearbeitet werden kann. Dieses setze ich aber nur ein, wenn ich im Daytrading mich engagiere. Daytrading bedeutet für mich, dass ich das Investment mit der Zielsetzung einleite, dass ich taggleich am Abend wieder aussteige.

P&F und Backtests führe ich in der Weise durch, dass ich einen Williams, eine ADX und einen RSI in die Betrachtungen fallweise mit einbeziehe, wenn die Entscheidungslage nicht so ganz klar ist.

-----------

P&F ist einfach und bestechend - ideale Ergänzung für tägliche Dispositionen. Chartmaterial stelle ich aus rechtlichen Gründen nicht zur Verfügung.

P&F ist einfach und bestechend - ideale Ergänzung für tägliche Dispositionen. Chartmaterial stelle ich aus rechtlichen Gründen nicht zur Verfügung.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

- Kauf- und Verkaufssignale werden eindeutig durch einen Algorithmus definiert, in diesem Fall bestimmte P&F Chartformationen

- Der Handel ausschließlich nach diesen Signalen wird mit bestimmten Werten in bestimmten Zeiträumen simuliert

Das Ergebnis des Backtestings ist dann die Performance der so durchgeführten Simulation. Umfangreiche Backtests, z.B. alle DAX-Werte von 1.1.2005 bis 31.12.2008, lassen sich natürlich nur mit Computerhilfe durchführen. So hatte ich etwa "Ausbruch aus Triple-Top nach oben" als Kauf- und "Bruch des letzten Lows nach unten" als Verkaufssignal definiert.

Das ganze lässt sich natürlich um beliebige Indikatoren mit Kaufsignalen erweitern, bis hin zur automatischen Optimierung des Handelssystems, z.B. mittels genetischer Algorithmen. Letzeteres hatte ich auch zur (leider erfolglosen) Suche nach optimalen P&F Chartformationen eingesetzt.

Eigentlich müsste man erwarten, dass Trader, die mit großen Budgets arbeiten, diese Methoden seit Jahren anwenden und verfeinern, sodass deren Wirkung größtenteils aufgehoben wird. Was natürlich nur für die Werte gilt, die auf deren Watchlist stehen, und das sind vielleicht nicht alle ;-)

@zertifix: Die Anwendung aufs Daytrading (Danke für Deine knackige Definition!) wäre für mich nur in einer automatisierten Form denkbar, da ich tagsüber durch meinen regulären Job nicht die nötige Aufmerksamkeit dafür hätte. Die Information, dass Du für Deine Daytrades ADX und Williams eingesetzt hast, ist natürlich hochinteressant, da es zumindest in Verbindung mit dem VW-Papier wie eine Gelddruckmaschine aussieht...

Wünsche weiterhin viel Erfolg!

Optionen

| Antwort einfügen |

| Boardmail an "Varta" |

|

Wertpapier:

DAX

|

0

Die Halbjahreszahlen lagen auf der Ergebnisebene im Rahmen bzw. leicht über den Analystenerwartungen. Bei einem rückläufigen Strom- und Gasabsatz (-11% bzw. -8%) gab der Außenumsatz um 1% auf 24,39 (24,72) Mrd. Euro nach. Dagegen wurde das operative Ergebnis um 4% auf 4,08 (3,93) Mrd. Euro gesteigert. Wie beim Konkurrenten E.ON war die Entwicklung der Geschäftsbereiche recht unterschiedlich. Hauptverantwortlich für den Ergebnisanstieg waren das Handelsgeschäft und die Gas-Midstream-Aktivitäten (RWE Supply & Trading: 738 Mio. Euro nach 43 Mio. Euro). Die kontinentaleuropäische Stromerzeugung (RWE Power) verzeichnete einen leichten Anstieg von 4% auf 1,84 (1,77) Mrd. Euro. Bei RWE Energy stagnierte das operative Ergebnis. RWE Dea sowie RWE npower mussten Ergebniseinbrüche von jeweils 60% hinnehmen. Der Nettogewinn legte überproportional um 92% auf 2,22 (1,16) Mrd. Euro zu. Bereinigt stieg er um 5%. Erwartungsgemäß hat RWE Analysten zufolge den Ausblick für 2009 und die mittelfristige Zielsetzung (bis 2012) bestätigt. Demnach sollen 2009 das operative Ergebnis und der bereinigte Nettogewinn auf dem Vorjahresniveau liegen. Auch die Zielsetzung für die Ausschüttungsquote von 50% bis 60% wurde bestätigt. RWE strebt unverändert an, die Essent-Übernahme im laufenden Quartal abzuschließen.

P&F charttechnisch bewegt sich die Aktie im Kursband zwischen 50 EUR und 60 EUR und tut sich nach mehrmaligen Versuchen schwer, die 60er EUR Widerstands-Marke nach oben zu durchstoßen. Die Relative Stärke hingegen ist p&f technisch "bearish". Es bleibt abzuwarten, ob der Kurs doch noch starten kann.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Das operative Ergebnis des Konzerns im zweiten Quartal 2009 von 1,79 (2,66; Q1 2009: 1,42) Mrd. Euro lag geringfügig unter den Markterwartungen von 1,83 Mrd. Euro. Ein Ergebniswachstum gegenüber dem Vorjahr wies die Lebensund Krankenversicherung aus. Neben einem aus Analystensicht soliden Wachstum bei den Beitragseinnahmen (+10%) resultierte der Ergebnisanstieg gegenüber dem Vorjahr aus einer niedrigeren Cost/Income-Ratio (93,8% (94,7%) sowie einem höheren Bewertungsergebnis von Finanzaktiva/-passiva (615 (-352) Mio. Euro) angesichts rückläufiger Credit Spreads. In der Schaden- und Unfallversicherung lag das operative Ergebnis mit 895 (1.681; Q1 2009: 969) Mio. Euro deutlich unter dem Vorjahr. Dies resultiert wesentlich aus der unverändert hohen Combined Ratio von 98,9% (93,5%; Q1 2009: 98,5%; niedrigere Combined Ratio für das zweite Halbjahr 2009 angekündigt) sowie rückläufigen Bruttobeiträgen (berichtet YoY: -3%; bereinigt: -4%; wegen rückläufiger Kfz-Versicherungen). Zudem belasteten das versicherungstechnische Ergebnis (-487 Mio. Euro; bei Kreditversicherer Euler Hermes) sowie rückläufige Zins-/Dividendenerträge (-399 Mio. Euro). Die Kapitalausstattung (Solvabilitätsquote von 159% zum 30.06.2009) ist im Branchenvergleich aus Analystensicht als sehr gut anzusehen.

P&F charttechnisch kann es kleine (Erholungs-) Rücksetzer geben, insgesamt wäre der Weg nach oben weiterhin frei. Die Relative Stärke aus p&f technischer Sicht ist weiterhin "bullish".

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

1

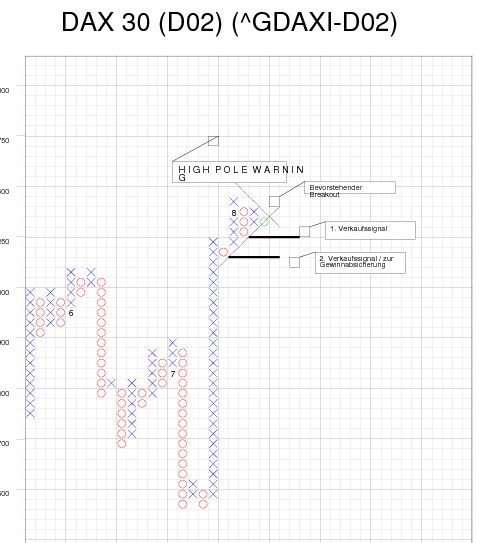

Eine High Pole liegt vor, wenn drei Spitzen jeweils neue Gipfelpunkte erreichen und die dritte Spitze mit mindestens drei Punkten über der zweiten liegt und sodann ein Rückschlag von der Hälfte der Punktzahl erfolgt, die die letzte Aufwärtsbewegung ausmacht. Ferner steuert der DAX in ein zulaufendes Dreieck, dem ein breakout nach unten folgen dürfte.

Die high pole Warnung besteht in der Sensibilisierung eines Verkaufssignals, das sich dann ergibt, wenn der Tiefstpunkt der letzten Abwärtsbewegung unterschritten würde. Somit läge das 1. Verkaufssignal bei 5.300 Punkten. Das 2. Verkaufssignal wäre dann als ultima ratio bei 5.150 Punkten.

Diese Sichtweise ist in der wissenschaftlichen Literatur strittig. Allerdings deuten zahlreiche Chartbeispiele darauf hin, dass der frühe Ausstieg bereits beim 1. Verkaufssignal nicht falsch ist. Grund: In diesem Fall hat die Abwärtsbewegung die Tendenz, sich fortzusetzen, so dass man durch den frühzeitigen Verkauf einen Teil des vorangegangenen Indexgewinns retten kann.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

Angehängte Grafik:

dax_30.jpg

dax_30.jpg

0

Hannover Rück (13.08.)

Jenoptik (13.08.) Kontron (14.08.) Nordex (14.08.) Qiagen (11.08.)

Alcoa (13.08.) Banc of America (13.08.) Citigroup (12.08.) Wal Mart Stores (12.08.)

DAX (HIgh Pole Warning) - Richtung noch unklar wegen "breakout"-Situation

DOW JONES (Long Taill Up) - Aufwärtstrend generell intakt

HANG SENG (Triple Top) - Aufwärtstrend generell intakt

NIKKEI - Aufwartstrend generell intakt

Zwischenzeitliche Kursfluktuationen werden den generellen Trend nicht ändern, wenn keine besonderen bzw. außergewöhnlichen Ereignisse hinzutreten.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Sanjay Sakhrani, Analyst von Keefe Bruyette & Woods, stuft die Aktie von American Express (ISIN US0258161092/ WKN 850226) von "market perform" auf "outperform" hoch. American Express könnte das Schlimmste überstanden haben. Die Daten zum Monat Juli würden bei den überfälligen Krediten erneut bessere Trends signalisieren.Eine Erholung der Verbrauchernachfrage werde dem Unternehmen zugute kommen. Die EPS-Schätzung für 2010 wird nach oben korrigiert mit Kursziel 37 USD (bisher 33 US$). Vor diesem Hintergrund lautet die Einschätzung der Analysten "outperform". (Analyse vom 18.08.09) (18.08.2009/ac/a/a)

Jason Arnold, Analyst von RBC Capital Markets, stuft die Aktie von American Express (ISIN US0258161092/ WKN 850226) unverändert mit "underperform" ein. Das Kursziel werde bei 20 USD gesehen. Die Erträge dürften nicht wieder auf historische Niveaus zurückkehren und die Bewertung sei hoch. (18.08.2009/ac/a/u).

P&F technisch liegt ein ?breakout of a triple top? vor. Ein solche Chartformation gilt regelmäßig als sehr zuverlässiges Kaufsignal. Gestützt wird diese Überlegung auch davon, dass der Gesamtmarkt ?Finance? weiter im Aufwärtstrend steht. Somit spricht vieles dafür, dass sich der Kurs in Richtung 37 USD bewegen wird.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Hannover Rück 30.03 ? / 30.40 ? (schlechter als der Gesamtmarkt)

Jenoptik 3.54 ? / 3.58 ? (schlechter als der Gesamtmarkt)

Kontron 8.10 / 8.17 (schlechter als der Gesamtmarkt)

Nordex 12.57 / 12.88 (schlechter als der Gesamtmarkt)

Qiagen 14.58 ? / 14.90 ? (besser als der Gesamtmarkt)

Alcoa 13,27 US$ / 12,56 US$ (schlechter als der Gesamtmarkt)

Banc of America 17,39 US$ / 17,46 US$ (schlechter als der Gesamtmarkt)

Citigroup 4,04 US$ / 4,70 US$ (besser als der Gesamtmarkt)

Wal Mart 51,79 US$ / 51,36 US$ (schlechter als der Gesamtmarkt)

Nach der gegenwärtigen Marktlage werden Qiagen und Citigroup wohl ihre bisherige Aufwärtstendenz fortsetzen.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

1

Der letzte Analyse-Kommentar datiert vom 10.08.2009 und setzt das Kursziel auf 38 US$ /aktuell 32,56 US$.

Quelle: finanzen.net

Jami Rubin, Analyst von Goldman Sachs, nimmt die Bewertung der Aktie von Merck & Co (ISIN US5893311077/ WKN 851719) mit dem Votum "buy" wieder auf und setzt ein Kursziel von 38 USD.

Die Aktie sei zudem der "Conviction Buy List" hinzugefügt worden. Im Vergleich zur Peer Group werde die Aktie mit einem Abschlag von 30% belegt. Die Free Cash Flow-Rendite belaufe sich auf mehr als 20%. Auf Sicht von zwölf Monaten sollte die Aktie eine substanzielle Outperformance erzielen können. Kostensenkungen sollten die Gewinnentwicklung vorantreiben. Zusammen mit der Übernahme von Schering-Plough könnte die Pipeline bis 2015 für einen zusätzlichen Umsatz von 5 bis 6 Mrd. USD sorgen. Vor diesem Hintergrund sprechen die Analysten von Goldman Sachs für die Aktie von Merck & Co nunmehr eine Kaufempfehlung aus. (Analyse vom 10.08.09) (10.08.2009/ac/a/a) Analyse-Datum: 10.08.2009

Man darf gespannt sein, wie sich die Aktie nach dem ausgebildeten Kaufsignal in der kommenden Woche entwickelt. Auch liegt die Aktie im Umfeld des Gesamtmarktes besser als andere.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

2

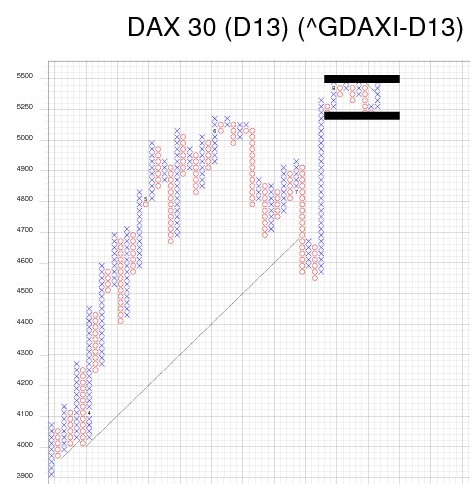

Eine Reihe von Analysten gehen kurzfristig weiterhin von einer positiven 'Trendentwicklung aus. Möglichen entgegengesetzten Kursfluktuationen bietet die untere Linie des Trendkanals Unterstützung. Mit dem jetztigen Indexstand wurde der Widerstand bei ca. 5460 Punkte marginal nach oben durchbrochen. Bei einem nachhaltigen Bruch ist die tendenzielle Fortsetzung der Aufwärtsbewegung zu erwarten. Allerdings - die RSI-Kurve weicht negativ vom Kurs ab, was einen Hinweis auf die Gefahr einer Reaktion nach unten gibt. Insgesamt ist der DAX auf kurze Sicht technisch positiv zu beurteilen.

P&F technisch zeigt sich seit Ende Juli eine "congestion area". Solche Konsolidierungsphasen sind meist das Vorspiel für eine längere und ausgeprägte Aufwärts- oder Abwärtsbewegung. Zunächst ist es erstmal ein Signal dafür, dass "die Luft aus dem Markt" ist. Somit bleibt abzuwarten, in welche Richtung sich der "breakout" vollzieht. Es bleibt spannend.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

Angehängte Grafik:

dax_30.jpg

dax_30.jpg

1

P&F technisch zeigt sich der Dow Jones und ist somit weiterhin in einer technisch positiven Verfassung.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Auch wenn die Gewinnprognosen tiefer als vor sieben Wochen ausfallen, ist die Aktie auf der Basis ihres Wachstumspotentials nach wie vor stark unterbewertet. Der mittelfristige technische 40-Tage Trend ist seit dem 17.06.2009 negativ. Der Trendwendepunkt liegt bei 17,79 EUR. Gemäß der Analyse von ?finanzen.net? hat Solarworld ca. 30% Discount relativ zur Wachstumserwartung.

Die Aktie ist hochriskant. Kursschwankungen werden in erster Linie durch Indexbewegungen verursacht. Indexrückgänge werden um mehr als 2% verstärkt. Es besteht eine starke Korrelation mit dem DJ Stoxx 600, denn immerhin 73% der Kursschwankungen werden durch dessen Indexbewegungen verursacht (diese Info auszugsweise aus ?finanzen.net?).

P&F charttechnisch ist der Kurs nach unten weitgehend abgesichert. Durch die zunehmende Stärke innerhalb des Gesamtmarkts rückt Solarworld gegenwärtig für ein Investment wieder ins Blickfeld. Kurserwartungen bis in den Bereich von 17,80 EUR / 18,00 EUR werden in naher Zukunft wahrscheinlicher. Allerdings ? die Aktie bleibt hochriskant.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

Angehängte Datei: solarworld_(d34).pdf

0

Aber - könnte es auch eine Bullenfalle sein? Das wäre der Fall, wenn jetzt unmittelbar ein Reversal folgen würde. Der Dow hätte ein Rückfall-Potenzial bis auf ca. 9.150 / 9.200, was wegen dem schnellen Kursrutsch dazu führen könnte, dass sich natürlich die Aktienkurse sehr schnell verbilligen.

Was bleibt als Quintessenz bei unsicherer Erwartung - StoppLoss setzen bei ca. 9.300 Punkten, anders ausgedrückt: Die "Versicherungsprämie" beträgt 200 Dow-Punkte.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

P&F technisch interessant ist die am vergangenen Montag (24.08) ausgebildete Formation "breakout of a triple top", was als zuverlässiges Kaufsignal gilt. Dies wird bestätigt, da der Kurs sich weiterhin ohne größere Kursfluktuationen weiter nach oben bewegt. Die nächsten Kursziele sollten sein 85 EUR und wenn dieser (leichte) Widerstand genommen werden kann, wäre der Weg bis in den Kursbereich 96 - 97 EUR frei, womit dann das Kursniveau von Ende Sep / Anfang Okt 2008 erreicht werden würde.

Gestützt werden diese Überlegungen auch dadurch, dass sich die Relative Stärke der Allianz im Vergleich zur Relative Stärke des Gesamtmarktes besser entwickelt, somit eine Fehleinschätzung der Kursüberlegungen wenig wahrscheinlich ist.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Bei Allianz gibt es derzeit günstige Analysten-Kommentare, die allesamt das Kursziel in den Kursbereich 82 / 83 EUR hochsetzen. So geschehen bei J.P. Morgan von 78 auf 82 EUR (20.08.), bei der SEB von 78 auf 83 EUR (20.08.) oder bei Citigroup von 68 auf 82 EUR (18.08.2009. P&F charttechnisch läßt sich ein Kursbereich von 96 / 97 EUR ausmachen (siehe Posting #142). Die Kursantriebskräfte waren heute ja schon bis an die Kursmarke von 83 EUR vorgestoßen.

Bei der Deutsche Bank werden durchgängig ebenfalls Höherbewertungen vorgenommen. So sehen die Analysten der NordLB das nächste Kursziel bei 69 EUR. Die Analysten der Prior Börse erklären einen Kurs unter 42 EUR für einen klaren Kauf. Kurse unter 42 EUR dürften wohl der Vergangenheit angehören - das war einmal. Nach den REgeln der P&F Technik ergäbe sich zunächst ein Kursbereich von 58 - 64 EUR in der näheren Zukunft.

Schließlich MAN, die ebenfalls von Analysten günstiger bewertet wird, insbesondere wegen der relativ guten ERgebnisse in der Branche. So stufen bspw. die Analysten von Meryll Lynch das Papier von 60 auf 65 EUR hoch (25.08.): P&F technisch läßt sich ein Kursbereich von 57 bis 60 EUR bestimmen.

Allen drei DAX-Werten ist gemeinsam - 1. der breakout aus dem triple top und 2. dass die Relative Stärke des Einzelwertes im Vergleich zur Relative Stärke des Gesamtmarktes (DAX 30) besser abschneidet. Es kann erwartet werden, dass die Kursbereiche in der näheren Zukunft in 1 bis 2 Monaten erreicht werden können. Es bleibt sorgfältig zu beobachten.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Deutsche Bank 27.08.09 47,87 EUR 28.08.09 48,40 EUR Kursziel 58-64 EUR

MAN 27.08.09 52,49 EUR 28.08.09 53,88 EUR Kursziel 57-60 EUR

Es ist weiterhin eine günstige Kursentwicklung zu erwarten, die die jeweiligen Kursbereiche erreichen werden.

-----------

P&F - klare und einfache Entscheidungshilfe

P&F - klare und einfache Entscheidungshilfe

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Bei Verizon Communications Inc (Dow Jones Wert) gab es am 04.12.2009 einen solchen Ausbruch aus einem Triple-Top. Die Aktie ist seitdem um 1,53% gestiegen, das entspricht bei einer Anlagedauer von 21 Tagen einer Rendite von 26,21%.

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

INTERNATIONAL BUSINESS MACHINES (IBM) GETS VERY POSITIVE S&P RATING PRINTABLE VERSION

Dec 24, 2009 (Fresh Brewed Media via COMTEX) -- International Business Machines (NYSE: IBM) closed yesterday at $130.00. So far the stock has hit a 52-week low of $79.68 and 52-week high of $130.00. International Business Machines stock has been showing support around 129.07 and resistance in the 130.47 range. Technical indicators for the stock are Bullish and S&P gives IBM a very positive 5 STAR (out of 5) strong buy rating. IBM appears on the Investors Observer Analysts Favorites list. For a hedged play on this stock, look at a Feb '10 135 covered call for a net debit in the $128.28 area. That is also the break even stock price for this trade. This covered call has a 58 day duration, provides 1.32% downside protection and a 5.24% assigned return rate for a 32.97% annualized return rate (comparison purposes only). A lower cost hedged play for this stock would use a longer term call option in place of the covered call stock purchase. To use this strategy look at going long the IBM Jan '11 95 Call and selling the Feb '10 135 call for a $34.88 debit. The trade has a 58 day life and would provide 0.09% downside protection and a 14.68% assigned return rate for a 92.00% annualized return rate (for comparison purposes only). International Business Machines has a current annual dividend yield of 1.71%.

THA-Seven Summits Research Goto www.iotogo.com/18w1 for our free report titled, The 18 Ways To Know When It's Time To Dump A Stock

(C) Copyright 2009, Fresh Brewed Media. All rights reserved.

**************************************************

As of Sunday, 12-20-2009 23:59, the latest Comtex SmarTrendA? Alert,

an automated pattern recognition system, indicated an UPTREND on

11-11-2009 for IBM @ $126.62.

For more information on SmarTrend, contact your market data

provider or go to www.mysmartrend.com

SmarTrend is a registered trademark of Comtex News Network, Inc.

Copyright A? 2004-2009 Comtex News Network, Inc. All rights reserved.

Auch charttechnisch zeigte die IBM am 23.12.2009 einen "breakout of a triple top". Ein solches Chartsignal gilt als eines der zuverlässigsten mit einer Profitability Rate von 87,9 %. Wie in dem vorstehenden Artikel ausgeführt, erholte sich die Aktie von ihrem Jahrestief von 79,68 USS auf das gegenwärtige Jahreshoch von 130 USS. Mit dem neuerlichen Ausbruch aus dem triple top können weitere Kursanstiege erwartet werden.

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Seit März 2009 ist die Aufwärtstendenz trotz der mitunter deutlicheren Indexrücksetzer ungebrochen. Auch hier gibt es keine Anzeichen für eine Trendänderung. Wie es scheint, wird der DAX - long gesehen - seine Aufwärtsbewegung fortsetzen.

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Ergänzend hierzu ein weiteres Chart, das zeigt, dass auch andere Indikatoren das an sich erfolgreiche P&F Chartsignal unterstützen, das nach wissenschaftlichen Untersuchungen immerhin eine Profitability von 87,9% aufweist (Prof. Welker, Uni Saarbrücken). Das jetzt beigefügte Chart zeigt das Ganze in einem 3-Monats-Chart mit den Indikatoren Force Index, CCI und die beiden exponentiellen MA-"Mitläufer". In der 5-Jahres-Betrachtung hätte IBM allerdings die bisherigen Höchstkurse bereits überschritten und das würde bedeuten - IBM ! Auf zu neuen Ufern. Schau´n mer mal.

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

0

Der Chart auf der rechten Seite zeigt die Relative Stärke der BMW-Aktie zum DAX-Gesamtmarkt in der Monatsbetrachtung. Hier zeigt sich, dass sich die Aktie erst seit November 2009 schlechter als der Gesamtmarkt bewegt - aber die ersten 10 Monate 2009 deutlich besser lag als der Gesamtmarkt.

Ergänzend zur Entscheidungsfindung signalisiert der DSS Indikator (Double Smoothed Stochastic Indicator) - kein Chart hierzu - ein Verlassen der überverkauften Zone. Somit spräche einiges für erste vorsichtige Trades.

-----------

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

An der Börse geht es zu wie im Dschungel - - nur die Beute zählt.

Optionen

| Antwort einfügen |

| Boardmail an "zertifix" |

|

Wertpapier:

DAX

|

Thread abonnieren

Thread abonnieren