DAX: Trügerischer Optimismus

|

Seite 1 von 1

neuester Beitrag: 29.05.06 07:58

|

||||

| eröffnet am: | 26.05.06 08:02 von: | moya | Anzahl Beiträge: | 18 |

| neuester Beitrag: | 29.05.06 07:58 von: | moya | Leser gesamt: | 3248 |

| davon Heute: | 1 | |||

| bewertet mit 5 Sternen |

||||

|

|

||||

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

DAX: Trügerischer Optimismus

Unsicherheit, wohin es den DAX in naher Zukunft verschlägt, macht sich unter den Investoren am deutschen Aktienmarkt breit. Das Motto dieser Woche lautet daher Zurückhaltung ? und das obwohl sich Experten zuversichtlich zeigen. Diese Zurückhaltung ist aber kein gutes Zeichen

Bull-Bear-Index vom 25. Mai 2006

Bullish: 46 Prozent

gegenüber Vorwoche: -2 Prozentpunkte

Bearish: 25 Prozent

gegenüber Vorwoche: -4 Prozentpunkte

Neutral: 29 Prozent

gegenüber Vorwoche: +6 Prozentpunkte

Der Sentiment-Indikator wird von der Deutschen Börse Group erhoben und von der Firma cognitrend berechnet. Dabei werden die Optimisten ins Verhältnis zu den Pessimisten gesetzt und mit der Anzahl der neutralen Stimmen gewichtet. Aus diesen Daten lassen sich Aussagen über Positionierung und Einstiegspreise der Investoren treffen und somit mögliche Marktschieflagen erkennen. Wichtig ist insbesondere die Veränderung im Betrachtungszeitraum.

Die Volatilität unseres Stimmungsbarometers ist plötzlich verflogen. Übernommen hat diese Eigenheit nun der Aktienmarkt selbst. Dass die Schwankungsfreude der Aktien - insbesondere die Bewegungen nach unten - den Akteuren ins Konzept passt, kann getrost bezweifelt werden. Selbst wer auf fallende Kurse vorbereitet war, reagierte ziemlich zurückhaltend auf den Kurseinbruch. Lediglich vier Prozent haben sich aus dem Bärenlager verabschiedet und Gewinne eingestrichen.

Mut macht dieser Profit aber niemanden, denn keiner dieser Händler ist jetzt bullish. Die zahlreichen Optimisten von vergangenem Mittwoch scheinen von dem Ausverkauf im DAX verunsichert zu sein. Nur der Bruchteil von gerade einmal zwei Prozent hat überhaupt auf die Verluste reagiert und nimmt im neutralen Lager eine Auszeit.

Eine Trotzreaktion hat es also auch auf die zweite Korrekturwelle nicht gegeben. Im Gegenteil sollte die meisten Marktteilnehmer der Mut verlassen haben. Sie hängen in den Seilen. Das passt so gar nicht in das Bild, das einige Analysten, Strategen, Börsenexperten oder sogar Vorstände namhafter Unternehmen während der vergangenen Handelstage in den Medien zeichnen. In zahlreichen "Verbalinterventionen" wurde dem Aktienmarkt das volle Vertrauen ausgesprochen.

Von gesunder Korrektur, Bodenbildung sowie einer baldigen Wiederaufnahme des Aufwärtstrends wurde gesprochen und dabei zuweilen eine Überdosis Coolness ausgestrahlt. DAX-Werte seien jetzt wieder fair bewertet, ließen die fundamentalen Anhänger wissen - was uns durchaus plausibel erscheint. Der mittel- und langfristige Aufwärtstrend wäre nicht gebrochen, tönten die Techniker - was ebenfalls nicht bestritten wird. Doch das hilft denen, die bei Kursen von 5.900 oder höher eingestiegen sind wahrscheinlich wenig. Sonst wäre viel mehr Courage bei den Akteuren zu verzeichnen gewesen, die jüngste Schwäche zum Aufstocken ihrer bestehenden Long- Engagements zu nutzen. Dies ist aber nicht der Fall. Schnäppchenjäger hat es bei den von uns Befragten nicht gegeben.

Wir vermuten deshalb, dass die Zurückhaltung die Bedenken dieser Marktteilnehmer widerspiegelt, aus der oft zitierten "gesunden Korrektur" könne am Ende eine handfeste Trendwende werden. Welcher Skeptiker möchte vor diesem Hintergrund seine bestehenden Absicherungen auflösen und welcher Optimist sich zusätzliche Risiken aufbürden?

Unser Bull/Bear-Index zeigt derzeit keine überhöhten Werte im Optimismus an, was sicherlich als positiv interpretiert werden kann. Es wäre für den Markt fatal, wenn sich alle Hals über Kopf in Long-Positionen gestürzt hätten. Doch das Verhalten der vergangenen beiden Wochen gibt dennoch keine Entwarnung. Die derzeitige Zurückhaltung wird bei höheren Kursen verfliegen und sich in Verkäufen entladen. Und zwar sobald der DAX denjenigen die Chance zum Ausstieg gibt, die durch den drastischen Kursverfall in eine Zwickmühle geraten sind. Und das sind nicht gerade wenige. Außerdem scheint eins klar: Nicht die von uns befragten, mittelfristig orientierten Akteure, sondern andere, offensichtlich langfristig operierende Quellen, haben mit ihren Abgaben den Markt geflutet. Dass diese Schleusen aber schnell wieder geschlossen werden und der DAX seine alten Pegelstände erreicht, wäre ein Wunder. An Wunder glauben wir aber nicht.

Autor: Gianni Hirschmüller, cognitrend

Gruß Moya

Optionen

Zum Thema Dax behaupte ich, dass wir in naher Zukunft die 10000 Punkte sehen werden. Utopie? Nein! Man beachte, dass durch starke Optimierungsmassnahmen der letzten Jahre die überwiegende Mehrheit der Dax 30 Unternehmen Rekordgewinne schreibt. Dazu kommt noch, dass sich die Eigenkaptialquote stark entwickelt hat und deutsche Unternehmen Zukäufe tätigen. Wir werden zu den "Heuschrecken" im Ausland!

Optionen

Da ich wohl vollkommen ins Bild solch

eines jungen, Kleinanlegers passe

muss ich dazu doch meine meinung kund tun.

Was heisst schon mit 5000 bis 10000 euro nicht weit kommen,

wenn interessiert den schon der absolut gewinn?!

Wer nichts hat kann eben auch nicht viel gewinnen,

nicht an der börse aber eben schon gar nicht wenn er sein geld

auf die bank wirft.

Was doch viel entscheidender ist, ist die Rendite,

das ist was mich interessiert.

Jeder Prozentpunkt den ich an der Börse mehr mache als mir die bank geben würde,

ist MEIN gewinn.

Wenn interssiert auch wer mit wieviel in welcher aktie ist,

interessant ist doch nur wer mit welche aktie welche RENDITE erzielte!

so long

grüße daxhier

Optionen

Dass man mit 10k Euro sicher nicht in kürzester Zeit die großen Reichtümer anhäufen kann, ist sicher klar. Aber: wenn ich 10k Euro in einen Wert investiere, der am Tag vielleicht 3% steigt, wären das 300 Euro Gewinn abzüglich Bankgebühren (sagen wir mal 50 Euro) - bleiben 250 Euro Reingewinn. Wenn es dann Tage wie gestern gibt, an denen ein so konservativer Wert wie die Lufthansa um über 5 % steigt, dann hätte man, wenn man es auf Wochenbasis schafft 1000 Euro zu erwirtschaften, mehr verdient, als die meisten Vollbeschäftigten in diesem Land netto verdienen. Von daher halte ich die Aussage, dass man mit 10k Euro an der Börse nichts anfangen kann, für nicht richtig.

Das ist natürlich ´ne absolute Milchmädchenrechnung, weil man sicher auch Tage dabei haben wird, an denen man verliert. Intraday sind aber immer irgendwo 3% drin, die Kunst besteht nur darin, zur richtigen Zeit, am richtigen Ort zu sein :-).

Gruß

Emu

Optionen

Mit der Einschätzung, dass sich alles geändert hat und die Börse ganz anders als früher tickt, hat man den ersten Fuß schon auf die Verliererstraße gesetzt. Mit dieser Einstellung gehen seit Generationen regelmäßig die Jungspunde pleite. Die Börse spiegelt die Gier und die Angst des Menschen wider und beides ändert sich nicht, nicht in 10, nicht in 100 und wahrscheinlich auch nicht in 1000 Jahren.

Die paar Tausend Euros der "Jungen" sind ein Tropfen auf den heißen Stein im Vergleich zu den großen Adressen. Die paar Mücken kann man noch nicht mal eine Wildsau nennen und bekanntlich juckt es die Börseneiche noch nicht mal, wenn sich letztere an ihr reibt. Mücken werden erst gar nicht registriert, deren Beseitigung erfolgt stillschweigend über das süße Harz.

Und noch ein Wort zur Volatilität. Die bewegt sich gerade wieder in normale Regionen zurück. Auch das ist keineswegs auf die Sprunghaftigkeit junger Anleger zurückzuführen, es entspricht vielmehr dem jahrzehntealten Schnitt.

Der Ausdruck Jungspunt ehrt mich zwar, kommt aber der Realität leider nicht mehr so ganz nah und ich bin auch nicht der Typ, der mit 500 Euro Orders durch die Landschaft tigert ;-) ).

Es ging aber darum, dass ich die Aussage: "...Mit 5000 bis 10000 Euro kommt man nicht weit..." so nicht richtig finde, weil es letztlich nicht darum geht, irgendwelche Kurse zu bewegen - es dürfte einleuchten, dass man bei einem Dax Schwergewicht selbst mit 100 000 Euro nichts bewirken wird - sondern eine solide Wertschöpfung zu generieren. Nehmen wir mal bei 10k Euro an, man hat mit der Rein/Rausstrategie 2 Mal Glück und "erwirtschaftet" 700 Euro Gewinn, dann hat man, selbst wenn man danach gar nichts mehr macht, eine Rendite von 7% - bedeutend besser, als 2,5% des Tagesgeldkontos.

Wenn man Pech hat, kann man natürlich auch durchaus 700 Euro Verlust haben - daher ist das Beispiel auch seehr theoretischer Natur und ich würde so nicht agieren.

Im Übrigen, ist meine ganz persönliche Meinung, dass die Börse alles andere als berechenbar ist. Hier spielen einfach viel zu viele Emotionen eine Rolle - gleiche Nachrichten werden einen Tag mal so und am nächsten wieder anders bewertet, ohne dass sich an den Grundvoraussetzungen irgendwas geändert hätte, aber logisch erklären läßt sich im Nachhinein immer alles. Die Börse ist ein Casino mit weniger Zeitdruck: wenn ich beim Roulette eine Entscheidung getroffen habe, steht die, wenn die Kugel rollt. Ich kann gewinnen oder verlieren, habe eine 50:50 Chance. An der Börse habe ich die Möglichkeit bis zum Totalverlust meine Entscheidung zu korrigieren und Tendenzen ändern sich (sie ist somit nicht absolut), aber Glücksspiel auf kurze Sicht bleibt es trotzdem - langfristig relativiert sich das.

Von daher stimme ich Dir im Grunde zu, nur die Grundthese finde ich falsch: 10k können dem einzelnen sehr wohl was bringen, auch wenn man natürlich damit nicht zum global Player wird.

Gruß

Emu

Optionen

Aus dieser Sicht betrachtet kann man es dann auch mit 10k weit bringen - nur hat das für mich nichts mit Anlage zu tun und ich gehe auch lieber arbeiten, als mich auf mein Glück zu verlassen, soweit stimme ich Dir voll und ganz zu.

Gruß

Emu

Optionen

Optionen

Top-Bildungen sind keine homogene Angelegenheit. Sie werden in der Regel von einer Vielzahl an Divergenzen begleitet, ob zwischen Dow Industrial und Dow Transport, zwischen Large Caps und Small Caps oder zwischen der Advance-Decline-Linie und S&P500.

Eine besondere Art der Divergenz stellt diejenige zwischen DAX und Dow Jones Index dar. Die grundsätzlich richtige Aussage, dass sich der deutsche Markt kaum von den US-Indizes abkoppeln kann, wird immer dann für eine Weile in Frage gestellt, wenn markante Top- oder Bodenbildungsprozesse ablaufen.

Lassen Sie uns einige Beispiele ansehen. Die Jahre 2000 und 1998 werden vielen noch in Erinnerung sein. Im Jahr 2000 toppte der Dow im Januar, der DAX erst im März (grüner Kreis). Man beachte, dass der DAX ? analog zum Nasdaq ? zum damaligen Zeitpunkt eine wesentlich höhere Dynamik als der Dow aufwies und deshalb den US-Index nicht nur preislich, sondern auch zeitlich überschoss.

Das preisliche Überschießen des DAX war auch zwei Jahre zuvor (im Sommer 1998) zu erkennen. Während der Dow sein April-Hoch im Juli nur marginal überwinden konnte, legte der DAX von April bis Juli 1998 um knapp 1000 Punkte zu und schlug sein April-Hoch um Längen (schwarzer Kreis).

Ein anderes Beispiel - diesmal aus den 80er Jahren - zeigt die ganze ?Krassheit?, mit der sich Divergenzen bilden können. Bekanntlich markierte der Dow Jones Index im August 1987 ein Allzeithoch, dem der Oktober-Crash folgte.

Auf dem obigen Chart ist gut zu erkennen, dass der DAX im Jahr 1987 kein neues Allzeithoch markierte, sondern bereits 1 ½ Jahre zuvor (im April 1986) toppte.

Ein letztes Beispiel für die Divergenzen in der Top-B! ildung zwischen DAX und Dow führt in die Jahre 1966 bis 1974. Ende der 60er Jahre zeigte der DAX gegenüber dem Dow deutliche relative Stärke (schwarzer Kreis nächster Chart). Während der Dow bereits Ende 1968 toppte, konnte der DAX noch ein Jahr später (November 1969) ein neues Allzeithoch markieren.

Vier Jahre später verlief die Divergenz genau anders herum: Der DAX erreichte bereits im August 1972 ein Mehrjahreshoch, während der Dow erst im Januar 1973 austoppte (grüner Kreis).

Fazit: DAX und Dow agieren bei einer Topbildung in der Regel nicht synchron ? das gilt übrigens auch für die Bodenbildung. Seit 1960 findet sich kaum ein bedeutendes Top im Dow Jones Index, das zeitgleich auch ein bedeutendes Top im DAX war. Ausnahmen ? wie diejenige vom Juli 1998 - bestätigen die Regel. Als Faustregel kann gelten: Je bedeutsamer das Topp, desto größer die Divergenzen.

Es wird interessant zu beobachten sein, wie ! sich die - unserer Meinung nach im Gang befindliche - Top-Bildung ausspielt und welche Divergenzen sich zwischen DAX und Dow in diesem Sommer ausbilden werden. Das Mai-Top war synchron. Gegenwärtig wirkt der DAX wie ein Turbo auf den Dow, sowohl die Abwärts- als auch Aufwärtsbewegungen sind jeweils deutlich stärker. Spätestens wenn sich zwischen den beiden Indizes deutlich sichtbare Divergenzen ausbilden, gilt es die Augen für eine Vollendung der Top-Bildung offen zu halten. Die Wahrscheinlichkeit, dass DAX und Dow gleichzeitig toppen, ist ob der fast vier Jahre alten Hausse gering.

Robert Rethfeld

Wellenreiter-Invest

Gruß Moya

Optionen

Eine spannende Situation...

Die positive Divergenz in den kurzen Zeiteinstellungen hat sich durchgesetzt. Die europäischen Aktienmärkte schafften ein imposantes Reversal in der vergangenen Woche. Die Anleger hat der Kursrutsch in heftigen Aktionismus und teilweise Panik gestürzt. Die Volatilitätsindizes sind prozentual extrem angestiegen. Reihenweise Stopp-Loss-Kurse wurden ausgelöst und viele institutionelle Anleger haben ihre Positionen abgesichert. Ob dieses Verhalten vernünftig war oder sich zur zentralen Fehlentscheidung des Jahres 2006 entwickeln wird, sollte der weitere Verlauf zeigen. Ich habe die wichtigsten Charts für Sie analysiert.

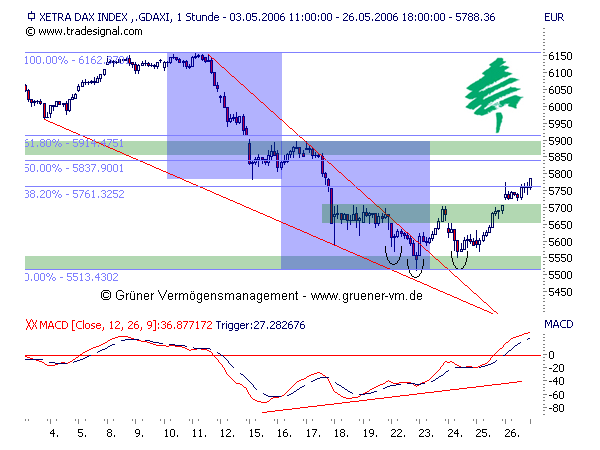

DAX Stundenchart

Der sehr steile kurzfristige Abwärtstrend wurde erwartungsgemäß gebrochen und auch ein Pullback ist bereits erfolgt. Die mehrfache positive Divergenz im MACD ist markant. Es hat sich eine inverse SKS-Formation gebildet, die ein theoretisches Kursziel von ca. 5.900 Punkten aufweist. Besonders trickreich ist die Tatsache, dass der DAX - trotz des zeitlich kurzen und rasanten Kursverfalls - bereits eine vollständige abc-Korrektur absolvi! ert hat (im Chart durch die Kasten markiert). Eine komplette Korrektur welle kann abgezählt werden. Über 40% der Abwärtsbewegung wurden bereits wieder nach oben korrigiert. Das noch offene Gap bei 5.706 Punkten könnte in einer ersten Abwärtskorrektur geschlossen werden.

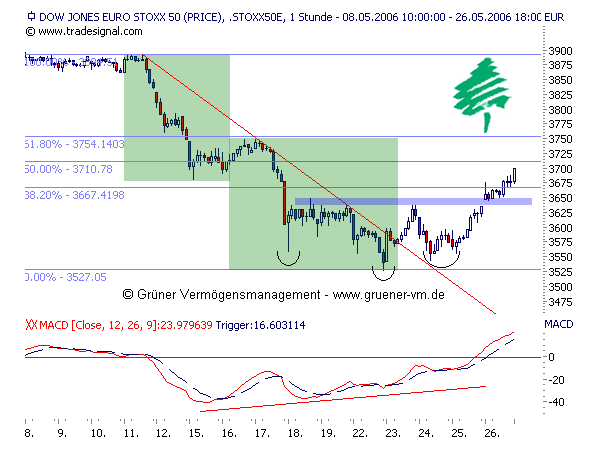

Euro-Stoxx-50 Stundenchart

Die Entwicklung beim ES-50 verlief nahezu parallel. Auch im Euro-Stoxx-50 finden wir die beschriebene positive Divergenz, den Trendbruch inkl. Pullback, das offene Gap, die dreiwellige Abwärtsbewegung und eine inverse SKS. Es wurden bereits fast 50% der Abwärtsbewegung korrigiert.

DAX Tageschart

Der DAX hat im Tageschart den Abstand zur 200-Tage-Linie spürbar verringert, fast 38% der Aufwärtsbewegung seit Mai 2005 korrigiert und seinen Trendbruch ansatzweise bereits wieder korrigiert. Eine Bären! falle - ähnlich wie im Oktober 2005 - scheint möglich.

Euro-Stoxx-50 Tageschart

Der Euro-Stoxx-50 hat seine 200-Tage-Linie kurzzeitig sogar unterschritten und über 50% der Aufwärtsbewegung seit Oktober 2005 korrigiert. Der Horizontalsupport in Form des Tiefs aus dem Januar 2006 hat bisher gehalten.

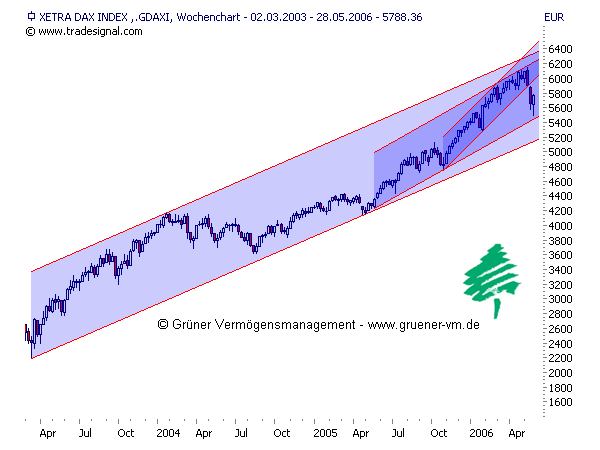

DAX Wochenchart

Im Wochenchart des DAX sind drei Aufwärtstrends zu erkennen. Lediglich der steilste Trend wurde nach unten gebrochen und die Unterkante des Trends seit Mai 2005 hat bisher gehalten. Der Aufwärtstrend des gesamten Bullenmarktes seit 2003 verläuft derzeit bei ca. 5.150 Punkten. Sollte eine erneute Korrekturwelle im DAX in den nächsten Tagen beginnen, so würde sich dieser Bereich als Kursziel anbieten. Zu beac! hten ist, dass dieser Trend um ca. 18 Punkte pro Woche ansteigt.

Euro-Stoxx-50 Wochenchart

Im Wochenchart des Euro-Stoxx-50 ist die letzte Wochenkerze durchaus als extrem zu bezeichnen. Das Wochentief lag um ca. 5% tiefer als der Wochenschlusskurs. Der Aufwärtstrend seit Mai 2005 wurde kurzzeitig gebrochen und mit einem heftigen Anstieg beantwortet. Der Anstieg seit dem Frühjahr 2005 wurde damit um fast exakt 38% korrigiert. Diese Konstellation sollte als Warnung - und evtl. als potentielle Bärenfalle - gelten, um allzu frühzeitig bereits wieder aggressiv auf der Shortseite agieren zu wollen.

Fazit

Die Korrektur an den Aktienmärkten hat bereits die Mindestanforderungen erfüllt. Die technische Übertreibung nach oben wurde bereits vollständig abgebaut und auch der Abstand zu den 200-Tage-Durchschnittslinien hat sich spürbar verringert. Die kommenden Tage müssen nun aufmerksam beobachtet werden. Zwei Szenarien sind aus heutiger Sicht gleich wahrscheinlich: Die Wiederaufnahme des Aufwärtstrends und neue Hochs in den kommenden Wochen (siehe auch Korrektur im Frühjahr 1998) oder eine erneute Korrekturwelle nach Abschluss der aktuell laufenden Gegenbewegung - als dann komplexe abc-Korrektur. Viel wird davon abhängen, ob der Optimismus unter den Anlegern schnell wieder zurückkehren wird, oder ob der heftige Rückgang die Märkte - im posit! iven Sinne - bereits bereinigt hat.

Gruß Moya

Thread abonnieren

Thread abonnieren