katjuscha ich sehe die Bilanz bei Cliq Digital nicht als schlecht an. Raymond hat ja schon mal die Entwicklung der Bankverbindlichkeiten dargelegt. Man muss sehen, dass das Geschäftsmodell einer Cliq Digital hohe Marketingaufwendungen beinhaltet, die über einen hohen Finanzierungstahmen vorfinanziert werden, wo es dann aber auch entsprechende Geldrückflüsse wieder gibt. Die Bankverbindlichkeiten als solche haben sich stark reduziert. Cliq Digital ist sogar wieder in der Lage durch Unternehmenszukäufe anorganisch zu wchsen.

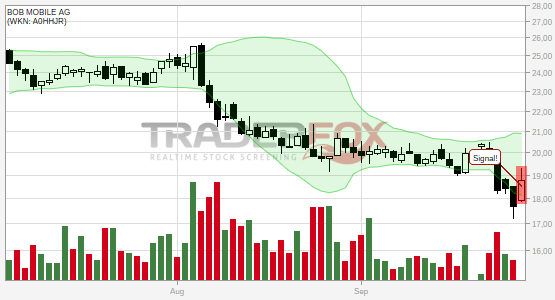

Auch das Wachstum finde ich nicht so schlecht, wenn man die neue Cliq Digital seit dem Turnaround betrachtet. Der Turnaround wurde ja durch eine Neuaufstellung in der Finanzierung eingeleitet. Vor dem Turnaround konnte man einfach die zu hohen Tilgungsraten nicht erwirtschaften, die noch aus der Zeit herstammten, als man Bob Mobile hieß und das niederländische Unternehmen Cliq Digital kaufte. Auch hatte man damals keinen gescheiten Kreditrahmen um die essentuell notwendigen hohen Marketingaufwendungen vorfinanzieren zu können. Dies hat sich ja alles zum positiven geändert und der Turnaround wurde eingeläutet. Ich hatte da bei Kursen um die 2? aufmerksam gemacht, aber wenig Beachtung gefunden. KC hatte sich ja davor mit Cliq Digital drei Mal eine blutige Nase geholt.

2015 EPS 0,22?, 2016 EPS 0,44?, 2017 EPS 0,53?. Für mich ist das Wachstum. Auf Basis des letzten bekannten EPS von 2017 hat man nun ein KGV von 8. Das halte ich für ein Wachstumsunternehmen für extrem günstig, deshalb meine Aussage das CRV sei sehr gut.

Man darf aber nicht den Fehler machen das Wachstum nur stur nach den EPS Zahlen zu beurteilen. Wäre Börse nur eine Betrachtung der Zahlenreihen, dann würde ein Computer, der mit den richtigen Zahlen gefüttert wird den Menschen outperformen. Das Jahr 2018 wird sicherlich nicht einfach. Ich könnte mir durchaus vorstellen, dass das EPS 2018 im Vergleich zu 2017 etwas rückläufig ist. Selbst wenn wir 2018 nur ein EPS von 0,45? hätten, dann wäre das KGV immer noch einstellig. Wie hoch das tatsächliche EPS 2018 wird lässt sich schwer prognostizieren. Nur eine Katastrophe sehe ich auf basis des ersten Halbjahres 2018 nicht, wo man ein EPS von 0,23? trotz schwachem Q 1 erreicht hat. Diese Information haben wir ja schon mal.

Wie bereits ausgeführt sehe ich das Wachstum in einem Unternehmen, also die bessere Positionierung für die Zukunft nicht nur in den Ertragszahlen. Man muss sehen, dass das Q 1 sehr schwach war, da man in Q 4 sehr wenig für Marketingaufwendungen ausgab. Wie bereits erlätert sind Ausgaben für Marketing für das Geschäftsmodell von Cliq Digital essentiell. Q 1 konnte nicht gut werden. Auch dies hatte ich richtig zutreffend vorausgesagt! Man muss sehen, dass Q 1 auch noch durch Aquisationskosten der zugekauften Gesellschaft Affi Mobiz belastet wurde.Außerdem hat man in Q 1 eine Tochtergesellschaft in den USA gegründet, die Lizenzen von dem US Unternehmen Hippo lizensiert hat. Alles Maßnahmen, die zukünftig Erträge generieren sollen. Also Maßnahmen für zukünftiges Wachstum. In Q 1 gab es Verzügerungen in der Einführung von Produktneuheiten, die aber laut Vorstand behoben sind. Deshalb hat man wahrscheinlich auch im Vorquartal Q 4 die Marketingaufwendungen reduziert gehabt. Inwieweit das schwache Q 1 aufgeholt weren kann muss man sehen. In Q 2 wurden die Marketingaufwendungen bereits deutlich erhöht.

Fazit: Das Geschäftsmodell auf Basis der Halbjahreszahlen 2018 funktioniert nach wie vor. Aktie ist alles andere als teuer. Selbst bei einem rückläufigen EPS in 2018 sehe ich auf Basis des akuellen Kurses immer noch ein einstelliges KGV. Und selbst wenn die imposante EPS Kette seit 2015 was das Ertragswachstum betrifft eine Delle erleiten sollte ist das Wachstumspotential im Unternehmen Cliq Digital durch Produktneueinführungen, Durch die Gründung einer US Tochtergesellschaft und durch einen Beteiligungszukauf erhöht worden. Die Zahlen 2018 sind eben durch das schwache Q 1, das aber plausibel und nachvollziehbar ist, etwas belastet. Die Wachstumsstory als solche ist aber intakt. Die Schuldentilgung kam auch deutlich voran, siehe Beitrag von Raymond. Wobei man aktuell den Beteiligungszukauf sehen muss, was die Schuldentilgung wieder etwas verändern kann. Aber als Wachstumsunternehmen muss man eben auch anorganisch wachsen. Und da legt Cliq Digital aus meiner Sicht die richtigen Weichen. Den nächst höheren Ergebnissprung sehe ich aber auch erst 2019, aber auch 2018 sehe ich ein einstelliges KGV auf Basis diesen aktuell sehr niedrigen Kurses.

|

Thread abonnieren

Thread abonnieren