► Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Der Wochenrückblick!

Bei den Energierohstoffen Erdgas, Rohöl, Benzin und Heizöl war in der abgelaufenen Woche einiges los. Ein Rückgang in den wöchentlichen Lagerbestandsdaten um 900.000 Barrel bei Benzin sowie 2,8 Millionen Barrel bei den Destillaten sorgten für einen deutlichen Zuwachs der Kurse. Obwohl die Lagerdaten für Rohöl mit einem Plus von 4,8 Millionen Barrel den Konsens der Händler übertrafen, konnten auch hier die Futureskurse zulegen. Das Nachfragewachstum bei Benzin und Heizöl ist weiterhin sehr robust und liegt laut den neuesten Daten über dem Durchschnitt der letzten fünf Jahre.

Im Irak wurde vor wenigen Tagen der größte amerikanische Luftangriff seit 2003 gestartet, was für zusätzliche Unsicherheit unter den Händlern gesorgt hat. Immerhin exportiert das Land mittlerweile wieder über eine Million Barrel pro Tag. Auch die Spannungen zwischen den USA und dem Iran wollen nicht abnehmen. Am Donnerstag hat die Regierung unter Präsident Bush in einem Bericht zur Aufrechterhaltung der nationalen Sicherheit den Iran als die größte Bedrohung der USA bezeichnet.

Seitens der OPEC wurde das diesjährige Nachfragewachstum um 110.000 Barrel pro Tag reduziert. Allerdings wird der Mehrverbrauch in 2006 trotzdem 1,4 Millionen Barrel über dem Niveau des letzten Jahres liegen.

Die Ausbreitung der Vogelgrippe hat in den USA dazu geführt, dass eine enorm große Menge an Geflügelprodukten in den Lagerhäusern aufgestaut wurde. Folglich hat sich ein deutlicher Preiseinbruch bei Brathähnchen und anderen Hähnchenprodukten ergeben, der sich sehr belastend auf die Preise von magerem Schwein sowie Rind auswirkt. Beide Futures sind mittlerweile seit einigen Wochen auf Talfahrt und scheinen keinen Boden finden zu können. Erschwerend wirkt sich außerdem das hohe Schlachtgewicht der Tiere aus, das sowohl bei Schwein als auch bei Rind deutlich über dem Vorjahresniveau liegt. Obwohl der Export von Schweinefleisch kontinuierlich wächst und seit mehreren Jahren von einem Hoch zum nächsten springt, liegt dieser nur bei 13 Prozent der Gesamtproduktion und wird somit nicht in der Lage sein, das Überangebot kompensieren zu können. Die Exporte an Rindfleisch liegen zwar über den

Weizen startete mittlerweile eine Korrekturbewegung, um die Kursgewinne der letzten Wochen zu verarbeiten. Obwohl die langfristigen Fundamentaldaten äußerst bullisch sind, befindet sich der Markt momentan in einer stark überkauften Situation. Außerdem haben viele Spekulanten in den vergangenen Handelswochen Longpositionen aufgrund der enormen Trockenheit in den Plains eröffnet, weswegen ein ausgeprägter Wettermarkt entstand. Jedoch wird sich die Lage während der nächsten Tage in diesem Anbaugebiet etwas entspannen, da weitverbreitete Regenfälle erwartet werden.

Zusätzlich bärisch wirkt sich außerdem die derzeitige Exportbasis aus, die seit einigen Tagen fällt und somit auf einen erhöhten Verkaufsdruck beziehungsweise eine verminderte Nachfrage nach Exportweizen hinweist. Händler sehen die Schwäche darin begründet, dass amerikanischer Weizen im internationalen Vergleich zu teuer geworden ist.

Sojabohnen haben ebenfalls an Wert verloren, da hier die fundamentale Ausgangssituation äußerst negativ ist und zudem die Vogelgrippe weiteren Druck auf die Notierungen ausübt. Der kürzlich veröffentlichte ?Hatchery Report? der USDA zeigt einen Rückgang der Placements an Küken für die Aufzucht von Brathähnchen um ein Prozent. Hieraus lässt sich schließen, dass die zukünftige Nachfrage nach Sojamehl weiter zurückgehen wird.

Die letzten Export & Sales wiesen bei Sojabohnen einen Einbruch um 23 Prozent gegenüber dem Vorjahr auf. Die USDA hingegen hatte in ihrem Supply & Demand Report vom 10. März mit einer Verminderung um 18 Prozent auf Jahressicht gerechnet. Folglich ergibt sich hieraus, dass der Carry Over bei den Sojabohnen ein weiteres Mal angehoben werden wird.

Autor: Sebastian Hell

Quelle: www.derivate-magazin.de

Gruß Moya

Optionen

Die US-Börsenaufsicht SEC hat ihre Regularien hinsichtlich der Zulassung eines ETF (Exchange Traded Fund) für das Edelmetall Silber geändert. Von dieser Seite steht nun der Notierung des ersten Silberfonds an der Amex nichts mehr entgegen. Allerdings bedarf das Anlagevehikel der Barclays Global Investor noch der Zulassung verschiedener Regulierungsbehörden. Das Datum einer Erstnotiz wurde noch nicht genannt.

Der ETF wird sich von anderen Rohstoffonds im wesentlichen dadurch unterscheiden, daß er nicht in Derivate investiert, sondern das Edelmetall physisch nachfragt. Anleger könnten dann 1 zu 1 an der Wertentwicklung des Silberkurses partizipieren, ohne in Kontrakten investiert zu sein. Marktbeobachter rechnen damit, daß der Barclays-Fonds weiteren Nachfragedruck auf dem spekulativen und engen Silbermarkt erzeugen wird.

Der Maikontrakt für Silber notierte um 19.15 Uhr (MESZ) bei 10,485 Dollar (+0,123$), der Aprilkontrakt für Gold bei 552,3 Dollar (-3,8$).

Optionen

Durch eine bedrohliche Zunahme der Vogelgrippe leiden die weltweiten Geflügelbestände. Der Mischfutterabsatz könnte drastisch zurückgehen. Im Mischfutter enthalten sind schwerpunktmäßig Weizen und Sojaschrott. Aber auch Mais wäre davon betroffen, der von der expandierende Geflügelhaltung in China profitiert. Wenn die Verbraucher aus Angst vor einer Ansteckung auf andere Fleischprodukte ausweichen, die mehr Futtermittel benötigen, kann das sogar den Effekt umkehren.

Letztendlich sehen die Fundamentaldaten langfristig betrachtet viel versprechend aus. Die steigende Weltbevölkerung und sich verändernde Essgewohnheiten sorgen für eine anhaltende Nachfrage. Der Klimawandel führt vermehrt zu Ernteausfällen. Man denke nur an die zahlreichen Hurrikans im letzten Jahr, die den Amerikanern das Leben schwer machten. Eine solche Häufung hat es in den letzten Jahrzehnten nicht gegeben.

Hinzu kommt, dass immer mehr Agrarflächen durch extensive Nutzung in ihrem Wirkungsgrad sinken. Gute, ergiebige Anbauflächen sind rar. Zudem wird eine Unmenge von Wasser bei der Produktion von Nahrungsmitteln verbraucht. Auch wenn es für viele unvorstellbar klingt ? Wasser ist weltweit ein knappes Gut! Ich bin davon überzeugt, dass für Wasser in Zukunft ganz andere ?Knappheitspreise? gezahlt werden. Selbst Kriege ? ähnlich wie beim Öl ? sind vorstellbar.

Eine Pandemie bleibt - neben den menschlichen Tragödien ? nicht ohne Auswirkungen auf die Weltwirtschaft. Güterströme und das Reiseverhalten der Menschen könnte sich ändern, nicht zuletzt durch personalbedingte ?Ausfälle?. Die Weltbank nennt Zahlen von wenigstens zwei Prozent, die das Weltwirtschaftswachstum niedriger ausfallen könnte. Davon wären auch die ?harten? Rohstoffe betroffen.

Wie soll man sich als Rohstoffinvestor jetzt verhalten? Das nach dem Anstieg der Preise in den letzten Jahren irgendwann eine Korrektur droht, ist jedem Anleger klar. Ich hoffe nur, dass nicht eine Pandemie der traurige Auslöser ist. Jetzt in Panik unüberlegt alles zu verkaufen halte ich für die falsche Strategie. Besser ist es, die Entwicklung genau zu verfolgen und erst bei einer nachhaltigen Entwicklung die Notbremse zu ziehen - und damit meine ich nicht eine vorübergehende Panik, die jederzeit die Börsen in die Knie zwingen kann. Solche emotionale Einbrüche sind oft nur von kurzer Dauer.

Autor Heiko Aschoff:

Gruß Moya

Optionen

SILBER: 10,25 $ pro Feinunze

Aktueller Tageschart (log) seit 14.10.2005 (1 Kerze = 1 Tag)

Kurz-Kommentierung: SILBER konnte erwartungsgemäß ansteigen und und überschritt in der vergangenen Woche das bisherige Jahreshoch bei 10,31 $. Doch anstatt einen dynamischen Sprung nach oben an die 10,80 $ Marke zu machen, startete das Edelmetall nach einem neuen Jahreshoch bei 10,43 $ eine Korrekturbewegung. Eine Ausdehnung dieser Korrekturbewegung bis 9,92 - 10,01 $ ist möglich, aber nicht mehr nötig. Prinzipiell kann SILBER den Anstieg unmittelbar fortsetzen. Steigt das Edelmetall auf Tagesschlussbasis über 10,43 $ an, sollte das mittelfristige Kursziel bei 10,80 $ schnell erreicht werden. Gefährdet wird das kurzfristig bullische Szenario erst bei einem Rückfall unter 9,92 $ auf Tagesschlussbasis. Eine ausgedehnte Zwischenkorrektur bis 9,23 - 9,30 $ wird dann wahrscheinlich. Eine solche Korrektur würde den int! akten, mittelfristigen Aufwärtstrend aber noch nicht gefährden.

|

Optionen

Rohstoff Express: Eine gewaltige Chance bahnt sich hier an!

Öl, Benzin, Heizöl, Soja, Lean Hogs

Um 16.30 Uhr unserer Zeit wurden in den U.S.A. die Rohöllagerbestände veröffentlicht:

- Rohöl: Minus 1,3 Millionen Barrel

- Benzin: Minus 2,3 Millionen Barrel

- Heizöl: Minus 400.000 Barrel

- Raffineriekapazität: 86,72%

Während Heizöl und Benzin freudig auf die Rückgänge der Lagerbestände reagierten, kam unter den Benzinhändlern bisher noch keine richtige Kaufstimmung auf. Möglichweise liegt dies daran, dass die Zahlen der EIA (oben veröffentlicht) einen Rückgang aufweisen, wohingegen die Werte des American Petroleum Institute von einem Lageraufbau in Höhe von 308.000 Barrel sprechen. Ich vertraue mehr den Daten der EIA, da es in den U.S.A. eine gesetzliche Vorschrift gibt, die die Unternehmen dazu verpflichtet ihre Ölbestände zu melden. Die Daten der API hingegen beruhen lediglich auf freiwilligen Angaben.

Auf der Nachfrageseite zeigt sich der Benzinverbrauch in den U.S.A. immer noch überdurchschnittlich. Während der fünfjährige Durchschnittswert für diese Woche bei 8.781.000 Barrel liegt, notiert der aktuelle Verbrauch mit 9.100.000 Barrel deutlich darüber. Des weiteren ist es durchaus im Bereich des möglichen, dass wir in diesem Jahr die Marke von 9.500.000 Barrel früher als im letzten Jahr knacken werden, da die Nachfrage über dem Vorjahresniveau verläuft. Saisonal gesehen erreicht der Benzinverbrauch während der Sommermonate Juni, Juli und August seine höchsten Werte.

Der Mai Sojabohnen Future notiert momentan nur noch leicht im Plus (1,25 Cents) bei 576,50. Fundamental gesehen ist bei den Sojabohnen bisher wirklich gar nichts auf der langen Seite zu holen. In meinen Augen ist der Markt absolut ?overpriced? und sollte eher im Bereich der 4,50$ bis 5$ seinen fairen Wert wiederfinden. Die Exportgeschwindigkeit ist extrem miserabel, da bisher ein kumulierter Rückgang von 23% gegenüber dem Vorjahr zu verzeichnen ist. Obwohl die USDA in ihren letzten Supply & Demand Reports den Export kontinuierlich herabgesetzt hat, bis zuletzt auf 900 Millionen Scheffel, wird auch dieses Ziel wahrscheinlich nicht erreicht werden können. Wie bereits oben erwähnt steht einem Rückgang von 23% eine USDA Prognose von ?nur? Minus 18% gegenüber. Sollte sich nicht schnell etwas bei den Exporten tun , wird die Prognose der Ausfuhren erneut verringert werden müssen, was die US Ending Stocks weiter nach oben schraubt.

Als ob dies nicht schon genug wäre, haben in China die Sojaverarbeiter ihre Produktion zurückgeschraubt, da die Nachfrage seitens der Geflügelzüchter deutlich zurückgegangen ist. Es wird berichtet, dass die Hähnchenzüchter erst abwarten wollen, bis das H5N1 Virus unter Kontrolle gebracht wurde.

Mittel- bis langfristig sehe ich hier allerdings eine gigantische Chance für Soja, da alle bisher getöteten Hühner wieder durch neue ersetzt werden müssen. Folglich ergibt sich hieraus eine gewaltige Nachfragewelle nach Sojamehl innerhalb eines kurzen Zeitraums, sobald das Virus besiegt worden ist. Wann dies der Fall sein wird kann ich Ihnen allerdings momentan auch noch nicht sagen

Lean Hogs zeigen sich heute sehr schwach und verlieren in der für April bestimmten Lieferung aktuell 640$ pro Kontrakt. Juni folgt mit Minus 450$ und August gibt um 380$ ab. Hintergrund der Preisschwäche dürfte vorwiegend die Veröffentlichung des monatlichen Cold Storage Reports sein, der sehr wahrscheinlich einen weiteren Lageraufbau bei den Geflügelprodukten aufweisen wird.

Autor: Sebastian Hell

Gruß Moya

Optionen

Weiß zufällig jemand was das für eine Aktie ist?

Optionen

PALLADIUM macht weiter Druck

... und zwar ganz ordentlich ...

Palladium: 314 $ je Unze

Diagnose: Nach einem Hoch im Januar 2001 bei 1095 $ rutschte PALLADIUM bis auf ein Mehrjahrestief bei 140 $ im April 2003, wo eine deutliche Aufwärtsbewegung startete. Einem Zwischenhoch bei 335 $ knapp oberhalb der Widerstandszone bei 307 - 310 $ folgte eine ausgedehnte Korrektur bis 160 $ im Juli 2005. Nach einer Bodenbildung Ende September brach das Edelmetall dann nachhaltig über den Abwärtstrend seit Mai 2004 und die exp. GDL 50 (EMA50) aus und lief bis Anfang Februar 2006 an die Widerstandszone bei 307 - 310 $ heran. Dort prallte PALLADIUM zunächst nach unten hin ab und korrigierte bis 264 $. Aktuell nähert sich das Edelmetall wieder dem Februarhoch bei 320 $.

Ausblick: Steigt PALLADIUM auf Wochenschlussbasis über 320 $ an, sollte ein direkter Anstieg bis 335 $ folgen. Zuvor ist eine Zwischenkorrektur bis 295 - 303 $ möglich, a! ber nicht mehr nötig. Gelingt schließlich ein signifikanter Ausbruch über 335 $, wird ein mittelfristiges Kaufsignal mit erstem Ziel bei 438 $ generiert. Ein kurzfristiges Verkaufsignal wird bei einem Rückfall unter 280 $ ausgelöst. Die kurzfristigen Korrekturziele liegen dann bei bei 264 und darunter ggf. 243 $. Das mittelfristig bullische Chartbild Erst ein Rückfall unter 243 $ auf Wochenschlussbasis vorübergehend neutralisiert.

Gruß Moya

Optionen

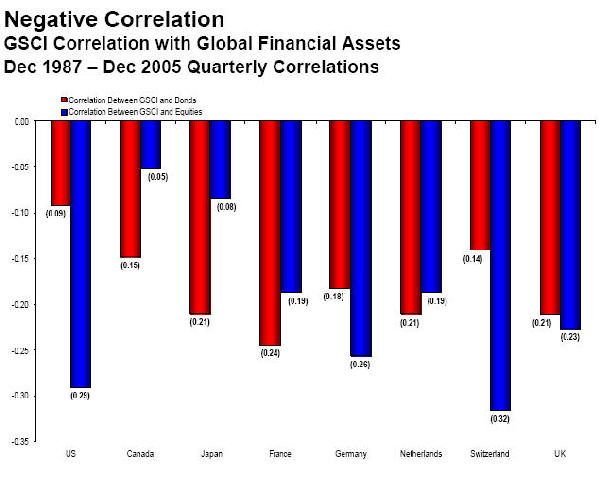

Neben den erhofften Kurssteigerungen gibt es eine ganze Reihe weiterer Argumente. Institutionelle Investoren schätzen zur Portfoliodiversifikation negative Korrelationen. Dadurch können die Verluste einer Anlageklasse durch eine andere kompensiert werden. Der Gewinntrend wird verstetigt und die Nerven der Anleger geschont.

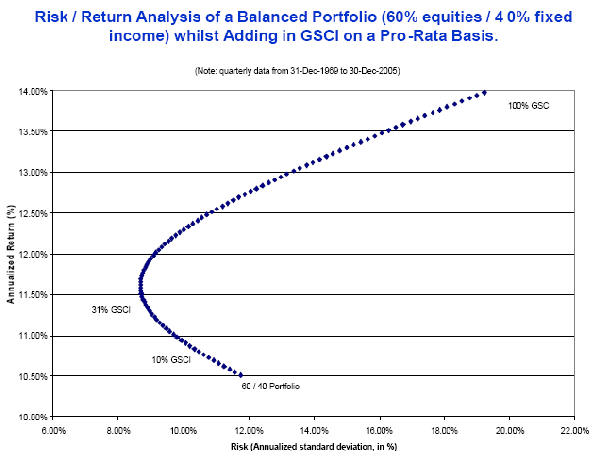

In der obigen Grafik (alle Charts stammen von Goldman Sachs) sind die Korrelationen des GSCI Rohstoffindex, der stark energielastig ist, gegenüber Aktien als blauer Balken (roter Balken gegenüber Rentenpapieren) eingezeichnet. Mischt man nun einem Aktienportfolio Rohstoffe (in der folgenden Grafik stellvertretend der GSCI) bei, so kann das Rendite-/Risikoprofil entlang der Parabel deutlich verbessert werden.

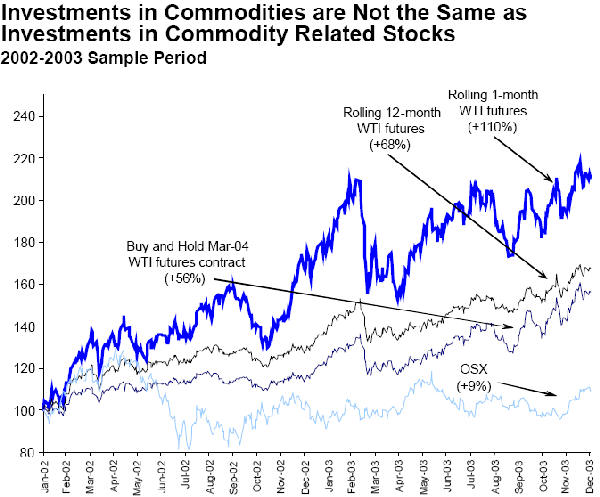

Bitte beachten Sie, dass Inve! stitionen in Rohstoffe nicht identisch sind mit Rohstoff-AKTIEN. Rohstoffaktien verhalten sich ähnlich wie Aktien und unterliegen dem spezifischen Managementrisiko. Der Diversifikationseffekt gegenüber ?normalen? Aktien ist nicht so ausgeprägt. Die Korrelation liegt um Null (1 = stark korreliert; -1 = negativ korreliert). Der Chart vergleicht den Ölindex OSX mit Ölkontrakten verschiedener Rollperioden. Der Performanceunterschied ist gewaltig.

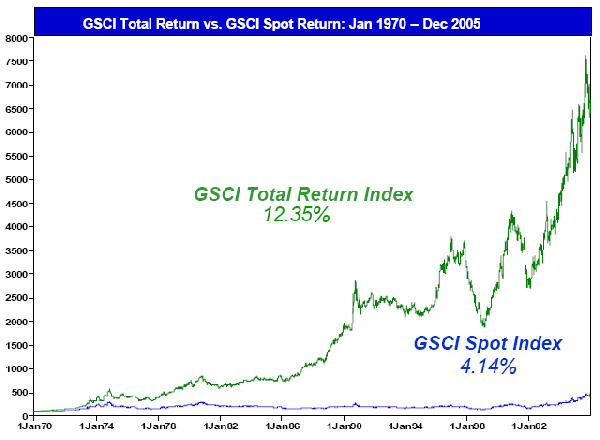

Worin ist der große Unterschied begründet? Dazu müssen wir einen Blick auf die Besonderheiten der Rohstoffmärkte werfen. Beim Kauf eines Terminkontraktes muss nur ein geringer Prozentsatz von fünf bis zehn Prozent als Margin hinterlegt werden. Der Rest wird als Sicherheit in Zinsanlagen geparkt. Im Vergleich zum Spotmarkt trägt dieser Zinseffekt zu einem wesentlichen Teil der Gesamtrendite bei, wie Sie an der folgenden Grafik erkennen kö! nnen.

Der GSCT Total Return thesauriert neben den Kursgewinnen die Zinsen. Beim Spotmarkt, der nur die reinen Kursbewegungen des Rohstoffs abbildet, fehlen diese Zusatzerträge. Übrigens, ?Excess Return? Indizes/Zertifikate etc. sind ebenfalls ohne Zinserträge (also bitte genau hinschauen!).

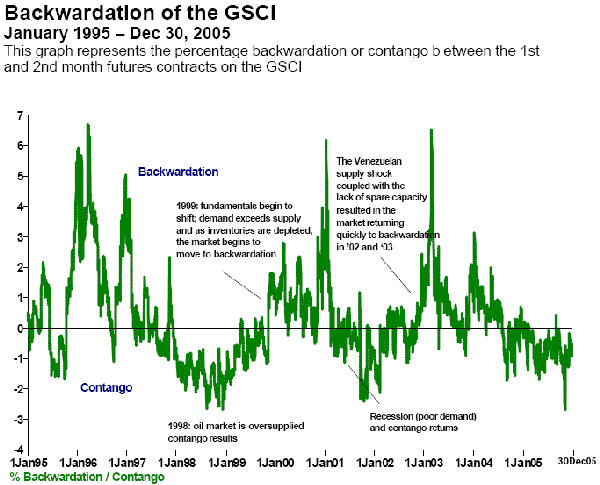

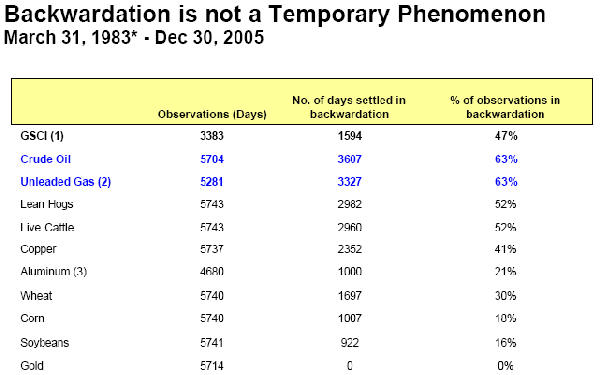

Eine weitere Renditequelle erschließt sich durch Backwardation. Bei Futures besteht ein Unterschied zwischen Kassa- und Terminkurs. Ist der Kassakurs höher als der Terminkurs, kann durch das Rollen der Terminkontrakte ein Zusatzertrag vereinnahmt werden.

Das Phänomen tritt bei verschiedenen Rohstoffen unterschiedlich häufig auf. Beim Öl ist der Effekt besonders ausgeprägt. Anleger können diesen Effekt gezielt nutzen:

Neben der üblichen Kursfan! tasie sollten Investoren die Besonderheiten der Rohstoffmärkte (Zinseffekt dank Margin, Backwardation/Roll Yield, Portfoliodiversifikation/negative Korrelation) zur Steigerung der eigenen Rendite nutzen.

Autor:Heiko Aschoff

Gruß Moya

Optionen

News zu: Gold, Dollar, Energiekomplex, Zucker

Der Goldpreis scheint seine technische Korrektur mittlerweile beendet zu haben und konnte innerhalb der letzten drei Handelstage um 18$ pro Unze in der für April vorgesehenen Lieferung zulegen. Ein weiterhin starker Silberpreis sowie eine enorme Stärke des Energiekomplexes treiben das gelbe Metall voran. Zusätzlich positiv wirkt sich die momentane Schwäche des US Dollars aus.

Obwohl das heutige Verbrauchervertrauen in den U.S.A. mit einem Anstieg auf 107,2 Zählerpunkte positiv überrascht hat, kann die US Valuta hiervon nicht profitieren. Im Blickpunkt steht das Ergebnis der Fed Sitzung deren ?Wording? heute Abend um 21.15 Uhr veröffentlicht wird. Viele Händler rechnen damit, dass Ben Bernanke ein Ende der Zinsschritte signalisieren wird und somit die Stunde des Euros gekommen sein könnte, da die europäische Zentralbank noch genügend Pulver für Zinserhöhungen übrig hat.

Wie bereits oben erwähnt, zeigt sich der Energiekomplex heute sehr stark.

Rohöl in der Mai Notierung legt um 1,64$ zu, während Benzin und Heizöl um 0,0199$ bzw. 0,0377$ ansteigen können.

Die EIA hat in einem vor wenigen Stunden veröffentlichten Report ihre vorläufigen Nachfragedaten für den Monat Februar bekannt gegeben. Der Konsum von Rohöl stieg in den U.S.A. auf 20,714 Millionen Barrel und damit dem höchsten Februarwert seit zwei Jahren (0,3% gegenüber 2005).

Noch bullischer sieht es bei Benzin aus. Hier zeigte sich auf Jahressicht ein Nachfrageanstieg um 2,6%, der mit 9,028 Millionen Barrel einen Rekordwert für Februar erreicht hat. Die Aussichten bleiben ebenfalls positiv da die EIA während der ersten drei Monate diesen Jahres mit einer Spitzennachfrage von 9,03 Millionen Barrel pro Tag rechnet.

Abschließend wären noch die Destillate zu erwähnen, deren Verbrauch im Februar auf den höchsten Stand seit 2003 geklettert ist.

Zucker scheint seine Korrektur der letzten Wochen beendet zu haben und ist mittlerweile wieder auf dem Weg gen Norden. In Brasilien wurde der Erntebeginn aufgrund eines enormen Engpasses von Mai auf März vorverlegt um die Nachfrage bedienen zu können. Seitens der Behörden wurde angeordnet, dass der Ethanolanteil in der Benzinmischung von 25% auf 20% herabgesetzt wird um die hohen Preise etwas zu lockern. Zusätzlich hat das Handelsministerium angekündigt, zukünftige Genehmigungen für Ethanolexporte zu verweigern, falls es im Inland zu einem Nachfrageüberhang kommen sollte. Möglicherweise werden auch die Ausfuhren von Zucker gekürzt, da die strategischen Reserven des ?weißen Goldes? wieder aufgestockt werden müssen und zudem in einigen Monaten wichtige Präsidentschaftswahlen vor der Türe stehen. Es ist anzunehmen, dass im Vorfeld einige Schritte unternommen werden um die Inflation in Zaum zu halten. Da die Zucker- und Ethanolpreise deutlich angestiegen sind, könnte die Regierung ein Ausfuhrverbot oder ähnliches verhängen um erst einmal im Inland für eine ausreichende Versorgung zu sorgen.

Zusätzlich bullisch ist die Verlangsamung des australischen Exports, da hier ein Wirbelsturm seine Spuren hinterlassen hat.

Mai Zucker steig aktuell um 0,65Cents auf 18,13 Cent.

Gruß Moya

Optionen

Neue Mehrjahreshochs bei Gold- und Silber

30. März 2006 ?Gold und Silber lieb' ich sehr,

Kann's auch gut gebrauchen,

Hätt' ich doch ein ganzes Meer,

Mich hinein zu tauchen;

's braucht nicht grad geprägt zu sein,

Hab's auch so ganz gerne, ??

? heißt es in einem Liedtext von August Schnezler aus dem 19. Jahrhundert. Und bezogen auf die Preisentwicklung an den Edelmetallmärkten könnte er kaum aktueller sein als heute.

Neue Mehrjahreshochs bei Gold- und Silber

Die Preise der Edelmetalle haben in den vergangenen Monaten deutlich angezogen und zeigen weiterhin nach oben. Am Donnerstag erreichte der Goldpreis mit Kursen von 576 Dollar je Unze in London den höchsten Stand seit dem Jahr 1981. Silber notierte mit einem Preis von 11,25 Dollar je Unze auf dem höchsten Stand seit 23 Jahren. Die anhaltende Dynamik deutet zumindest aus technischer Sicht weitere Zugewinne an.

Die Entwicklung läßt sich mit verschiedenen Argumenten begründen. Die Metalle werfen zwar weder Dividenden noch Kupons ab und sind so nur bei steigenden Preisen interessant. Auf der anderen Seite haben sie als Portfoliobeimischung positive Effekte, da ihr Preisverhalten wenig oder gar negativ mit anderen Vermögenswerten korreliert. Nicht zuletzt gelten Gold und Silber aufgrund ihrer Knappheit, ihrer ?Unverwüstlichkeit? und der guten Handelbarkeit als ?Hedge? gegen einen nur noch durch hohe Zinsen stabilisierbaren Dollar und alle nur denkbaren anderen Turbulenzen an den vielfach hoch bewerteten Finanzmärkten.

Aus diesen Gründen scheinen die Metalle bei immer mehr Anlegern auf Interesse zu stoßen, können sie ihre Portfoliorisiken mit ihrem Kauf doch reduzieren. Und Risiken gibt es genug. Angefangen von geopolitischen Überlegungen - sie lassen sich nicht nur mit Blicken auf Iran und Nordkorea ableiten, sondern auch mit denkbaren Auseinandersetzungen um die knapper werdenden Rohstoffe - über die makroökonomischen Ungleichgewichte und die unsolide Schuldenpolitik in vielen westlichen Staaten bis hin zu steigenden Vermögenspreisen und den Streikwellen, die im Moment Europa überziehen.

Wie sollen die riesigen Staatsschulden in Amerika, Japan und Europa bei schrumpfenden Bevölkerungen und im Trend immer weiter zunehmenden Defiziten zurückgezahlt und überzogene Pensionsversprechen jemals erfüllt werden, wenn nicht durch eine inflationäre Politik? Wie soll die Entwicklung entschärft werden, wenn der ineffiziente Öffentliche Sektor regelmäßig mehr Gelder auf Pump erhält, obwohl so gut wie keine Produktivitätsfortschritte zu verzeichnen sind? Fragen über Fragen, die politisch bisher nicht vernünftig beantwortet werden. Die Ungleichgewichte jedoch werden laufend größer.

Zunehmende Nachfrage und spekulative Dynamik

Das ist jedoch nicht alles. Denn das rasante Wachstum und der Nachholbedarf in den Schwellenländern führt zu einer zunehmenden Verknappung bei der Versorgung mit Rohstoffen. Früher oder später dürften die Preisbewegungen in diesem Bereich auf die restliche Wirtschaft durchschlagen, so lautet die unterschwellige Befürchtung. Gleichzeitig nimmt der Wohlstand in den rasch wachsenden Ländern zu und dürfte auf diese Weise zu einer zunehmenden Nachfrage aus dem Schmuck-, aber auch dem Industriebereich führen, bei zunehmend rationaleren Produktions- und auch Absicherungsverhalten der Edelmetallproduzenten.

Auf der anderen Seite sind die Edelmetallmärkte im Vergleich zu den Finanzmärkten relativ klein. Fließt ihnen auch nur ein geringer Teil der nominell vorhandenen Mittel zu, so schießen die Preise nach oben. Das ließ sich in den vergangenen Wochen insbesondere bei der Entwicklung des Silberpreises beobachten. Die Auflage eines silbergedeckten Fonds, des iShares Silver Trust, ließ die Nachfrage anziehen und den Silberpreis nach oben schießen. Blickt man auf die Preisentwicklung der Vergangenheit, so scheinen weitere Zugewinne nicht ausgeschlossen zu sein. Vor allem dann nicht, wenn sich die spekulative Dynamik weiter aufbaut.

Allerdings zeigt die Vergangenheit auch, daß der Preis ebenso rasch und deutlich wieder nach unten gehen kann, wenn sich größere Anleger zu Gewinnmitnahmen entschließen sollten. In diesem Sinne sollten Anleger die Risiken kennen, wenn sie in diese Märkte investieren.

Die in dem Beitrag geäußerte Einschätzung gibt die Meinung des Autors und nicht die der F.A.Z.-Redaktion wieder.

Text: @cri

Bildmaterial: picture-alliance / dpa/dpaweb, picture-alliance / dpa, FAZ.NET

Quelle:

http://www.faz.net/s/...ABB133435CC1CDA6D8~ATpl~Ecommon~Scontent.html

gruß michelb

Optionen

News zu: Silber, Energie, Euro, Weizen

Silber hat es geschafft. Vor wenigen Minuten wurde am Kassamarkt die magische Barriere von 11 US Dollar geknackt und der Kurs des Edelmetalls legte bis auf ein Tageshoch von 11,06$ zu. Neue Meldungen bezüglich des Exchange Traded Fund oder ähnlichem konnte ich bei den Newsprovidern bisher noch nicht finden, was wahrscheinlich daran lag, dass es keine gab.

Wenn also keine wichtigen News den Kurs über die 11 Dollar Schwelle getrieben haben, was war es dann?

Meiner Meinung hat hier ganz klar Dr. Copper nachgeholfen, der getrieben von massiven Fondkäufen auf ein neues All Time High geklettert ist. Die Mainotierungen erreichten Intraday einen Spitzenkurs von 2,4510$ US Dollar pro Pound und stehen aktuell nur 0,002$ unter diesem High. Ausschlaggebend für die Käufe sind weiterhin rückläufige Kupferbestände in London, New York und Shanghai, gepaart mit zwei wichtigen Streiks in Mexiko und Sambia.

Der Goldpreis konnte von der enormen Stärke des Silberpreises ebenfalls profitieren und konnte bis auf 569,20$ springen.

Gestern gegen 21.15 Uhr wurde von der amerikanischen Notenbank der Leitzins um weitere 25 Basispunkte auf 4,75% angehoben. Der wichtigste Satz des Begleitstatements ist wohl folgender: ?The Committee judges that some further policy firming may be needed to keep the risks to the attainment of both sustainable economic growth and price stability roughly in balance.? Damit ist das Wording nicht so ausgefallen wie es viele Eurobullen erwartet hatten. Die US Notenbank sieht zukünftige Inflationsgefahren vor allem in den hohen Energie und Rohstoffpreise und behält sich deswegen weitere Zinserhöhungen vor.

Der Energiekomplex zeigt sich robust, was auf die heutige Veröffentlichung der Lagerbestandsdaten zurückzuführen ist: (alle Angaben in Millionen Barrel)

Rohöl: EIA + 2,03 API ? 0,241;

Benzin: EIA- 5,337; API ?5,411;

Heizöl: EIA- 2,5; API- 2,16;

Während bei Heizöl und Benzin die Erwartungen der Händlergemeinde übertroffen wurden, war bei Rohöl der obligatorische Anstieg von zwei Millionen Barrel zu finden, der kein Ende des Lageraufbaus signalisiert. Ich rechne damit, dass der Lageraufbau solange anhalten wird, bis die Kapazität der Raffinerien (aktuell 87%) wieder zunimmt und somit mehr Öl nachgefragt wird.

Die Benzinnachfrage liegt weiterhin über der Marke von neun Millionen Barrel und damit 323.000 Barrel über ihrem fünf Jahresschnitt.

Die Notierungen des Juli Chicago Weizen Futures legen aktuell um 125$ zu, was sehr wahrscheinlich nicht mehr als eine technische Gegenbewegung im Hinblick auf die Verluste der letzten Handelstage ist. Während der nächsten Tage sollen weitere Regenfälle in den Plains nieder gehen, was zu einer zunehmenden Verbesserung der Bodenfeuchtigkeit führen sollte.

Dass die jüngsten Regenfälle zu einer Entspannung geführt haben, beweisen die letzten Crop Condition Ratings aus Kansas und Oklahoma. Hier hat sich die Anzahl von ?schlecht bis sehr schlecht? bewerteten Pflanzen um 9% bzw.3% verbessert. Auch die Bodenfeuchtigkeit wurde um 9% bzw. 21% besser beziffert als noch in der Vorwoche. Nichtsdestotrotz wird noch einiges mehr an Regen in manchen Gebieten fallen müssen, damit sich der Weizen komplett erholen kann. Momentan sind die Aussichten hierfür allerdings sehr gut, weswegen ich stark damit rechne, dass die Fonds noch einige Positionen glattstellen werden.

Gruß Moya

Optionen

Neue Transportwege

Der Markt für Erdgas befindet sich im Wandel. Der Gasstreit zwischen Russland und der Ukraine hat gezeigt, wie anfällig die Energieversorgung in Westeuropa ist. Ein großer Teil des europäischen Bedarfs wird durch russisches Erdgas gedeckt. Als der Streit zwischen der Ukraine und Russland eskalierte und Russland kurzerhand seine Gaslieferungen in die Ukraine einstellte, war das bis nach Frankreich zu spüren. Seither steht das Thema Energiesicherheit ganz oben auf dem politischen Programm - die Suche nach Alternativen hat begonnen. Eine besondere Rolle spielt dabei verflüssigtes Erdgas oder Liquefied Natural Gas (LNG), das in besonderen Aufbereitungsanlagen hergestellt wird. Normales Erdgas wird dort bis auf -160 Grad Celsius gekühlt und damit in einen flüssigen Zustand umgewandelt. Dadurch schrumpft Erdgas auf ein Sechshundertstel seines ursprünglichen Vol! umens und wird danach in riesigen Tankschiffen in alle Welt verschifft, um an den Empfängerhäfen in speziellen Tanks oder unterirdischen Schächten zwischengelagert oder für den Endabnehmer wieder in Gasform umgewandelt zu werden. Es ist dem technologischen Fortschritt und den gestiegenen Erdgaspreisen zu verdanken, dass ein derart aufwändiger Prozess rentabel wird. Während Japan bereits seit vielen Jahren auf LNG setzen muss, da dort Pipelines nicht rentabel sind, steht Deutschland erst ganz am Anfang. Die erste LNG-Infrastruktur soll jetzt in Norddeutschland entstehen, um die Abhängigkeit von den russischen Pipelines zu verringern. Ein Viertel des Welterdgasmarktes wird heute durch LNG gedeckt. Bis in 25 Jahren soll sich dieser Anteil verdoppeln. Diese Entwicklung führt zu einer ?Globalisierung? des Erdgasmarktes. Durch das ?mobil werden? von Erdgas werden neue Märkte attraktiv, die bisher weit entfernt von den industriellen Abnehmerländern im Westen lagen. Denn LNG wird umso rentabler, je weiter das Produktionsland vom Abnehmerland entfernt ist.

Hurrikan-Desaster in den USAAls die Hurrikans im Herbst 2005 große Teile der Erdgasinfrastruktur im Golf von Mexiko zerstörten, explodierten die Erdgaspreise. In New York stiegen sie um 160%, in London gab es eine Verdoppelung. Die USA waren auf Importe zum Ausgleich der Förderausfälle am Golf von Mexiko angewiesen, um die Lagerbestände für den Winter zu rüsten. Das gelang. Als der Winter dann ungewöhnlich warm ausfiel, wurde viel weniger geheizt, als sonst. Außerdem reagierten Industrie und Energiekonzerne auf die stark gestiegenen Preise, indem! sie Erdgas durch andere Energieträger substituierten, was zusammen mit dem wetterbedingten Nachfragerückgang zu einem starken Überangebot bei Erdgas in den USA führte. Der Erdgaspreis in New York fiel seit dem Hoch im Dezember 2005 wieder um 55%. Ganz anders sieht es dagegen in Europa aus: Zwar sind auch hier die Preise von ihren Rekordhochs zurückgekommen, allerdings nicht so stark wie in den USA. Denn die Erdgaslager sind durch den kalten Winter fast aufgebraucht. Die Industrie, darunter besonders die Petrochemie, reagiert auf die günstigeren US-Preise mit einer Anhebung ihrer Kapazitätsauslastung in den USA, während sie die Kapazitätsauslastung in Europa senkt. Außerdem werden US-amerikanische Energiehersteller wieder mehr Erdgas nutzen. Dies führt dazu, dass die Nachfrage in den USA steigt, während sie in Europa fällt. Zudem reagiert das Angebot auf die niedrigen Preise in den USA, denn seit Wochen werden LNG-Tankschiffe nach Europa oder Asien umgeleitet, da sie dort bessere Verkaufspreise erzielen können. Durch diese Anpassungen zwische n Angebot und Nachfrage ist mit einem sukzessiven Abbau des Überangebots in den USA und mit graduell steigenden Gaspreisen in New York zu rechnen.

Die Nachfrage

Mittelfrist betrachtet ist Erdgas weiterhin knapp. Während die industrielle Nachfrage schon immer hoch war, weil Gas billiger ist als Strom, wächst sie inzwischen nur noch im Gleichschritt mit dem industriellen Wachstum. Der eigentliche Nachfragschub in den letzten Jahren kam von den Stromherstellern, die sich mit langfristigen Lieferverträgen so absichern, dass sie in Zeiten der Knappheit Priorität bei der Lieferung erhalten. Betroffen sind deshalb vor allem kleinere Unternehmen. Eine Reihe von Ölfirmen hat hier ein Zusatzgeschäft gewittert und gleichzeitig mit der Erschließung von Gasfeldern auch in die Stromerzeugung diversifiziert. Sie machen so ihren großen und kleineren Kunden direkte Konkurrenz. Neben der geringeren Transportanfälligkeit gegenüber Heizöl sind für die gesteigerte Erdgasnachfrage die höhere Effizienz und ?Sauberkeit? der Gasverfeuerung verantwortlich. Außerdem wird Heizöl mit deutlich höheren Steuern belegt und ist mit höheren Emissionskosten belastet. Besonders stark ist die asiatische Nachfrage. Wie in diesem Report schon häufiger berichtet, hat die Entscheidung Japans, sich aus der Atomenergie zurückzuziehen, zu einem kräftigen Schub bei der Gasnachfrage geführt, und auch China setzt mehr und mehr auf Gas, weil die Umweltverschmutzung durch Kohleverfeuerung unerträgliche Ausmaße angenommen hat. China steht deshalb am Pranger der Weltöffentlichkeit und muss handeln. Die Gasnachfrage wächst also bereits kräftig im Gleichschritt mit dem weltweiten Wirtschaftswachstum, erhält aber einen zusätzlichen Schub durch die Substitution anderer Energieträger wie Uran, Erdöl und Kohle. Diese Tendenz wird sich noch beschleunigen.

Das Angebot

Flüssiges Erdgas ist rentabel geworden. Das führt dazu, dass große, von den Industrieländern weit entfernte Erdgasfelder stä rker zur Deckung der Weltnachfrage dienen werden, als bisher. Wie bei Erdöl sind die Industrieländer auf Erdgasimporte angewiesen. In Nordamerika scheinen alle Erdgasreserven angezapft zu sein, und von Wachstum wird nur noch in Mexiko gesprochen. Da die dortige Wirtschaft allerdings auch stark wächst, braucht sie einen großen Teil des Erdgases für sich selbst. Die USA sind daher gezwungen, stärker auf flüssiges Erdgas aus dem Weltmarkt zu setzen. Die Gasversorgung Südamerikas hingegen ist autark. Die neuen Projekte der brasilianischen Gesellschaft Petrobras, die wir im letzten Report besprochen haben, werden Brasilien fast unabhängig von den Gasimporten aus Bolivien machen. Mittelfristig wird Südamerika seine Exportrolle auf dem Weltmarkt deutlich ausbauen können. Außerdem gibt es enorme Erdgasvorkommen entlang der Westküste Afrikas. Nebst Algerien, das bereits große Mengen Erdgas exportiert, wurden nun auch immense Erdgasvorkommen in Ägypten entdeckt, die größer sein sollen! als die von Kuwait. Diese werden gerade erschlossen und sollen in Form von LNG und durch eine Pipeline Europa mit Erdgas versorgen. Überall wo man hinkommt, findet man aber auch Vertreter der chinesischen und indischen Regierung, besonders im Mittleren Osten. Dort arbeiten chinesische Fachleute im Iran an der Erschließung riesiger Erdgasfelder an der iranischen Grenze zum Irak. Auch Indien ist am iranischen Erdgas interessiert und plant gerade eine Pipeline vom Iran über Pakistan nach Indien. China wird außerdem eine neue Erdgaspipeline mit Russland von Sibirien in den Norden Chinas verlegen.

Zusammenfassung

Gas bleibt Mangelware. Die Nachfrage zieht mit dem anhaltenden Wirtschaftswachstum unaufhaltsam an, während das Angebot nur langsam steigt. Außerdem hat der Kampf um die Vorräte zwischen den Schwellenländern China und Indien einerseits und den westlichen Industrienationen andererseits gerade erst begonnen. Gas ist der ?sauberste? Energieträger unter den nicht erneuerbaren Energien und ungefährlicher im Vergleich zu Uran. Die Substitution wird sich also künftig noch deutlich beschleunigen. Durch die Normalisierung der amerikanischen Lagerbestände ist zu erwarten, dass es zunächst wieder zu einer Steigerung der stark gefallenen Erdgaspreise in den USA kommen wird. Im Gegensatz hierzu könnten die stark gestiegenen europäischen Preise zurückkommen.

Gruß Moya

Optionen

| KAKAO - Jetzt wird es eng |

|

|

|

Future auf Kakao (CC) im adjustierten Endloskontrakt (NYBOT) - Kurs: 1431,00 US-Dollar Rückblick: Der Future auf Kakao (CC) im adjustierten Endloskontrakt konnte ausgehend von einer massiven Unterstützung bei 1300,00 US-Dollar stark ansteigen. Die Konsequenz war ein Bewegungshoch bei 1600,00 US-Dollar. Das Kursgeschehen seitdem zeigt eine bemerkenswerte Korrekturphase an, die einen fertigen Status einnimmt. Im Zuge der aktuellen Abwärtsbewegung werden der exp.GDL (EMA200/rot) bei 1462,81 US-Dollar und auch der exp.GDL (EMA50/blau) nach unten verlassen. Der 1443,00er Unterstützungsbereich wird ebenfalls nach unten verlassen. Charttechnischer Ausblick: Wir favorisieren einen Kursanstieg in den nächsten Jahren bis 2200,00 US-Dollar mit den entsprechenden Stopps. Ein Kursanstieg über 1519,00 US-Dollar lässt dieses Szenario bereits wahrscheinlicher werden. Im letzten Anlauf an diese Kaufmarke konnte das bullische Signal nicht eingelöst werden. Trotz einigen bärischen Anzeichen kann der laufende Kursrücksetzer noch als obligatorische Pullbackbewegung gewertet werden. Formationstechnisch besteht bei Kursen oberhalb von 1350,00 US-Dollar momentan die Chance auf eine charttechnische Bodenbildung in Form einer bullischen inversen SKS. Der Future würde demnach die rechte Schulter formieren. |

Optionen

Rohstoff Express: Kursrakete 2006? USA geht Sprit aus!

News zu: Benzin, Heizöl, Gold

Sehr beeindruckend war die Bekanntgabe der heutigen EIA Lagerbestandsdaten für Rohöl, Benzin und die Destillate.

Bei Rohöl zeigte sich ein Zuwachs um 3,23 Millionen Barrel gegenüber der Vorwoche. Damit notieren die Bestände nun bei 435,997 Millionen Barrel, was einem All Time High für diese Jahreszeit entspricht. Das wirklich interessante ist allerdings, dass die Kapazität der Raffinerien erneut rückläufig war und sich um 0,36% auf 85,58% verringert hat.

Für Benzin wurde eine Reduzierung der Bestände um 3,855 Millionen Barrel ausgewiesen, die deutlich über den Erwartungen von Minus ein bis zwei Millionen lag. Die Nachfrage steigerte sich im Wochenvergleich um 234.000 Barrel und notiert mit 9,297 Millionen fast 500.000 Barrel über dem fünfjährigen Durchschnitt. Auf Jahressicht ist mittlerweile bei ?unleaded gasoline? eine Verminderung zu erkennen, die gut vier Millionen Barrel beträgt.

Die Destillate (Diesel, Heizöl, Kerosin, etc.) gingen ebenfalls stark zurück und wiesen eine Reduktion in Höhe von 4,24 Millionen Barrel aus.

An der New York Mercantile Exchange (NYMEX) reagierten die Energiefutures gemischt auf die Lagerdaten. Während Rohöl 0,18$ abgibt, können Benzin und Heizöl um 0,0186$ bzw. 0,0185$ zulegen.

Ich gehe davon aus, dass sich Benzin in den nächsten Tagen und Wochen noch deutlicher verteuern wird, da es bisher keine Anzeichen einer Besserung der angespannten Versorgungssituation gibt. In einem früheren Artikel habe ich bereits erwähnt, dass die EIA den Monat April als einen der wichtigsten für die Benzinversorgung genannt hat. Sollten es die Raffinerien nicht schaffen bis zum ersten Mai ihre Produktion deutlich zu steigern, wird es zu einer massiven Verknappung kommen.

Das besonders wichtige des heutigen Reports war, dass er den Zeitraum von 01.04 bis 07.04 abgedeckt hat und somit klar wird, dass es die amerikanischen Benzinherstellern während der ersten April Woche nicht geschafft haben, ihre Produktion zu erhöhen und für einen Lagerbestandsaufbau zu sorgen. Die nächsten EIA Reports werden von der Händlergemeinde sorgfältig beobachtet werden und falls hier weitere Benzinbestandsrückgänge zu verzeichnen sind, ist mit einer Kursrallye zu rechnen, die das frühere Hoch bei 2,46$ in den Schatten stellen dürfte.

Gold, Silber und Co. profitieren von den festen Energiepreisen sowie einem erneut sehr starken Kupferpreis, der aktuell um 5,25 Cents in der Mailieferung zulegen kann. Rückläufige LME Bestände sowie eine Verringerung der Kupferproduktion von Norilsk Nickel treiben den Markt voran.

Für alle Goldbullen dürfte die heutige Veröffentlichung einer neuen Gold Fields Mineral Service Studie von größter Bedeutung sein. Das wichtigste der Untersuchung mit dem Titel ?Gold Survey 2006? ist die Feststellung, dass der Goldpreis die alte Marke bei 850$ wieder erreichen dürfte. Anhaltende Spannungen im Mittleren Osten sowie zunehmendes Kaufinteresse für Investmentzwecke, sollten die Kurse voran treiben. Der einzige Wehrmutstropfen ist die mangelhafte Kaufbereitschaft der Schmuckindustrie, welche in diesem Jahr um 500 Tonnen zurückgehen könnte.

Gruß Moya

Optionen

Gold: 613,30 US-$ pro Feinunze

Aktueller Wochenchart (log) seit 25.04.2004 (1 Kerze = 1 Woche).

Rückblick: Seit Anfang 2001 lief der Goldpreis in einem stabilen Aufwärtstrendkanal. Mitte Januar 2006 stieg Gold innerhalb dieses Trendkanals an die obere Begrenzung an. Diese obere Begrenzung dient als steigende Widerstandslinie, die dazu dient kurzfristige Überhitzungsphasen abzufedern. Seit Januar bildete sich jedoch oberhalb von 540 $ eine relativ angeordnete Doppelbodenformation aus, die einen direkten Ausbruch über die Trendkanaloberkante ankündigte. Entscheidend war der Ausbruch über 574,60 $ pro Feinunze. Damit wurde eine neue gewaltige Ausbruchbewegung eingeleitet. Der Kursanstieg dürfte sich auf mittelfristige Sicht nun deutlich beschleunigen! Treibsatz ist der relative Doppelboden und der Ausbruch aus dem dominanten Aufwärtstrendkanal.

Charttechnischer Ausblick: Eine neue gewaltige Ausbruchbewegung wurde in den vergangenen Wochen gestartet. Mittelfristig ist mit einer Verschärfung des Preisanstiegs bei Gold zu rechnen. Die Zielmarken liegen bei 625 $, 711 $, 800 $ und 850 $. Grundlage ist der von uns ausgewertete nicht inflationsbereinigte Chart, der im Rahmen der technischen Analyse als übergeordnet anzusehen ist.

Die Niveaus von 574,60 und 540,90 $ dienen ab jetzt als solide charttechnische Unterstützungen. D.h., das eingestreute Konsolidierungen hier gestoppt werden dürften. Für mittelfristig aktive Marktteilnehmer ist das 540er $ Niveau als maßgeblich anzusehen. Solange dieses hält, ist die Welt aus charttechnische Sicht in Ordnung. Ein Unterschreiten der Marke von 540 $ auf Wochenschlußkursbasis hingegen würde eine Trendwende, sprich eine größere Korrektur, einleiten.

|

Optionen

Optionen

Gold-Analyse vom 23.04.2006

Update wöchentlich Montag Morgen

Chart seit 1979 und Einjahres-Chart

In der Vorwoche knackte das Gold die Marke von 600 $, und prompt setzte der an dieser Stelle erwartete Schub ein. Dabei schoss die Notierung zwischenzeitlich sogar über das Kursziel von 635 hinaus.

Zwar schreit der rasante Anstieg förmlich nach einer Konsolidierung, die Chancen auf eine Fortsetzung der Rallye sind jedoch ähnlich groß. Die nächsten Kursziele liegen dann bei 655 und 670 $. Im Falle einer Korrektur sollte sich die Notierung klar über 600 $ behaupten.

Autor: Oliver Schultze / Büro Dr. Schulz

Gruß Moya

Optionen

Der letzte große Energieboom in Amerika

von Dan Denning

Solange Sie nicht im Irak, Afghanistan, Südkorea oder am Horn von Afrika leben, betrifft es ihre Heimat noch nicht. Aber das sind die Gegenden, in denen sich das amerikanische Militär wieder findet, weit weg von der Heimat, ist es doch der größte einzelne Verbraucher von Öl in Amerika. Für dieses Öl wurden amerikanische Dollar bezahlt, von einer hoch verschuldeten Nation, die sich dem Ende einer Ära gegenüberstehen sieht, in der das Öl günstig war.

Es ist nie leicht, einen Krieg zu finanzieren, ganz besonders dann nicht, wenn es ein langer Krieg ist. Und wenn die steigenden Energiepreise dazu führen, dass es teurer wird zu kämpfen UND die Öl-Dollar Profite in den Taschen derer landen, die man als die eigenen strategischen Gegner ausgemacht hat, dann befindet man sich in einer sehr unbequemen Situation.

Und das ist Thema zweier unterschiedlichen Militärstudien, die die sich mit einer Welt mit steigenden Energiepreisen auseinander setzen und sich darauf vorbereiten. Wir wollen ehrlich sein: beide Studien, die ich oben zitierte (und auf die ich unten noch gründlicher eingehen

werde) bestätigen die Tatsache, dass sich die Reserven an fossilen Brennstoffen weltweit rapide erschöpfen. Das hat wirtschaftliche, politische und militärische Konsequenzen.

Das Militär weiß, dass es schwierig wird, das Ziel der Mission zu erreichen, wenn die Brennstoffe teurer werden. Aber was noch wichtiger ist, sie haben auch verstanden, dass die steigenden Energiepreise einige Nationen und - darauf will ich hinaus - einige Investoren reich machen werden. Um auf einige Ideen genauer einzugehen, mit denen ich mich in den vergangenen Monaten befasst habe: Sie werden feststellen, dass sich die beiden wichtigsten Wirtschaftsmächte der Welt auf die gleichen fossilen Brennstoffe zur Energieerzeugung verlassen. Davon ist auch das wirtschaftliche Wachstum, das eng damit verknüpft ist betroffen und die militärische Stärke, die von einer Nation zu erwarten ist, die Energieressourcen im Überschuss in einer Welt besitzt, in der die Energie Mangelware ist.

Einst hat man das gleiche über Kohle gesagt (auch wenn es gleichermaßen für Öl, Elektrizität, Erdgas oder Uran gilt) "mit Kohle haben wir Licht, Stärke, Macht, Reichtum und Zivilisation. Ohne Kohle haben wir Dunkelheit, Schwäche, Armut und Barbarei."

Erscheint es Ihnen befremdlich, dass Sie hier über Kohle lesen, während CNN sich gleichzeitig endlich dazu herabgelassen hat, über das Erreichen des Produktionsgipfels bei Öl zu berichten? Auch auf mich wirkt es, wenn ich ehrlich bin, ein bisschen befremdlich. Aber Kohle stand, noch ehe Öl überhaupt entdeckt wurde, schon ganz oben. Und Kohle und Öl unterscheiden sich gar nicht so sehr, geologisch betrachtet.

Fossile Brennstoffreserven: Kohle

Kohle ist, genauso wie Öl und Erdgas, eine Form "solaren Ertrags", wie Barbara Freese in ihrem Buch 'Coal: A Human History' schreibt:

"Über Milliarden von Jahren hing fast jede Lebensform auf Erden von der Energie ab, die frisch von der Sonne kam, von dem "solaren Ertrag"

der täglich aus dem Weltall kam und der sich vorübergehend in lebendigen Dingen speichern ließ."

Die Wälder der Urzeiten waren eigentlich riesige Sonnenkollektoren.

Sie haben es nur nicht gewusst. Man kann einem Baum verzeihen, der vor einigen hundert Millionen Jahren existierte, dass ihm seine entscheidende Rolle nicht bewusst war, die er heute für das Betreiben eines Autos spielt. Freese fährt fort:

"Wie lebendige Sonnenkollektoren, die auf dem gesamten Planeten verteilt waren, haben die Pflanzen den Sonnenschein gesammelt, wenn er kam und ihn in chemische Energien verwandelt, die die Tiere fressen konnten. Doch Pflanzen wandeln die Energie nicht nur einfach um, sie speichern sie auch noch über lange Zeit ein - halten die Energie in ihren Zellen fest, bis sie verwesen, verbrannt oder gegessen werden (oder bis sie - in wenigen, aber wichtigen Fällen, - tief unter der Erdoberfläche vergraben werden, um zu fossilem Brennstoff zu werden.)"

Es braucht eine lange Zeit, um einen Baum in einen Kohlenklumpen zu pressen, aber die Kohle produzierende Phase des paläozoischen Zeitalters liegt ungefähr 300-360 Millionen Jahre zurück. Mutter Natur macht Überstunden. Und wenn ihre Arbeit auch nervtötend erscheint, dann sollten wir zumindest dankbar sein, dass das Endergebnis davon die Produktion von so viel Energie ist.

Aber Millionen von Jahre gelagerte Sonnenenergie - Energie die quasi in den großen Pflanzen und Wäldern vergangener geologischer Zeitalter eingeschlossen wurde - zu verwenden, ist eine relativ neue Sache für die Menschen. Erst einige hundert Jahre verbrennen wir das, für dessen Produktion die Erde Millionen von Jahre gebraucht hat.

Die Energie aus fossilen Brennstoffen - aus Kohle, Öl und Erdgas - ist die Energie, die die industrielle Revolution angetrieben hat. Es ist die Energie, die immer noch die Informationsrevolution anfeuert. Und es ist das Versiegen dieser Energie - der geologischen Mitgift - das irgendwann zu vielen politischen Revolutionen führen wird. In der Zwischenzeit wird es aber auch einige Investitionsgewinne herbeiführen können. Doch um zu sehen, warum ein bescheidener Klumpen Kohle in Zukunft eine so entscheidende Rolle spielen wird, muss man verstehen, wie Kohle die moderne Welt geschaffen hat.

Gruß Moya

Optionen

Ein Blick auf Kurse der an den US Börsen CBOT, CME, NYBOT, COMEX und NYMEX gehandelten Rohstoffe zeigt, dass fast alle Commodities mit der roten Laterne unterwegs ist. Unter den Gewinnern finden sich nur Orange Juice, Gold, Silber und Platin. Verantwortlich für die Kursrückgänge auf breiter Front dürfte die bevorstehende Zinserhöhung in China sein. Laut Angaben der People`s Bank of China soll am morgigen Freitag der Leitzins zum ersten Mal seit Oktober 2004 von 5,58% auf 5,85% angehoben werden. Als Begründung wurde ins Feld geführt, dass die rasant wachsende Wirtschaft (über 10% im ersten Quartal 2006) abgekühlt werden soll. Sie können sich wahrscheinlich vorstellen, welche Auswirkungen eine langsam wachsende chinesische Wirtschaft auf die meisten Rohstoffpreise hätte. Somit ist es nicht allzu verwunderlich, dass heute auf breiter Front verkauft wird.

Bei Weizen sind gerade die Notierungen auf Frühlingsweizen (Minneapolis Wheat) sowie Winterweizen der Sorte Kansas mächtig unter Druck. Im Mittelpunkt stehen natürlich die soeben veröffentlichten Export Sales, welche mit einem Wert von lediglich 255.900 Tonnen die Erwartungen in Höhe von 300.000 bis 500.000 Tonnen nicht treffen konnten. In Anbetracht des weitaus billigeren französischen sowie australischen Exportweizenpreises ist es auch nicht allzu verwunderlich, dass der amerikanische Export schleppender verläuft.

Zusätzlich bärisch wirken sich Meldungen seitens der Wetterdienste aus. In den nächsten Tagen sollen Regenschauer über den trockensten Teilen der südlichen und östlichen Plains niedergehen und für eine Entspannung der extremen Trockenheit sorgen. Ob dies allerdings noch viel bei dem ohnehin schon sehr gestressten Winterweizen nützen wird, ist fraglich. Der heutige ?Drought Monitor? zeigt, dass sich mittlerweile der größte Teil Oklahomas in der Kategorie ?D3? befindet. Diese Einstufung bedeutet, dass der Boden extrem trocken ist. Außerdem wurde im letzten USDA Report die Ernte der Bundesstaaten Texas und Oklahoma zu 77% bzw. 72% mit ?poor to very poor? bewertet. Immerhin tragen diese beiden Staaten 16% zur gesamten amerikanischen Winterweizenernte bei weswegen die Ratings ernst genommen werden sollten.

Nachdem die Notierungen von Live und Feeder Cattle sowie Lean Hogs und Pork Bellies gestern deutlich angezogen haben und die Bellies sogar Limit Up geschlossen haben, ist heute von dieser Euphorie nichts mehr zu erkennen. Obwohl die gestrigen Großhandelspreise bei Cattle um 2,37$ auf 147$ sowie um 1,58$ auf 66,02$ bei den Hogs zulegen konnte, reagiert der Markt heute nicht auf dieses Ereignis. Im Blickpunkt steht nämlich die heutige Entscheidung des russischen Landwirtschaftsministeriums wonach die Einfuhren von Geflügelprodukten auf unbestimmte Zeit gestoppt wurden. Da die U.S.A. der größte russische Exportpartner bei Geflügelprodukten sind, trifft dieser Stop die Fleisch Futures besonders hart. Wie bereits in früheren Kolumnen erwähnt sind die Cold Storage Bestände an Geflügel und rotem Fleisch extrem hoch. Der Rückstau verschlimmert sich somit durch diese Entscheidung ungemein und sollte zu weiteren Preisrückgängen führen.

Optionen

Agrarrohstoffe sind aktuell im historischen Vergleich extrem günstig bewertet! Während Gold, Kupfer & Co. in den letzten Jahren fast wie an der Schnur gezogen aufwärts strebten, dümpelten die so genannten ?Soft Commodities? ? darunter versteht man in Finanzkreisen die Agrarprodukte ? in der Nähe langjähriger Tiefs. In den vergangenen Wochen hat sich das Blatt zumindest teilweise gewendet. Einer der Katalysatoren war die Diskussion über alternative Energien, die letztlich auch von der US-Regierung angetrieben wurde. Aber auch andere landwirtschaftliche Rohstoffe bergen Potenzial, denn das Kalkül der Experten lautet: Mit dem wachsenden Wohlstand in den konjunkturstarken Schwellenländern passen sich auch die Essgewohnheiten zunehmend den westlichen Gewohnheiten an. Zudem trägt die steigende Weltbevölkerung zur Nachfragesteigerung in diesem Sektor bei. Da die Soft Commodities meilenweit von ihren Höchstkursen notieren, wittern Analysten gerade jetzt ein deutliches Aufholpotenzial. Aber: wie können wir davon profitieren? Ich habe in den vergangenen Tagen die Underlyings ausführlich gecovert und mich mit Rohstoff-Analysten unterhalten. Fazit:

Mais könnte bald schon vor einer nachhaltigen Aufwärtsbewegung stehen ? diese können wir jetzt leveragen (WKN: ABN6G7)! Bedenken Sie bitte: Weltweit wurden zwar vergangenes Jahr 678 Millionen Tonnen Mais produziert ? das waren nur vier Prozent weniger als bei der Rekordernte 2004. Auch sind die Lagerbestände in den USA auf einem Rekordhoch. Aber ? und jetzt kommt?s: ??wir erwarten steigende Preise für Mais, da China entweder 2006 oder spätestens 2007 zum Netto-Importeur werden könnte?, prognostiziert Jochen Hitzfeld, Rohstoff-Stratege von der HypoVereinsbank. Und weiter: ??dies könnte ähnlich wie bei Rohöl, wo China 1993 zum Netto-Importeur w! urde, zu einer säkularen Trendwende bei Mais führen.?. Das sagt Hitzfe ld. Und ich sage: Traden Sie mit mir Mais mit dem ABN Amro-Turbo und leveragen Sie den Rohstoff um den Faktor 3,3. Das bedeutet: Wird Mais um nur 15 Prozent teurer, steigt der Wert dieses Zertifikats um über 50 Prozent. Der Ausübungspreis des Zertifikats liegt bei 173,50 US-Cent, den Stopp haben die ABN-Banker bei 187,31 US-Cent angesiedelt. Mein Kursziel: 60 Prozent bis Jahresende beim Derivat! Ein ähnlich hohes Potenzial sehe ich jetzt auch bei:

Sojabohnen, die ich heute unter charttechnischen Gesichtspunkten spielen will ? hier rufen Analysten zum Einstieg auf (WKN:ABN3JD)! Sojabohnen sind einer der heißesten Agrar-Basiswerte, die ich kenne. Wenn Sie dieses Underlying spielen, zählen Sie zu den absoluten Topp-Tradern. Das Underlying ist äußerst volatil, das müssen Sie als Börsianer einfach wissen. Aber diese Volatilität ist es doch, von der wir alle profitieren und die das Derivategeschäft so attraktiv macht. Den Chart zum Underlying find! en Sie links: Bodenbildung; schöne Unterstützung ? das schmeckt nach mehr. Zum Produkt: Das Hebelzertifikat der ABN Amro auf Sojabohnen ist mit einem 5,4er-Hebel ausgestattet ? attraktiver geht es kaum. Basiswert: 4,85US-Cent. Der Strike: 5,33 US-Cent. Das Ganze bei einer offenen Laufzeit und einem Strike, der gerade einmal bei 1,16 liegt. Mann, was für ein Produkt. Da langen wir doch gleich zu und pflanzen einen Stop-Loss, der 30 Prozent unterhalb des Einstiegs liegt und lassen den Kursverlauf der Sojabohnen einfach weiter nach oben fliegen!

Gruß Moya

Optionen

Rohstoff Express: 16$ in vier Wochen? ETF Nachfrage unglaublich hoch!

Wednesday, 03. May 2006, 17:48

In der letzten Woche wurde bekanntlich der Silber Exchange Traded Fund von Barclays Global Investors genehmigt. Bereits am ersten Handelstag (letzter Freitag) lag die Nachfrage bei umgerechnet 21 Millionen Unzen und hast sich seitdem bis auf 32 Millionen Unzen gesteigert. Die schweizerische Investmentbank UBS hat ihre ursprüngliche Prognose mittlerweile nach oben korrigiert. Man hatte damit gerechnet, dass es etwa drei Monate dauern würde bis die Nachfrage bei 60 bis 100 Millionen Unzen angelangen wurde. In Anbetracht der rasanten Kaufbereitschaft halten es die Strategen mittlerweile für realistisch, dass die Schwelle von 100 Millionen bereits innerhalb eines Monats erreicht werden wird. Außerdem wurde der zeitliche Horizont für das vorherige Silberkursziel von 16$ ebenfalls auf einen Monat verkürzt.

Kassasilber notiert aktuell mit einem Abschlag von 0,34$ bei 11,85$. Ein kurzfristiger Sell Off bei Gold das jedoch mittlerweile wieder in der Gewinnzone liegt sowie ein Rücksetzer bei Kupfer dürften den Kurs belastet haben. Die weiteren Aussichten bleiben jedoch nach wie vor positiv.

Die Notierungen auf Winter- sowie Frühlingsweizen geben zur Stunde etwas nach, was wahrscheinlich auf Folgeregenfälle in den südlichen Plains zurückzuführen ist. Ob diese allerdings ausreichen werden die mittlerweile sehr stark angeschlagenen Pflanzen zu retten, bleibt fraglich. Laut dem letzten Crop Conditions Report von Montag Abend wurden 38% der Aussaat als ?poor to very poor? bewertet verglichen mit 9% im letzten Jahr und 16% im langfristigen Vergleich.

Ein Blick auf die Anbaugeschwindigkeit für Frühlingsweizen zeigt, dass dieser immer noch deutlich hinter seinen Vergleichswerten zurückliegt. Während im letzten Jahr zu dieser Zeit bereits 58% angepflanzt waren bzw. 53% im langjährigen Vergleich sind es momentan erst 42%.

Der Energiekomplex wird aktuell richtig abverkauft. Kursverluste pro Kontrakt in Höhe von 2.419$ bei Benzin, 1.734$ bei Heizöl sowie 1.460$ bei Rohöl sind derzeit zu beobachten. Interessant ist, dass sich Erdgas mit einem Verlust von lediglich 460$ am besten von allen Energieträgern halten kann. Verantwortlich hierfür ist sicherlich der gigantische Spread zwischen Rohöl und Erdgas. Laut den Bestimmungen der Terminbörsen wird bei Rohöl als Maßeinheit ?Barrel? verwendet wohingegen Erdgas in ?british thermal units? gehandelt wird. Somit muss der Wert eines Barrels Rohöl erst einmal in ?british thermal units? umgerechnet werden, damit ein Preisvergleich angestellt werden kann. Wenn diese Umrechnung geschehen ist, erkennt man, dass derzeit der Spread zwischen Öl und Erdgas auf einem Extremniveau von 6,06$ angekommen ist. Bei Heizöl und Erdgas zeigt sich das gleiche Szenario, hier liegt der Abstand bei 8,24$. Die Nachfrage sollte sich somit zumindest teilweise zum deutlich billigeren Erdgas verlagern und damit zumindest für Unterstützung des sehr gebeutelten Rohstoffs sorgen. Eine Bodenbildung im Bereich der 6,50$ des Juni Futures ist nicht auszuschließen, allerdings würde ich momentan von Longpositionen noch abraten. Wer jetzt kauft könnte schnell in ein fallendes Messer greifen. Der Markt sollte jedoch auf die Watchlist gesetzt werden.

Gratis!

Fordern Sie kostenlos und unverbindlich ein kostenloses ?Derivate Magazin? im Wert von 10 Euro an! Näheres finden Sie auf unserer Homepage!

Haftungsausschluss:

Die im ?Rohstoff Express? veröffentlichten Ausführungen stellen keine Kauf oder Verkaufsempfehlungen für die oben genannten Turbos dar! Zudem wird keine Haftung für den Kauf oder Verkauf anderer Wertpapiere oder Finanzinstrumente übernommen!

Autor: Sebastian Hell

Kontakt:

Bitte ersetzen Sie xxx durch s.hell!!!

Quelle:

Optionen

Ist Gold der sichere Hafen, falls die Aktienmärkte einbrechen sollten?

In den letzten Tagen werde ich sehr oft gefragt, ob es denn nicht sinnvoll sei - "als Versicherung gegen Kursverluste in den Aktienmärkten" - Gold in hoher Gewichtung in die Depots aufzunehmen. Gibt es eine Korrelation? Macht das Sinn?

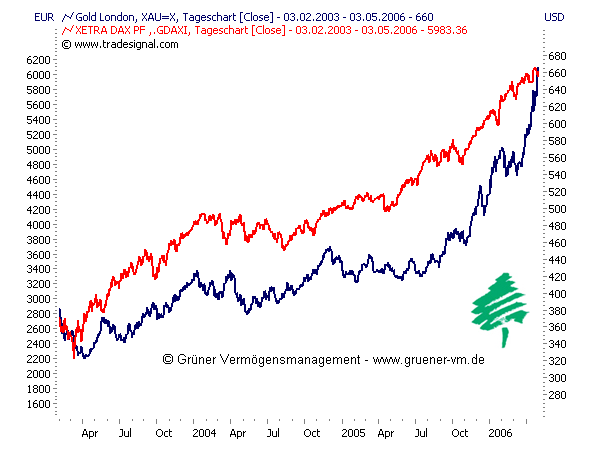

Gold vs. DAX seit 2003

Bereits der erste Blick auf den Zusammenhang zwischen dem DAX und der Entwicklung des Goldpreises zeigt recht deutlich: Gold und Aktien sind seit 2003 sogar nahezu parallel angestiegen. Warum sollte also Gold weiter ansteigen, wenn der DAX einbrechen würde?

Gold vs. DAX seit 1987

Betrachtet man sich die Entwicklung der letzten Jahre, so fällt auf, dass es keinerlei sinnvolle Korrelation zwischen dem Goldpreis und den Aktienmärkten gibt. Es gibt Phasen - wie auch seit 2003 - in denen Gold und der DAX parallel anstiegen und genau so oft entwickelten sich die Preise gegenläufig.

Fazit

Man kann zu Gold sicher bullish oder bearish eingestellt sein und dies hinreichend begründen. Als Absicherung gegen Kursverluste an den Aktienmärkten halte ich Gold für denkbar ungeeignet. In einem Zeitraum, in dem fast alle Anlageklassen parallel angestiegen sind, würde ich nicht darauf wetten, dass sich Gold einer allgemeinen Korrektur der verschiedenen Anlageklassen entziehen wird. Zur Diversifikation eines großen Vermögens kann Gold durchaus eingesetzt werden, eine Korrelation zu den Aktienmärkten besteht jedoch nicht. Zur Absicherung gibt es sicher bessere Instrumente.

Gruß Moya

Optionen

Das wird die Goldbullen freuen!

News zu: Gold, Energie, Orange Juice

Gold und Silber zeigen sich heute wieder sehr stark und legen um 9,10$ bzw. 0,38$ zu. Das gelbe Metall kann sogar ein neues Mehrjahreshoch bei 674,80$ erklimmen. Eben wurde eine erste Vorabschätzung für das bald zur Veröffentlichung anstehende ?Global Hedge Book? angegeben. Es ist damit zu rechnen, dass im ersten Quartal diesen Jahres über fünf Millionen (!) Unzen Gold aus den Hedging Programmen zurückgekauft wurden. Vor allem Barrick Gold hat mit einem Dehedging in Höhe von 4,7 Millionen Unzen zu dieser enormen Reduktion beigetragen. Des weiteren soll der Goldproduzent eine weitere Million Unzen im derzeit laufenden zweiten Quartal zurückgekauft haben. Bis zum Jahresende soll sich das gesamte Dehedging von Barrick Gold auf 7,7 Millionen Unzen belaufen, da zusätzliche zwei Millionen Unzen im weiteren Verlauf diesen Jahres aus dem Hedge Book genommen werden sollen.

Die Reduktion des globalen Hedge Books entsprach dem größten Rückgang seit dem ersten Quartal 2003. Möglicherweise könnte das Dehedging der ersten drei Monate diesen Jahres noch größer sein, da die Daten von Anglogold Ashanti noch nicht in die Berechnungen miteinbezogen wurden. In Anbetracht dieser umfangreichen Reduktion der Absicherungsgeschäfte ist es nicht mehr verwunderlich, dass sich der Goldpreis bisher derart robust gezeigt hat.

Der Energiekomplex zeigt sich heute weiterhin schwach. Die gestrigen Energielagerbestände zeigten einen Anstieg der Reserven bei Rohöl um 1,727 Millionen Barrel was deutlich über den Erwartungen lag. Auch bei Benzin gab es einen Zuwachs in Höhe von 2,114 Millionen Barrel zu verzeichnen. Ich nehme an, dies ist auch der Hauptgrund ist weswegen die Energierohstoffe abverkauft werden. Allerdings liegen die Benzinbestände immer noch unter dem Vorjahresniveau sowie unter ihrem langjährigen Durchschnitt. Normalerweise werden die Lagerbestände an unverbleitem Benzin während des Monats April aufgebaut da am ersten Mai die ?driving season? in den U.S.A. beginnt. In diesem Jahr gab es jedoch eine Reduktion der Bestände um über neun Millionen Barrel, weswegen es in den nächsten Wochen zu keinen Produktionsausfällen mehr kommen darf. Technisch gesehen hat der Juni Crude Oil Future heute eine bärische 1-2-3 Formation vollendet und damit den Beginn einer Korrekturbewegung eingeleitet. Bei Heizöl und Benzin sind ähnliche Formationen zu finden die heute ebenfalls aktiviert worden sind.

Orangensaft zeigt sich aktuell wieder etwas freundlicher. Der aktive Juli Kontrakt kann derzeit um 7,50$ zulegen, der nachfolgende September Future legt jedoch um 60$ zu. Somit verringert sich die bestehende Backwardation immer weiter und deutet damit auf eine Entspannung auf der Angebotsseite hin. Der heftige Kursausbruch am Dienstag war darauf zurückzuführen, dass in den U.S.A. momentan eine Debatte über die illegalen Einwanderer aus Südamerika läuft. Die Grenze zu Mexiko soll zukünftig mit einem 1000 Kilometer langen Zaun und zusätzlichen Sicherheitskräften gesichert werden. Allerdings vergessen viele dabei, dass diese Arbeiter viele Jobs annehmen, die für die meisten Amerikaner wahrscheinlich ?unwürdig? wären. Vor allem bei der Ernte von Orangen, Gurken und anderen Feldfrüchten werden die Arbeitskräfte eingesetzt. Sollten sich nun die Kontrollen verstärken, dann fehlen viele Arbeiter und es könnte zu einem massiven Arbeitskräftemängel kommen.

Gruß Moya

Thread abonnieren

Thread abonnieren