|

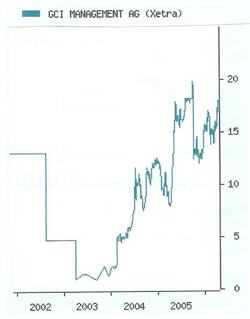

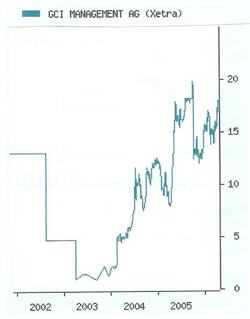

Mehr als zwei Wochen hat die Kursentwicklung auf dem Niveau von 18 Euro stagniert. Eine Präsentation bei Fondsmanagern in Frankfurt hat vor kurzem eine Neueinstufung eingeläutet, die GCI dazu verhelfen wird, die bisherige charttechnische Hürde von 20 Euro zu überwinden. Damit wird auch der Weg frei zum tatsächlichen fairen Wert, der in Analystenkreisen mit 30 Euro je Aktie angegeben wird.

Der Vorstandssprecher Dr. Albert Wahl, gleichzeitig mit seinem Vorstandskollegen Dr. Aufschnaiter einer der größten GCI-Aktionäre, gilt normalerweise als Mann der leisen Töne. Jetzt kann er jedoch nicht mehr verhindern, dass die Kaufsignale an der Börse deutlicher werden und es immer offensichtlicher wird, dass Kurse unter 20 Euro klare Kaufkurse sind. Denn: Das deutsche Traditionsunternehmen Pfaff in Kaiserslautern wurde zum richtigen Zeitpunkt für ein Taschengeld erworben. Das Unternehmen ist zwischenzeitlich bankschuldenfrei, die Dresdner Bank-Tochter Comprendium hat für Pfaff eine individuelle Finanzierungsform - eine Mischung zwischen Eigen- und Fremdkapital -, das ?MEZ Lease - Produkt? strukturiert, durch das es möglich ist, Pfaff einen geschätzten Liquiditätszufluss von zirka 10 Mio. Euro zukommen zu lassen. Dadurch können die geplanten strategischen Maßnahmen nicht nur schnell umgesetzt, sondern auch Neu- und Ersatzinvestitionen im Maschinenpark garantiert werden. Die Nähroboter von Pfaff sind ein Produkt, das vor allem in Asien und Südamerika den wichtigsten Markt hat, aber die rheinlandpfälzische AG wird allein durch die drei eingeleiteten strategischen Maßnahmen im laufenden Jahr eine Ergebnisverbesserung von knapp 2 Mio. Euro zeigen (ohne jeglichen Umsatzzuwachs), sodass die ehrgeizigen Pläne des GCI-Managements, Pfaff im 3.Quartal an die Börse zu bringen, realistisch erscheinen. Damit Unternehmen in den Augen des GCI-Managements börsenreif sind, muss mindestens eine 10%ige EBIT-Marge erreicht werden. Mit einem geschätzten Net Asset Value in der Größenordnung von 20 ? 30 Euro je Aktie hat GCI noch erhebliches Kurspotential, denn die Periode der positiven Unternehmensnachrichten steht erst noch bevor: Die Immobilienbeteiligung an der Windsor AG, deren Kurs sich in den letzten Wochen über 7 Euro stabilisiert hat ? birgt stille Reserven im GCI-Portfolio von ca.5 Euro je Aktie. Die Pfaff-Beteiligung ist ebenfalls in der Größenordnung zwischen 5-10 Euro je GCI-Aktie einzustufen, je nachdem, wie gut es gelingt, neben den vorgenannten Einsparmaßnahmen auch umsatzmäßige Zuwächse zu erreichen. Geplant war ein Wachstum von 10% für 2006. Die Bewertung von Pfaff hängt neben der fundamentalen Verbesserung natürlich auch in erster Linie auch von der Stimmung am Kapitalmarkt ab. Zu diesen Werten kommen auch die Beteiligungsansätze im Finanzbereich. Allein die Weserbank wird in der Größenordnung von ca. 25 Mio. Euro geschätzt ? wiederum zirka 3,70 Euro je GCI-Aktie. Durch die Emission von 6 Aktiengesellschaften im Mandantenauftrag wird sicherlich ein Ertrag in der Größenordnung von zirka 5 ? 7 Mio. Euro bei GCI hängen bleiben. Der Verkauf von 450.000 Windsor-Aktien im Q1/06 hat die Basis dafür gelegt, dass im laufenden Jahr ein weiterer Gewinnsprung von 2 auf 2,70 Euro in den Bereich des Möglichen gerückt ist. Auch Ergebnisschätzungen von 3 Euro je Aktie für das laufende Jahr erscheinen keinesfalls unrealistisch zu sein, insbesondere deshalb nicht, weil Windsor als die wahrscheinlich billigste deutsche Immobilienaktie im Rahmen des Bookbuilding-Verfahrens vermutlich nicht auf einem Niveau von 7 Euro je Aktie stehen bleiben wird. Der heute noch errechenbare anteilige Wert von ca. Euro könnte daher schnell auf 8 ? 9 Euro je GCI-Aktie emporschnellen. Mit den Plänen, das vorhandene Know-how, Beteiligungen zu managen und Unternehmenswerte zu steigern, auch im Bereich von private equity einzusetzen, hat GCI bei Fondsmanagern nur einhellige Zustimmung geerntet. Bei einem Volumen von 500 Mio. Euro würde eine Managementgebühr von 2,5% eine kontinuierliche Einnahme von über 12 Mio. Euro bedeuten und die jetzt noch vorhandene Zyklik deutlich reduzieren. Aussichtsreiche Gespräche mit englischen Banken für den Fonds sollen bereits laufen. Auch Berichtigungsaktien im Verhältnis 3:1 werden die Aktie optisch leichter machen und gleichzeitig auch die Liquidität in der Aktie erhöhen. Die Notierung von GCI hat bereits positiv auf die Ankündigung des Aktiensplits reagiert, es ist jedoch davon auszugehen, dass der Berichtigungsaktien-Abschlag schnell wieder aufgeholt wird, denn die positiven Nachrichten werden den Kurs treiben. Anfang Juni soll das Wertpapierhandelshaus Driver & Bengsch AG an den Markt kommen. Bereits heute hält GCI an Driver & Bengsch eine Beteiligung von 15%, und die Analysten von GBC in Augsburg setzen den fairen Wert von Driver & Bengsch bei 2,76 Euro an. Der Handelsgewinn von zirka 1 Mio. Euro scheint daher auch in dieser Transaktion eher konservativ angesetzt. GCI kann als eine Art Optionsschein auf den Markt für deutsche Nebenwerte kann GCI bezeichnet werden. Das vorhandene eigene Portfolio an mittelständischen Unternehmen wie auch die Phantasie durch die bevorstehenden IPOs eröffnen GCI die nachhaltigen Chancen, dass 2006 zu einem neuen Rekordjahr werden wird. Es wäre keineswegs erstaunlich, wenn innerhalb der nächsten sechs Monate sich die Notierung von GCI dem fairen Wert des Unternehmens sehr stark annähern würde. Quelle: Newsflash Gruß Moya

|

|

|

Thread abonnieren

Thread abonnieren