Gibt wie immer viele möglichg Erklärungen und keiner kann es wirklich genau wissen. Ich bin da auch kein Hellseher. Kann z.B. auch immer mal wieder sein ein etwas größerer Einzelaktionär reduziert etwas seinen Bestand und daher etwas mehr Rückgang als die Branche z.Z. hat. Die Bewertung von 26,xx war jüngst aber schon nicht mehr so wirklich günstig , ein dicker Mehrfachwiderstand vor der Tür und der Kurs ist im letzten halben Jahr um fixe 30% bereits gestiegen. Was auch für die meisten anderen Telko-Aktien so ähnlich stattfand. Aktuell gibt es in der Branche ähnliche Kursrückgänge. Von daher sicherlich z.T. eine Branchenursache was die FNT-Kurse machen.

Eventuell geht man auch lieber wieder etwas mehr in zyklische Werte, wenn man unterstellt die sinkenden Zinsen, die sinkenden Energiepreise und das Ende der Lieferengpässe beflügelt wieder zuvor zu stark gebeutelte Branchen. Eventuell gibt es bei Freenet auch etwa stärkere Abgaben, da die ersehnte Diensteanbieterverpflichtung (DAV) durch die Netz-Agentur wieder etwas fraglicher geworden ist nach dem jüngsten Gutachten zum Wettbewerb. Freenet agiert ja nur in Deutschland und ist daher überproportional abhängig von jeder Regulierungsentscheidungen in diesem Land. Andere große Telkos sind eben international breiter aufgestellt und können so manche lokale Dinge besser abfedern.

Auch bei den Freenet-Zahlen dürfte es kaum große positive Überraschungen geben, da die letzten Aussagen von Vilanek ja so waren, daß man die Marketingausgaben im letzten Quartal hochfährt, aber nur so hoch um die Prognose weiter zu erfüllen. Damit geht alles wohl "inline" aus. Von daher wäre vielleicht nur wieder die attraktive Divi-Höhe bzw. die Divi-Rendite ein Punkt der nach Verkündung der nächsten Zahlen wieder saisonal mehr Käufer lockt Richtung HV. Die aktuell fallenden Kurse haben zumindest die Divi-Rendite wieder ansteigen lassen. Von daher ist bei Kursen um die 24? aktuell das Potenzial für eine "Divi-Rallye" höher als wenn man bereits vorher schon jenseits der 26 stehen würde.

Letztendlich scheint aber das endlose Thema Diensteanbieterverpflichtung schon ein gewisser Bremsklotz zu sein, da natürlich die kommenden Jahre 5G Verträge ein immer größeres Gewicht bei den Kunden haben wird und Freenet ja nicht nur Reseller sein will, sondern mit eigenen Angeboten günstiger sein will als die Großen. Und zwar mit vollständiger 5G Leistung und nicht nur mit kastriertem Tempo. Dafür braucht man aber garantierte günstige Einkaufspreise und Zugang zu 5G. Ohne die Diensteanbieterverpflichtung könnte also die Marge der Umsätze künftig sinken, falls man frei verhandeln muß oder garkeinen Zugang bekommt für eigene Angebote.

Ich frage mich daher, ob es nicht sinnvoll wäre für Freenet mit Telefonica jetzt schon konkreter auszuloten, ob man da nicht gewisse 5G Kontingente sich schon mal für einen längeren Zeitraum sichert, die freiwerden sobald Drillisch/1&1 dort ab Herbst abspringt Richtung Vodafone. Dann könnte Telefonica so ihre drohenden Umsatzeinbrüche und Unterauslastung zumindest teilweise wieder kompensieren. Und zusätzlich auch den D-Netz Betreibern Anteile wegnehmen. Eigentlich hat Freenet traditionell ja lieber D-Netz Tarife in Angebot. Aber als Plan B (im Falle es gibt eben keine Diensteanbieterverpflichtung), wäre das doch schonmal zu erwägen, um vielleicht so bessere Verhandlungspositionen gegenüber den D-Netz Inhabern zu bekommen.

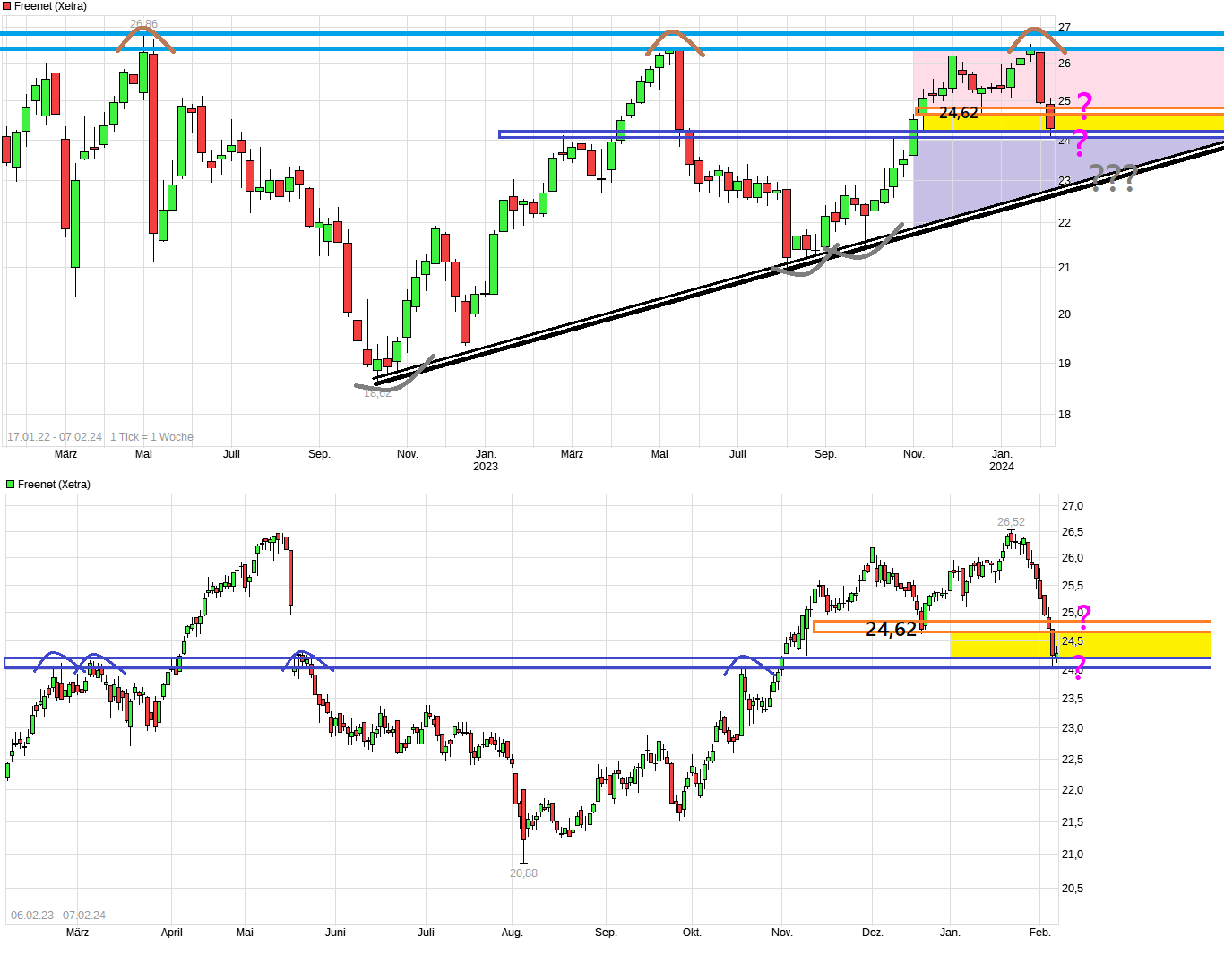

Im Bereich um 24? gäbe es jetzt erstmal eine horizontale Unterstützung. Zudem ist man auch kurzfristig etwas überverkauft. Von daher vielleicht etwas Rebound. Aber da ist schon mit 24,62? der erste Widerstand bald vor der Tür. Also mal abwarten wie man aus dem "Schraubstock" rauskommen wird. Sollte man nach unten rausfallen, dann käme der seit Herbst 2022 steigende Aufw.trend wieder näher als mögliches Anlaufziel. Wäre dann so in der 23er Region. Würde wohl zum kaufen reizen mit Blick auf saisonale Bewegungen die im April/Mai die Kurse anschieben Richtung HV, falls sonst keine "Bad News" auftauchen

|

Angehängte Grafik:

chart_free_freenet.png (verkleinert auf 37%)

1 |

... |

615 |

616 |

|

618 |

619 |

...

| 626

1 |

... |

615 |

616 |

|

618 |

619 |

...

| 626

Thread abonnieren

Thread abonnieren