Der Antizykliker-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Deutschland geht nicht pleite, die drucken einfach Geld ohne Ende und genau das erfolgt derzeit weltweit.

WIe sollen die Schulden in den USA und Europa denn sonst abgebaut werden ?

Entweder durch einen Währungsschnitt oder durch eine bewusst angeheizte massive Inflation in dem man die Geldmenge ausweitet.

Es spricht einiges für letzteres, weswegen ich auch zun denen gehöre, die jedem dringendst raten GOLD zu kaufen.

Der Goldpreis ist wieder günstig undwird derzeit durch shortpositionen vonMarktteilnehmern massiv nach unten getrieben, was dem wahren Spiel von Angebot und Nachfrage keinesfalls gerecht wird.

Wir werden bei Gold einen gewaltigen Anstieg in sehr kurzer Zeit sehen, wenn sich der "Deckel nicht mehr auf die sprudelnde Quelle" halten lässt und da stehenwir trotz allem anderen Geschwätz kurz bevor.

Ich habe mir auch für die nächsten 20 Jahre für 20.000 Euro Gold ins Schließfach gelegt, das ist im übrigen auch mE eine gutes Altersversorgung, klar schwankt der Goldpreis, aber das Angebot wird immer knapper, die Reserven knapper, allein das sorgt unabhängig von kurzfristigen Downspekulátionen, die man einfach ignorieren muss, für einen Goldpreis von Minimum 3000 $ in 20 Jahren. Den ersten starken Schub werden wir in kurzer Zeit sehen, dann sehen wir die Stände um 1000 $.

Der Goldpreis hat rein gar nichts mit dem Ölpreis zu tun, Gold wird zukünftig eine Art Residualwährung werden, dh, die Bedeutung von Schmuck wird abgelöst durch die Betrachtung von Gold als sicherstes Zahlungsmittel der Welt.

Wenn die Zinsen jetzt auch noch massiv gesenkt werden, dann hat man nicht mal Oppotunitätskosten in Form von entgangenen Zinsen.

Also deswegen:In jdem Falle Gold, wg. der Krise,aber auch aus grundsätzlichen Erwägungen.

Als weiteren Bestandteil einer Gldstartegie sehe ich den größten Minenbetreiber Barrick Gold, der 124 Mio Unzen (ca. 60 Mrd $ Gewinn Wert bei Marge von 400 $, das Vorkommen selbst hat einen Wert von unsäglichen 9,3 hoch 10 $) allein an nachgewiesenen Goldvorkommen besitzt und die mit Abstand größte Projekte weltweit.

Aktien halte ich auf dem Niveau auch für einen klaren Kauf, aber nur völlig ausgebombte Werte, die im Grundsatz aber solide sind und starke Wachstunmswerte in guten Branchen und hoher EK quote und Bilanzqualität.

Meine Favoriten sind hier:

1. Commerzbank (40% Buchwert, geringe subprime Risiken, solides

Geschäftsmodell)

2. Aareal Bank (25 % Buchwert, völlig unberechtigt von 38 auf 7

Euro abgestürt)

3. Solarworld (1 Mrd cash aufdem Konto, beste Branche schlechthin,

Wachstum 30% , KGV von 7 (!), USA unter Barrcik Obama und

Schwarzenegger wollen die Solarenegie MASSIV fördern und

Solarworld hat die größte Produktionsstätte in den USA

Hillsboro eröffnet..echt ein Ding und dazu den Kursen)

4. unicredit: masslose Unterbewertung, von subprime auch wenig

getroffen, solides Gechäaftsmodell ohne Spekulanentum

5. dewb: DEUTSCHE EFFEKTEN UND Wechselbank (die haben in Ihrem beteligungsportfolie echte Perlen, die gute Chancen haben, echte player in Zukunftsbranchen zu werden (RFID oder Pharma (noxxon) )

Also: so sieht es aus, es herrscht viel unsinnige Panik, wo man die Dinge sachlich sehen muss und nicht panisch reagieren darf und schlechtenfalls auch noch verkauft. In einem halben Jahr befinden wir uns spätestens wieder auf dem Normalweg, bis dahin gilt es auch noch das Steuergeschenk nicht aus den Augen zu verlieren, Wenn kauf von Aktien bis Ende des Jahres, steuerfreie Veräußerung möglich !!

Das ist bei den Kursen mE fast kein Risiko, sondern eine einmalige Chance !

brokersteve

Optionen

Wie Kreditkrisen beginnen und enden

Veröffentlich am 24.10.2008 08:42 Uhr von Clif Droke

Vom Standpunkt der Investorenstimmung aus betrachtet hat die Kreditkrise ihren maximalen Sättigungspunkt erreicht. Jedes TV-Programm und jeder politische Kommentar, jede Zeitung und jede Stadtzeitschrift schreibt darüber. Sie wird wahrhaftig als Apokalypse beschrieben, die sich nicht aufhalten lässt. Die Überschrift des letzten Titelbildes der Times lautete: "Die Neuen Harten Zeiten". Darunter findet man eine Fotographie, auf der Menschen zu sehen sind, die während der Großen Depression vor einer Suppenküche Schlange stehen.

Ob das letzte Titelbild der Times einen wichtigen Wendepunkt am Aktienmarkt markiert - so wie die berühmt berüchtigte Business Week-Titelseite "Tod der Wertpapiere" von 1979 - bleibt noch abzuwarten. Zumindest zeigt sich hieran sehr deutlich die bärische Stimmung, die so typisch für große Markttiefs ist.

Die Kunst des Überlebens ist ein anderes Thema, das in den letzten Monaten recht populär wurde. Vor nicht allzu langer Zeit lag der Fokus der amerikanischen Mainstream-Medien und der Popkultur auf persönlichem Wachstum und Wohlstand. Seitdem die Kreditkrise die Bühne betreten hat, verdrängte das Überleben den Wohlstand.

Millionen Amerikaner haben Angst vor den wirtschaftlichen Konsequenzen der Kreditkrise und davor, was dies für ihre Existenzgrundlagen bedeuten könnte. Sie kaufen Überlebensrationen in solchen Mengen, wie es sie seit den Monaten vor dem Jahrtausendwechsel nicht mehr gegeben hat. Das Thema eines im November im Magazin Details erschienen Artikels widmet sich dem wachsenden Trend zum Horten von Überlebensrationen, der bei den Vorstädtern um die 30 Einzug gehalten hat. Diese gut betuchten Mitglieder der Arbeitsgesellschaft sorgen sich um einen potentiellen Zusammenbruch, und viele von ihnen nehmen Entbehrungen auf sich, um darauf vorbereitet zu sein.

Im Artikel wird Jim Rawles vom SurvivalBlog.com zitiert. Er meint, dass die Beschäftigung mit Überlebenstraining und -strategien derzeit so stark im Kommen ist wie seit den 70er Jahren nicht mehr. Angeheizt, so sagt er, wird dies durch die offensichtlichen Krisen wie der Immobiliencrash, die absackende Wirtschaft, drohende Umweltkatastrophen, Spitzenpreise für Öl, die Hurrikans sowie das extreme Wetter der letzten Zeit. Vieles, was unter diesen "Allzeit-Bereiten" als Überlebenspaket angepriesen wird, ist allerdings nichts weiter als ein paar Flaschen Wasser, einige vakuumverpackte Kekse, Briekäse und ein paar Kartons Champagner. Was das allgemeine Stimmungsbild betrifft, so sind die Folgen dieser neuen Hinwendung zum persönlichen Überleben aus non-konformistischer Sicht nicht zu verleugnen.

Diese Vorstädter sind nicht die einzigen, die es zurzeit mit der Angst zu tun bekommen. Laut der Financial Times entsagen die Hedgefonds seit Kurzem komplizierten, ausgeklügelten Modellen und geben der gefühlten Sicherheit den Vorrang; sie haben 100 Milliarden $ in ertragsschwache Geldmarktfonds bewegt. Laut einem vor Kurzem erschienen FT-Artikel schätzt die Citigroup, dass die Hedgefonds jetzt 600 Milliarden $ in Cash geparkt haben, wovon 100 Milliarden $ in Geldmarktfonds gehalten werden. Erinnern Sie sich noch an die alten Tage, als es als Zeichen starker Angst unter den Investoren galt, wenn sich die Öffentlichkeit verstärkt ins Geld flüchtete? Heutzutage sind es die ehemals furchtlosen Hedgefonds, die ihre Vermögen in Geld parken. Oh, wie stark die Mächtigen nur gefallen sind.

Andere Hinweise, dass die aktuelle Panik vor ihrem Ende steht, kann man bei den jüngsten Schlagzeilen finden, welche die Flucht ins Gold zur Risikoabsicherung während einer Krise thematisieren. Wie die FT in einem Artikel vom 1. Oktober verlauten ließ, hat die Nachfrage nach Gold stratosphärische Dimensionen angenommen. Ein Mitglied der London Bullion Market Association sagte: "Es gibt einen enormen Andrang bei der Investitionsnachfrage [nach Gold]. In meiner 33-jährigen Karriere habe ich noch nie einen solchen Markt gesehen. Die Goldraffinerien kommen bei der Produktion von Goldbarren nicht hinterher."

Nicht ganz so weit von zu Hause entfernt zeigt sich bei der US-Prägeanstalt, dass die Verkäufe der populären Unzenmünze, American Buffalo, zeitweilig ausgesetzt werden mussten, nachdem die Vorräte komplett aufgebraucht wurden. Die FT berichtete: "Es kommt zur Knappheit von Goldmünzen, da Investoren ihr Geld bei goldgedeckten Exchange Traded Funds (ETFs) anlegen und so eine Rekordmenge von 1.054 Tonnen Gold angehäuft haben. Diese zählen damit zu den größten Ansammlungen von Gold, neben den Zentralbanken der USA, Deutschlands, des Internationalen Währungsfonds, Italiens, Frankreichs und der Schweiz."

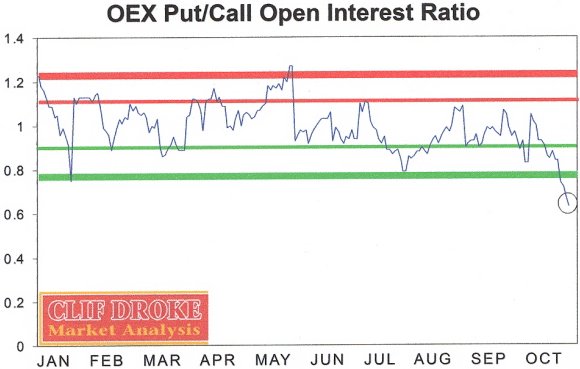

Will man ein Paniktief einige Tage im Voraus bestimmen, dann sollte man dem "Smart Money"-Indikator besondere Aufmerksamkeit schenken, da er sich über die letzten Jahre als sehr verlässlich herausgestellt hat. Das Open Interest-Verhältnis des OEX Put/ Call zeigte am Freitag die beeindruckendsten Ergebnisse des gesamten Jahres. Dieser Indikator, der die überwiegend bullische oder bärische Stimmung unter den "Smart Money"-Optionshändlern messen soll, hat solche Stände erreicht, die man normalerweise mit einem zwischenzeitlichen großen Markttief in Verbindung bringt. Das letzte Mal, dass der Indikator vergleichbare Werte aufwies, war der 18. Januar - nur ein Tag vor dem internen Tief des S&P, das (auf Tagesschlussbasis) für die nächsten 5 Monate hielt.

Die Baby Boomer und die Kreditkrise

Wenden wir uns jetzt aber der eigentlichen Finanzkrise zu, und speziell den Fragen, wer und was sie auslöste und warum.

Könnte die Kreditkrise Teil eines Plans sein, der Amerikas produktiven Output angesichts der anstehenden Pensionierungsswelle bei den Baby Boomer verlängern und/ oder erhöhen soll? Einige Beobachter stellen sich diese Frage und ich weiß, dass mehr als nur einige meiner Freunde und Kollegen darüber spekulieren. Da es einen demographischen Bruch in den USA gibt - er bewirkt, dass innerhalb nur weniger Jahre, die Zahl der Pensionierungen die Zahl der arbeitenden Bevölkerung drastisch übersteigen wird - kann man sich die Frage stellen, wie dieses Defizit in den Sozialkassen wettgemacht werden kann. Jetzt kommt die Kreditkrise ins Spiel…

Im Artikel der Associated Press zu den Folgen der Krise für die Rentenpläne der Baby Boomer wurde, mit Bezug auf einen Bericht des US-Kongresses, angemerkt, dass die amerikanischen Rentenpläne in den letzten 15 Monaten ganze 2 Billionen $ an Wert verloren haben. Die AP berichtet: "Mehr als die Hälfte der Befragten gaben im Rahmen einer von 27. - 30. September von der Associated Press und GFK durchgeführten Untersuchung an, dass sie befürchten, in Zukunft länger arbeiten zu müssen, da der Wert ihrer Rentenersparnisse gesunken sei."

Die AP schrieb, dass die öffentlichen und privaten Rentenfonds und die privaten Rentenkonten der Angestellten - so wie die 401(k)s - seit Mitte 2007 insgesamt ca. 20% verloren haben. Viele Amerikaner werden daher gezwungen sein, ihre Pensionierung aufzuschieben.

Die AP berichtet auch von einer neuen Studie der AARP (Vereinigung Amerikanischer Rentner - American Association of Retired Persons). Sie kam zu dem Ergebnis, dass aufgrund des wirtschaftlichen Abschwungs einer von fünf Arbeitern im Alter von 45 oder älter kein Geld mehr in Rentenpläne wie 401 (k), IRA oder andere Rentenprogramme innerhalb des letzten Jahres einzahlte - und fast einer von fünf hat die Anzahl der Arbeitsstunden erhöht.

Der wahre Grund für die Kreditkrise

Ein nicht abreißen wollender Strom von Editorials und Marktkommentaren erinnern uns daran, dass die Ursachen der aktuellen Finanzkrise in der Immobilienblase und dem dafür verantwortlichen, billigen Kredit zu suchen sind.

In der Ausgabe der Financial Times von 19. September schreibt David Blake im Editorial: "Greenspans Sünden suchen uns heim". Seine Analyse des Kreditdebakels kommt wieder auf jenen Punkt zu sprechen, der schon von so vielen Kommentatoren zuvor aufgegriffen wurde, nämlich, dass die Ursache der aktuellen Krise in der Ära niedriger Zinssätze liegt. Billiger Kredit ist jedoch nur der halbe Grund für die Krise, die wir hier diskutieren werden.

Die weitverbreitete Meinung, dass laxe Zinssätze der Schlüsselfaktor für den Kollaps der Finanzblasen sind, wird wohlmöglich am besten durch den Titel eines bald erscheinenden Buches verdeutlicht: Bailout Nation: How Easy Money Corrupted Wall Street and Shook the World Economy. ("Bailout-Nation: Wie leichtverdientes Geld die Wall Street korrumpierte und die Weltwirtschaft erschütterte.") Der Glaube, dass dieser billige Kredit gleichbedeutend mit spekulativem Boom ist, auf den unvermeidlich der Zusammenbruch folgt, hat sich derartig stark eingeprägt, dass es fast unmöglich ist, ihn in einem populären Diskurs in Frage zu stellen.

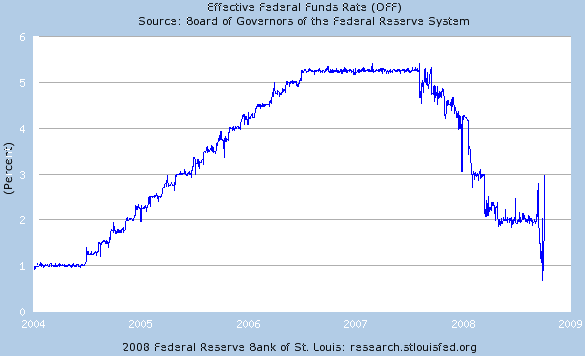

Keine Frage, dass laxe und billige Kreditvergabe Spekulation stimuliert, die wiederum schnell zu einer gefährlichen Bubble auswachsen kann. Aber oho, wie leicht vergessen wir, dass es bei jedem Boom und jedem Zusammenbruch immer zwei Seiten gibt. Für eine Boom-Phase ist immer die laxe Vergabe von billigem Kredit bezeichnend und ebenso entspannte, geldpolitische Bedingungen. Aber in modernen Zeiten kollabieren Booms nicht aus sich heraus: Sie werden mit kreischenden Bremsen zum Stillstand gebracht - in Form von strenger Geldpolitik der Zentralbanken. Banker sind von Natur aus reaktionär und sie haben die Tendenz bezüglich der eigens von ihnen geschaffenen Bubbles überzureagieren, indem sie auf die Kreditbremsen treten. Sie verschärfen das Problem somit nur, indem sie einen Crash auf den Weg bringen, welcher wiederum den Boom zu einem unrühmlichen Ende führt.

Die Anfänge der Kreditkrise kann man daher auf das zweite Quartal 2004 zurückverfolgen. Zu dieser Zeit hatte die US-Notenbank (damals unter Führung des Chairmans Greenspan) schon mit der Einschränkung des Geldangebots begonnen, in dem Moment als Greenspan eine Kampagne für höhere Zinssätze initiierte.

Es stimmt jedoch, dass das wachsende Geldangebot hier der wahre Übeltäter ist. Der Knackpunkt aber liegt im erklärten Ziel der Notenbank, die Leistung der US-Wirtschaft kontrollieren zu wollen, indem nicht zugelassen wird, dass die Wachstumsrate der Nation über eine zuvor festgelegte (und sehr niedrige) prozentuale Spanne steigt. Die Vorstellung, dass Wachstum gezügelt werden muss, ist ein Relikt des Kommunismus sowjetischer Prägung. Man sollte das Recht haben, so glaubten unsere Vorväter, das Wachstum in seine natürlichen Schranken zu verweisen. Das Geldangebot solle sich daher im Gleichschritt mit der Wirtschaft ausweiten dürfen. Sollte aber die Wirtschaft so wachsen, dass sie nach Einschätzung der geldpolitischen Behörden "zu schnell" wächst - dann lasst sie doch wachsen. Diese "Experten" haben kein Recht, unbefugt in die Kombination aus Produktionskapazität und Energie der Bevölkerung einzugreifen.

Eine flexible Währung, die expandieren und sich zusammenziehen kann, um den ständig veränderlichen Bedürfnissen des Handels zu entsprechen, sei keine so schlechte Sache, behaupten einige Autoren. In den Händen ehrlicher Menschen kann dies zum größten Nutzen aller gedeihen. Eine rigide Währung ist das Letzte, was eine riesige und dynamische Nation wie die unsere in der heutigen, schnelllebigen Zeit gebrauchen kann. Das Problem unseres Geldsystems sind die Menschen, die es kontrollieren, sprich eine kleine Riege engstirniger Banker, welche nur wenig Kenntnis, oder überhaupt keine, der Bedürfnisse des täglichen Kommerzes haben. Die Männer und Frauen, die die Geldpolitik der USA kontrollieren, weisen ein mangelndes Interesse bezüglich freier Marktwirtschaft auf; allem Anschein nach gilt ihr Interesse stärker der Förderung dirigistischer Unternehmensprofile als den kleineren Unternehmen, die das Rückgrat der heimischen Wirtschaft bilden.

Was hier von Nöten ist, ist eine wachstumsorientierte Geldpolitik und es ist fragwürdig, ob Herr Bernanke der richtige Mann für diese Aufgabe ist. Er ist schmerzlich langsam in seinen Antworten auf die Krise, bei jedem Schritt, der unternommen wird. Er hatte verschiedenste Möglichkeiten, das Desaster abzuwenden, noch bevor die Abwärtsspirale der Krise im letzten Jahr ausgelöst wurde, aber die meiste Zeit entschied er sich für's Abwarten und Nichtstun. Nur wenn der Markt ihn zwang, aktiv zu werden, wartete er mit halbherzigen Antworten auf. Zeitweise schien es so, als wolle er gar, dass die Kreditkrise maximalen Schaden heraufbeschwöre.

Bevor er das Amt des Präsidenten der US-Notenbank übernahm, kannte man Bernanke als jemanden, der in Geldpolitikfragen Milton Friedmans Ansichten über das Wachstum des Geldangebots teilte, wobei man der Finanzkrise mit Hilfe das sogenannten "Helikoptergeldes" entkommt. In akademischen Kreisen hat sich Bernanke sogar den Spitznamen "Helicopter Ben" erworben. Bernanke hält jetzt schon fast drei Jahre lang das Steuer der US-Notenbank und hatte reichlich Gelegenheit, seine Theorien der Geldschaffung auszutesten. Bisher ist er elendig am Test gescheitert; wenn überhaupt, so scheint er eher ein Anhänger deflationärer Geldpolitik geworden zu sein. Wenn er nicht bald drastische Resultate vorzuweisen hat, wird er sich wohl in Kürze mit seinem neuen (und verdienten) Spitznamen anfreunden müssen - "Mister Deflation".

Erst wenn die US-Notenbank mit der Liquidität ernst macht, werden die Investoren einen Grund haben zu entspannen. In dieser Hinsicht haben die US-Notenbank und andere Zentralbanken bislang nur Pläne angekündigt, die so viel Liquidität wie nötig für die kurzfristigen Kapitalmärkte bereitstellen sollen - eine Sicherheit, die bisher jedoch nicht eingelöst wurde. Am 13. Oktober sagten die 15 Länder der Eurozone, dass sie bis Ende 2009 für neue Bankenschulden garantieren werden. Verschiedene europäische Länder haben zudem Pläne angekündigt, die Garantien für die Interbanken-Kreditvergabe geben und nach denen Kapital direkt in die Finanzfirmen gehen soll. Die Regierung Großbritanniens soll bis 63 Milliarden $ in drei Banken des Vereinigten Königreichs schießen.

Währenddessen wird davon ausgegangen, dass die USA Garantien für Interbanken-Kreditvergabe und Bankschulden geben und auch direkte Kapitalspritzen für die Finanzinstitutionen bereitstellen. Liquidität ist das Hauptproblem der vergangen Wochen gewesen und wenn die Märkte erst einmal diese Sicherheiten haben, dann werden sie am Ende auch wieder zu einem Anschein von Stabilität zurückkehren und die Volatilität wird abnehmen.

© Clif Droke

www.clifdroke.com

Optionen

Optionen

Grundsätzlich ist der Markt überverkauft, somit könnte es zu einer Gegenbewegung kommen. Gleichzeitig ist die technische Situation stark angeschlagen was weitere Abverkäufe auslösen kann. Außerdem steht die Kapitulaiton an der WallStreet noch aus.

Deleveveraging (vielleicht das Unwort des Jahres) ist nach wie vor in vollem Gang und keiner weiß wie weit uns diese führen wird.

Somit werde ich zunächst abwarten obwohl ich bei einzelnen Qualitätsaktien kaum noch mit Abschlägen rechne kann ich mir zur Zeit alles vorstellen.

Gruß

Permanent

Optionen

wie würdet ihr in den Dax, MDax oder TecDax investieren, wenn es z.B. auf 3000 oder 3500 im Dax fällt:

- ETFs auf die Indizes? Muss man da was beachten? Gibt es da Gebühren? Sind ja von Ausfall des Emittenten nicht betroffen, oder? Ist es egal, welchen man nimmt?

- Call Knockouts haben gerade 50c Aufgeld? Wohl wegen Knockout Risiko über Nacht. Habt ihr welche gefunden ohne Aufgeld?

- Call Optionsschein: wohl hohes Risiko wegen gerade hoher innerer Volatilität?

- Aktien direkt: muss man halt viele kaufen, wegen Diversifizierung und halt anstrengender als Index kaufen

- ???

Danke für eure Tips.

Viele Grüße,

rolm

Optionen

Wie jedes Wochenende in letzter Zeit wird auch heute wieder darüber diskutiert, ob wir Einkaufspreise haben oder nciht. - Wie immer, hat auch dieses WE niemand eine Glaskugel. Daher möchte ich nochmals meinen Ansatz vorstellen (evtl. gibt es ja Orientierung für den ein oder anderen).

Vorweg: Ich unterhalte verschiedene Depots für verschiedene Strategien und meine Postings in diesem Thread bezogen sich grundsätzlich auf meine Einstellung in meinem (Swing)Trading Depot.

Jedoch besitze ich auch so genanntes Bear-Depot. Meine Kaufregel ist absolut simpel:

Fällt ein Korb aus Indizees unter sein 200 Tage Durchschnitt, verkaufe ich alle Long-Posis. Das hierbei frei werdene Geld wird wie folgt aufgeteilt:

40% gehen in die Crash-Cash Reserve, 60% gehen mit geringem Hebel short auf Indizes.

Die 60% Short werden glatt gestellt wenn der Korb aus Indizees wieder nachhaltig über die 200GD stößt und dann anhand der relativen Stärke in Einzelwerte long umgeschichtet.

Interessant sind die 40% Cash:

Diese werden gedanklich in 4 gleichgroße Positionen aufgeteilt und abhängig vom Dax-Stand antizyklsch investiert. Vorgehen: Bei einem Dax-Verlust von 30% (vom letzten Haussee-Hoch) werden max. 2 Einzelwerte eingekauft (diese müssen mehr Verlust als der Index haben). Bei einem Verlust von 40% im Index erfolgt die nächste EInkaufstour. Gleiches gilt für -50 und -60%.

In Zahlen bedeutet dies, dass ich vom Hoch bei 8000 (zur Vereinfachung gerundet) in 800 Punkte-schritten herunter zähle:

Bei Dax unter 5600 erfolgt die erste Einkaufstour.

Bei Dax unter 4800 die zweite

Bei Dax unter 4000 die dritte

Bei Dax unter 3200 die vierte

Tour 1 und Tour 2 liegt bereits hinter mir. ICh habe Daimler zu EK 28, Deutsche Bank zu EK 49 und Wacker Chemie zu EK 79 gekauft.

Aus heutiger Sicht waren Daimler und Dt. Bank deutlich zu hoch. Bei Wacker hingegen findet gerade eine Stabilisierung statt.

Außerdem: Ich halte wie gesagt sowohl die übergeordneten Shorts noch und habe außerdem die beiden restlichen Cash-Positionen für einen Dax unter 4000 und unter 3200. Ob ich die letzte Position einlösen werde, wage ich zu bezweifeln, Kurse für unter 4000 sind hingegen nicht utopisch.

Die Vorteile dieser Strategie:

- Klar definierte Ein- und Aussteigspunkte

- Trendfolge sowohl long als auch short im übergeordneten Jahrestrend

- Klar definierte Cash-Reserve für antizyklisches Handeln in Baisse/Crash Phasen.

- Vermögensaufbau ohne viel Zeitaufwand

Die Nachteile:

- die Renditeerwartung liegt bei 15-20% pro Jahr (also Vermögensaufbau und nicht "Traden um davon zu leben".

- Spätes Einsteigen in Trends (200GD, also ein Großteil der Bewegung verpasst)

- evtl. zu frühes antizyklisches Einsteigen (siehe DB und DAI)

UND: Dieses Depot hat keinerlei Historie aufzuweisen. Hochrechnungen für die letzten 10 Jahre habe ich für mich durchgeführt. Jedoch ist Vergangenheit nicht = Zukunft!

Es ist nur ein Vorschlag und wie gesagt etwas für Anleger und nicht für Trader (also bitte kein Bashing von den Trading-Spezialisten).

Wie bereits gesagt, handel ich außerdem ein Trading-Depot und drittens ein "Emerging"-Depot (Neue Märkte, neue Branchen, Small Caps, neue Länder).

So, ab in die Sonne nach draußen. Enjoy da WE! ---trailer

Ein permanentes Schwimmen gegen den Strom führt an der Börse nicht zum Erreichen der Quelle sondern unweigerlich zum Ertrinken.

Optionen

Wohlwissend, dass auch wenn wir kurz - mittelfristig weiter an Boden verlieren, wir irgendwann wieder höhere Kurse als 4000 Punkte sehen werden.

Die Waffe eines echten Demokraten ist stets das Argument, NIEMALS das Verbot!

--> http://www.vorkriegsgeschichte.de/ <--

Denn was ist eigentlich PROzyklisch nach der ersten Oktoberwoche schon noch passierst außer hoher Vola?

Es gab weder ein neues Tief noch eine Trendfortsetzung bei den Amis.

Das Dax und Co. nach Unten aktuell nochmal einen drauf setzen muß nichts heißen siehe z.B. 2002/03 mit Blick auf ein mögliches Zwischentief in naher Zukunft.

Die Waffe eines echten Demokraten ist stets das Argument, NIEMALS das Verbot!

--> http://www.vorkriegsgeschichte.de/ <--

Is' leider noch nix mit ein paar Tagen Abspann-Urlaub, mein Ober-Häuptling hat sein Veto eingelegt, uumpff? :-((

Also weiter im taffen Börsengeschehen mit dem kurzen charttechnischen Blick von Carl Swenlin auf den SPX. Für Swenlin, der aufgrund mehrerer Indikatoren, (very oversold market, wir erinnern uns) ebenfalls von einer Bärenmarkt-Rally in der nun zurückliegenden Woche ausging, sind die neuerlichen Abschwünge klarerweise Bad News, wobei aber für ihn das Nicht-Unterschreiten der Tiefstände vom 10.Oktober die Good News sind.

Der Blick auf den SPX-Chart zeigt uns ein nun ausgebildetes "Descending Triangle Pattern", aus dem heraus in unmittelbarer zeitlicher Nähe ein stärkerer Ausbruch stattfinden wird. Die technische Erwartung von Swenlin ist dahingehend, dass es eher zu einem Breakdown kommen wird, denn die horizontale Unterstützungslinie bildet hier die schwächere Seite gegenüber der Widerstandslinie.

Da der Markt allerdings ziemlich überverkauft ist, wäre das Eingehen von Short-Positionen eine schlechte Idee und unklug, so Swenlin. Aber selbst wenn wir einen Boden in nächster Zeit finden sollten, so wäre das noch nicht das Ende der Baisse.

Weiteres unter (Schwerpunkt in der aktuellen Betrachtung Swenlins ist diesmal Gold)

http://www.decisionpoint.com/ChartSpotliteFiles/081024_gold.html

Einiges empfinde ich ähnlich:

Die breite Schwäche im Markt ist eigentlich nicht sonderlich überraschend, jedoch die mittlerweile bedrückende zeitliche Nachhaltigkeit dieser Schwäche ist allerdings schon signifikant. Wir sehen historische Dimensionen von Liquidierungen am Aktien-Markt und ich sehe momentan überhaupt keine Anzeichen, die auf ein Reversal dieses Trends hindeuten. Bin daher auch momentan nur mit ersten kleineren Positionen unterwegs.

"Wenn Sie nicht wissen, wer Sie sind, ist die Börse ein verdammt kostspieliger Ort, es herauszufinden." (David Dreman)

Thread abonnieren

Thread abonnieren